Réserve fédérale des États-Unis

La Réserve fédérale (officiellement en anglais : Federal Reserve System, souvent raccourci en Federal Reserve ou Fed) est la banque centrale des États-Unis. Elle est créée le 23 par le Federal Reserve Act, dit aussi Owen-Glass Act, à la suite de plusieurs crises bancaires dont la panique bancaire américaine de 1907. Son rôle évolue depuis et elle renforce son indépendance lors de l'instabilité monétaire des années 1975 et 1985.

| Réserve fédérale des États-Unis (en) Federal Reserve System | |||

| |||

| Siège | Washington, D.C. | ||

|---|---|---|---|

| Coordonnées géographiques du siège | 38° 53′ 35″ nord, 77° 02′ 45″ ouest | ||

| Création | |||

| Président | Jerome Powell | ||

| Zone monétaire | |||

| Devise | Dollar américain | ||

| Code ISO 4217 | USD | ||

| Site officiel | www.federalreserve.gov | ||

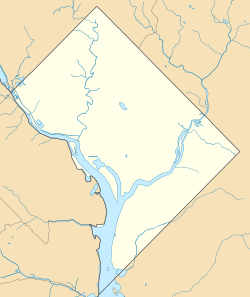

| Géolocalisation sur la carte : États-Unis

Géolocalisation sur la carte : Washington, D.C.

| |||

| modifier |

|||

Le Congrès des États-Unis définit trois objectifs de politique monétaire dans le Federal Reserve Act : plein emploi, stabilité des prix et taux d'intérêt à long terme modérés[1]. Les deux premiers sont souvent appelés le « double objectif » ou « double mandat » de la Fed[2]. Outre la politique monétaire, la Fed est maintenant chargée de superviser et réguler le système bancaire, de maintenir la stabilité du système financier, et d'offrir des prestations financières aux organismes de dépôt, au gouvernement fédéral, et aux institutions financières étrangères[3]. Elle étudie de surcroît l'économie américaine, et publie de nombreux rapports, tels que le livre beige, un résumé des conditions économiques dans chaque région.

La Réserve fédérale se compose d'un conseil des gouverneurs (dont Jerome Powell est le président depuis 2018), du Federal Open Market Committee (FOMC), de douze banques régionales (Federal Reserve Banks), des banques membres, et de plusieurs conseils consultatifs[4],[5]. Le FOMC est le comité responsable de la politique monétaire ; il se compose des sept membres du bureau des gouverneurs et des douze présidents des banques régionales (dont cinq seulement ont le droit de vote à un moment donné). La Réserve fédérale comporte ainsi des aspects publics et privés : cette structure est unique au monde pour une banque centrale, et correspond à une volonté de répondre à la fois à l'intérêt public et à ceux, privés, des banques membres. Une autre particularité du système monétaire américain est que ce n'est pas la banque centrale mais le département du Trésor qui crée la monnaie fiduciaire[6].

La Fed est une banque centrale indépendante : ses décisions ne sont pas sujettes à l'autorisation du président des États-Unis ou d'une autre partie du gouvernement fédéral, elle ne reçoit pas de budget du Congrès, et les mandats des gouverneurs sont beaucoup plus longs que ceux des élus fédéraux. Le gouvernement peut cependant exercer un contrôle : l'autorité de la Fed est définie par le Congrès et celui-ci peut exercer son droit de surveillance (congressional oversight). Les membres du bureau des gouverneurs, y compris le président et le vice-président, sont nommés par le président des États-Unis et confirmés par le Sénat. Le gouvernement nomme également les hauts fonctionnaires de la banque et fixe leur salaire. Toutes les banques commerciales autorisées à exercer en dehors d'un seul État sont obligatoirement membres de la Réserve fédérale régionale où se trouve leur siège et détiennent des parts dans celle-ci, ce qui autorise ces banques à élire une partie des membres du bureau de chaque Réserve fédérale régionale. Le gouvernement fédéral reçoit tous les profits de la Fed, hormis un dividende de 6 % versé aux banques membres.

Histoire

modifierEn 1791, le gouvernement fédéral des États-Unis crée la First Bank of the United States chargée de l'émission de la nouvelle monnaie américaine et de la régulation du crédit. En 1816, après la seconde guerre contre les Britanniques, elle est remplacée par la Second Bank of the United States surtout pour mettre fin à l'inflation galopante consécutive à la guerre de 1812. Mais, en 1830, elle est dissoute par le président Andrew Jackson qui est hostile aux banquiers, non responsables devant le peuple américain. Les États-Unis ont eu à faire face à un système monétaire très complexe qui reposait sur un troc entre différentes monnaies régionales, les greenpapers, qui rendait toute régulation impossible.

En 1908, à la suite de la Panique bancaire américaine de 1907, le Congrès forme une National Monetary Commission menée par le sénateur républicain Nelson Wilmarth Aldrich pour étudier une réforme bancaire et monétaire. Les travaux de cette commission jetteront les bases du Federal Reserve Act adopté le par le Congrès et promulgué le par le président démocrate Woodrow Wilson, nouvellement élu. Si l'organisation (banques régionales + bureau des gouverneurs) est la même que celle d'aujourd'hui, le gouvernement place la nouvelle institution sous son autorité en y nommant comme membres le secrétaire au Trésor et le Comptroller of the Currency (« Contrôleur de la monnaie »). Son but est alors de favoriser la gestion de la monnaie et l'économie du pays, de permettre l'escompte des effets de commerce et, de manière plus générale, de surveiller le bon fonctionnement des banques américaines.

La crise de 1929 montre les limites de ce système, même si à l'époque la solution envisagée par la réserve fédérale new-yorkaise, une relance monétaire, aurait permis de sortir de la crise. Cette solution fut d'ailleurs refusée par les autres membres, de peur de voir cette dernière devenir trop puissante. En 1935, le Federal Reserve Board devient le Gouvernors Board et, par le Banking Act, acquiert un pouvoir de contrôle sur les banques régionales. Est créé également le Federal Open Market Committee (FOMC), un comité de politique monétaire qui veille à la réglementation et au contrôle des taux d'intérêt.

Avec le retrait du secrétaire au Trésor et du contrôleur de la monnaie, la banque devient théoriquement indépendante pour la politique monétaire. Mais, dans la pratique, elle continue à subir des pressions politiques dont elle va se défaire progressivement après la Seconde Guerre mondiale, d'abord pendant la longue présidence de McChesnet Martin (1951-1970), puis en 1978 par le Humphrey–Hawkins Full Employment Act (en) qui redéfinit le mandat de la Fed et amène la présidence de Paul Volcker (1979-1987) à porter, pour en prouver la validité, les taux d'intérêt à 15 % lors de la crise monétaire de 1980.

La banque centrale est aussi indépendante financièrement, ne recevant aucun budget ni du gouvernement, ni du Congrès américain. Elle se finance via les intérêts des emprunts publics auxquels elle souscrit sur les marchés, les commissions perçues pour les prestations aux banques de dépôts et les intérêts sur les changes de monnaies étrangères. En 2005, elle a ainsi versé près de 600 millions de USD à ses actionnaires et plus de 18 milliards USD d'excédent au Trésor américain.

La crise financière de 2007 à 2011 a obligé la banque centrale américaine à mener une politique expansionniste. En , la Réserve fédérale américaine a baissé drastiquement son taux directeur à 2,25 %. Une décision prise en urgence face aux risques accrus pour la croissance et à la panique des marchés boursiers, qui craignent une récession aux États-Unis. La Fed a réduit son taux de référence pour les prêts interbancaires de trois quarts de point, pour la première fois depuis la mise en place du système des taux actuel au début des années 1990. Fait inhabituel, la Réserve fédérale a pris sa décision en dehors de la réunion habituelle de son comité de politique monétaire, prévue les 29 et . Il faut remonter à 2001, après les attaques du 11 septembre, pour retrouver une baisse d'urgence du taux directeur.

Alors que la situation s'aggrave, le la Fed décide de baisser son taux directeur à 0 % (marge de fluctuation entre 0 et un 0,25 %), ce qui provoque une rapide chute du dollar contre toutes les autres devises et une ruée vers l'or physique[7]. De plus, la Fed a désormais officiellement « carte blanche » pour intervenir sur les marchés afin de maintenir un système agonisant.

Le , pour contrer les effets de la récession aux États-Unis, la Fed a décidé d'acquérir pour 300 milliards USD d'obligations du Département du Trésor des États-Unis, pour 750 milliards USD de mortgage-backed securities (MBS), portant ainsi son portefeuille de MBS à 1 250 milliards USD, et d'acquérir des dettes de Fannie Mae et Freddie Mac pour 100 milliards USD[8]. Selon un bureau d'études économiques, la Fed, en moins d'un an, aura ajouté à son bilan 3 500 milliards USD de dettes. Ces opérations ont, entre autres, pour but d'augmenter la liquidité sur les marchés de l'emprunt[9].

En 2010, la Fed a obtenu un profit de 82 milliards de dollars, dont 79 ont été versés au département du Trésor. En , la Fed annonce un « profit record de 82 milliards l'an dernier essentiellement grâce aux actifs toxiques qu'elle a achetés aux banques en difficulté durant la crise », alors qu'elle dégageait en moyenne 25 milliards annuellement pendant les 10 ans précédant la crise financière de 2008-2009[10]. En 2011, 77 milliards ont été versés. En 2014, elle reverse 98,7 milliards de dollars au Trésor public[11].

La Réserve fédérale est chargée depuis plusieurs décennies de l'organisation du colloque de Jackson Hole, qui réunit les gouverneurs des banques centrales du monde entier aux États-Unis.

Direction et orientations

modifierFederal Reserve Act

modifierLe Federal Reserve Act, modifié en octobre 1978 par le Humphrey-Hawkins Full Employment Act, définit ainsi la mission de la Réserve fédérale : « Maintenir en moyenne une croissance des agrégats monétaires et de la quantité de crédit compatible avec le potentiel de croissance de la production, de manière à tendre vers les objectifs suivants :

- un taux d'emploi maximum ;

- des prix stables ;

- et des taux d'intérêt à long terme peu élevés. »

Conseil des gouverneurs

modifierLe Conseil des gouverneurs est son conseil d'administration, dont le siège est à Washington, D.C. Il compte sept membres nommés par le président des États-Unis et confirmés par le Sénat américain. Leur mandat est de quatorze ans non renouvelable. Celui du président est de quatre ans renouvelable sans limite. Malgré ce processus de désignation, l'institution est en pratique quasiment indépendante du pouvoir politique. Le gouverneur témoigne néanmoins régulièrement devant le Congrès des États-Unis.

Président

modifierLe président (chair) du Conseil des gouverneurs est Jerome Powell, depuis le .

Paul Volcker (1979-1987)

modifierPaul Volcker a, en 1979-1981, et au prix d'une sévère récession, mis fin à l'inflation des années 1970 en faisant monter les taux au jour-le-jour du marché monétaire, les Fed Funds, à plus de 20 %.

Alan Greenspan (1987-2006)

modifierAlan Greenspan, économiste né en 1926, était depuis le président du Conseil des gouverneurs, poste auquel il a été nommé initialement par Ronald Reagan et confirmé par tous les successeurs de ce dernier. Son mandat a pris fin le .

Sous sa direction, la Réserve fédérale, après un début plutôt rigoriste, aura finalement eu une politique globalement très accommodante, n'hésitant pas à ajouter à chaque choc important des liquidités dans le système bancaire et à maintenir longtemps des taux extrêmement bas pour faciliter la reprise économique, au risque d'alimenter des « bulles » spéculatives (actions technologiques en 2000, immobilier et obligations en 2004-2005) et le déséquilibre des comptes extérieurs des États-Unis. La hantise d'une répétition des erreurs de 1929, où la Réserve fédérale avait eu une politique restrictive catastrophique, a manifestement été un thème majeur de son mandat.

Ben Bernanke (2006-2014)

modifierConfronté à la crise financière mondiale de 2007-2008 et au risque de blocage total du marché interbancaire, Ben Bernanke fait procéder à de massives injections de liquidité sur le marché interbancaire afin de permettre aux établissements de refinancer leur activité et d'éviter le déclenchement d'une crise systémique. De cette manière, il transfère la dette bancaire vers la Fed et le fisc puis les pays tiers et dégrise momentanément le marché de crédit des prêts toxiques qui avaient conduit à la crise[12]. Elle est aussi amenée à orienter à la baisse son taux directeur (auquel les banques ont accès, à court terme, pour se refinancer)[13].

Cette politique d'assouplissement quantitatif fait passer le bilan de la Fed de 800 milliards de dollars à plus de 4 000 milliards.

Janet Yellen et Jerome Powell

modifierAprès la pandémie de Covid-19, le bilan de la FED se rapproche des 9 000 milliards de dollars en 2022. La Réserve fédérale s'engage alors à alléger son portefeuille de titres de 47,5 milliards de dollars par mois, l'objectif étant de retrouver la taille de son bilan d'avant la crise du Covid en un peu plus de trois ans - grâce à 1 100 milliards de dollars de baisse par an[14]. En 2022, la FED enregistre sa première perte depuis 1915. En mai 2023, les actifs de la Réserve fédérale, qui s’élèvent à 8 500 milliards de dollars, reposent sur un capital de seulement 42 milliards de dollars[15].

Liste des présidents depuis 1914

modifier- - : Charles S. Hamlin ;

- - : William P. G. Harding ;

- - : Daniel R. Crissinger ;

- - : Roy A. Young ;

- - : Eugene Meyer ;

- - : Eugene R. Black ;

- - : Marriner Eccles[N 1] ;

- - : Thomas B. McCabe ;

- - : William McChesney Martin Jr. ;

- - : Arthur F. Burns ;

- - : G. William Miller ;

- - : Paul Volcker ;

- - : Alan Greenspan[N 2] ;

- - : Ben Bernanke ;

- - : Janet Yellen ;

- Depuis le : Jerome Powell.

-

G. William Miller, président de 1978 à 1979.

-

Paul Volcker, président de 1979 à 1987.

-

Alan Greenspan, président de 1987 à 2006.

-

Ben Bernanke, président de 2006 à 2014.

-

Janet Yellen, présidente de la banque entre 2014 et 2018.

-

Jerome Powell, président depuis 2018.

Institutions et fonctionnement

modifierStructure générale

modifierLa Réserve fédérale est détenue par douze Regional Federal Reserve Banks, et est donc à ce titre, une institution fédérale. Ce statut est censé lui assurer l'indépendance de ses choix vis-à-vis du gouvernement. La Réserve fédérale ne reçoit pas de subventions du congrès pour son fonctionnement.

En revanche, les parts détenues par les banques régionales dans la Réserve fédérale ne sont ni échangeables ni vendables, et ne peuvent être mises en gage pour dégager des fonds. De plus, ces parts rapportent un coupon fixe de 6 % annuel. Et finalement, l'excédent de capital généré par les activités de la Réserve fédérale peut être cédé au budget fédéral, mais en aucun cas aux banques régionales actionnaires. Ceci exclut donc le risque d'une instrumentalisation pure et simple des capacités de la Réserve fédérale par ses actionnaires. En 2006 par exemple, la Réserve fédérale a contribué positivement au budget fédéral à hauteur de 29 milliards de dollars[16].

Banques régionales

modifierChacune des douze Regional Federal Reserve Bank possède sa propre zone de chalandise (District Reserve Banks) regroupant plusieurs États ou portion d'État, parfois représentée au niveau local par l'une des 25 succursales du réseau. Chaque banque commerciale se trouvant dans la zone géographique de l'une des Regional Federal Reserve Banks est obligatoirement actionnaire de celle-ci. Les sièges de chaque banque régionale sont respectivement situées, par ordre d'importance, dans les villes de :

- Federal Reserve Bank of New York (New York) ;

- Federal Reserve Bank of San Francisco ; elle couvre les sept États de l'Ouest ainsi qu'Hawaï et l'Alaska ; (San Francisco) ;

- Federal Reserve Bank of Chicago (Chicago) ;

- Federal Reserve Bank of Richmond (Richmond) ;

- Federal Reserve Bank of Atlanta (Atlanta) ;

- Federal Reserve Bank of Boston ; pour la Nouvelle-Angleterre ; (Boston) ;

- Federal Reserve Bank of Dallas (Dallas) ;

- Federal Reserve Bank of Cleveland (Cleveland) ;

- Federal Reserve Bank of Philadelphia (Philadelphie) ;

- Federal Reserve Bank of Kansas City (Kansas City) ;

- Federal Reserve Bank of St. Louis (Saint-Louis) ;

- Federal Reserve Bank of Minneapolis (Minneapolis).

La Federal Reserve Bank of New York est donc la plus importante des douze banques du réseau, car c'est à elle qu'échoit la supervision de l'une des plus importantes places bancaires mondiales (que certains situent en deuxième place)[Qui ?]. Elle concentre plus de 40 % des actifs des banques régionales, et constitue aussi la plus grande réserve d'or du monde avec 9 000 tonnes en dépôt en 2006 dont seulement 2 % appartiennent aux États-Unis, mais dont les principaux propriétaires sont une cinquantaine d'États étrangers, des organismes internationaux et quelques particuliers.

Elle joue également un rôle majeur puisque c'est elle qui exécute les opérations de marché décidées par le comité de politique monétaire pour faire varier les fonds fédéraux. Elle peut aussi intervenir sur le marché des changes à la demande du Trésor américain. Son président est membre permanent du Comité de politique monétaire.

| Banques régionales | Lettre | Nombre | Succursales | Site Web | Président |

|---|---|---|---|---|---|

| Boston | A | 1 | Néant | http://www.bos.frb.org | Susan M. Collins |

| New York | B | 2 | Néant | http://www.newyorkfed.org | John Williams (en) |

| Philadelphie | C | 3 | Néant | http://www.philadelphiafed.org | Patrick T. Harker |

| Cleveland | D | 4 | http://www.clevelandfed.org | Loretta J. Mester | |

| Richmond | E | 5 | http://www.richmondfed.org | Thomas Barkin | |

| Atlanta | F | 6 |

|

http://www.frbatlanta.org | Raphael Bostic |

| Chicago | G | 7 | http://www.chicagofed.org | Charles L. Evans | |

| Saint-Louis | H | 8 | http://www.stlouisfed.org | James B. Bullard | |

| Minneapolis | I | 9 | http://www.minneapolisfed.org | Neel Kashkari | |

| Kansas City | J | 10 | http://www.kansascityfed.org | Esther George | |

| Dallas | K | 11 |

|

http://www.dallasfed.org | Lorie Logan |

| San Francisco | L | 12 | http://www.frbsf.org | Mary C. Daly |

FOMC ou Comité de politique monétaire

modifierLa Réserve fédérale décide de manière définitive de la politique monétaire américaine, l'organe décisionnaire étant le Federal Open Market Committee ou FOMC, ce qu'on peut traduire par « Comité fédéral pour les interventions publiques sur les marchés de taux d'intérêt » équivalent d'un « Comité de politique monétaire ». Il siège au moins huit fois par an. Il est composé des membres du bureau des gouverneurs, du président de la Federal Reserve Bank of New York et, par rotation, de quatre autres représentants des Regional Federal Reserve Bank. Un compte rendu de la réunion est rendu public au bout de trois semaines.

Le FOMC se fixe des objectifs sur le taux au jour-le-jour du marché monétaire américain, les Fed Funds. Pour y arriver, les instruments dont il dispose sont :

- le taux d'escompte ;

- le taux des réserves obligatoires ;

- et surtout les opérations sur les marchés de taux d'intérêt, essentiellement sur des emprunts d'État courts.

En revanche, la valeur externe du dollar américain (USD) est, elle, du strict ressort du gouvernement fédéral, et la Réserve fédérale se garde bien de la commenter sauf, éventuellement, et avec de sérieuses précautions oratoires, quant aux effets inflationnistes ou déflationnistes de son évolution.

Politique monétaire

modifierLa Réserve fédérale n'utilise pas d'objectifs intermédiaires clairement déterminés pour guider sa politique monétaire ; elle a abandonné la politique de suivi strict des agrégats monétaires (M3 notamment). Elle pratique une politique de fine tuning (réglage fin), ajustant ses taux plus fréquemment que ses homologues, ce qui la rend plus réactive.

Bâtiments

modifierLe siège de la Fed se situe à Washington, sur l’avenue de la Constitution (Constitution Avenue). Il a été construit en 1935, sur les plans de Paul Philippe Cret. Un autre bâtiment édifié en 1974, (le Martin Building) se trouve sur C Street et abrite d'autres services de la Réserve fédérale.

Federal Reserve Police

modifierDepuis 2001, la Fed emploie plus de 1 000 policiers armés, répartis dans 25 stations.

Oppositions à la Réserve fédérale

modifierPolitiques

modifierCharles August Lindbergh, un représentant du Minnesota à la Chambre des représentants des États-Unis, s'opposa au système de la Réserve fédérale dès sa création en 1913 dans un essai qu'il publia la même année[17]. Le , Louis Thomas McFadden, un représentant de Pennsylvanie, fit un discours de 25 minutes devant la Chambre des représentants des États-Unis, durant lequel il accusa la Réserve fédérale d'avoir délibérément provoqué la Grande Dépression[18]. Le , Ron Paul, un représentant du Texas à la Chambre des représentants des États-Unis, a déposé un amendement visant à supprimer la Réserve fédérale[réf. nécessaire]. En 2014 les Vigiles pour la paix focalisent leurs critiques durant leurs manifestations sur la Réserve Fédérale américaine et ses effets présumés sur la politique mondiale[19] la décrivant comme une menace potentielle de Troisième Guerre mondiale à la suite de la crise ukrainienne de 2013-2014.

Médiatiques

modifierAvec Les secrets de la Réserve fédérale dont la première version fut publiée en 1952, Eustace Mullins dénonça la création de la Réserve fédérale comme un complot pour asseoir l'économie et la politique américaine dans le giron de la finance internationale.

Nelson Wilmarth Aldrich aurait dévoyé la mission de la National Monetary Commission chargée des intérêts économiques du peuple pour assoir ceux du capitalisme financier. La dénonciation du subterfuge, par Charles August Lindbergh notamment, fragilisait le projet en cas de réélection du président William Howard Taft en 1912. Les grands banquiers auraient alors sabordé ses chances en amenant la candidature concurrente de Theodore Roosevelt. Cette élection tripartite assura la victoire du candidat démocrate Woodrow Wilson porteur d'une fausse alternative fondée sur une relative autonomie des banques régionales. En effet, les interdépendances actionnariales entre les représentants de ces dernières et les actionnaires privés de la FED assureraient leur assujettissement. De plus, le système de nomination des gouverneurs serait en trompe-l'œil assurant dans les faits une prédominance de la finance sur le monde politique.

G. Edward Griffin dans son livre qui fut un livre à succès populaire[20],[21] ainsi que dans les milieux des affaires[22],[23] The Creature from Jekyll Island: A Second Look at the Federal Reserve et qui en est à sa sixième édition, va dénoncer « les banques privées qui possèdent effectivement la Réserve fédérale »[24].

Dans son livre publié en 1995 intitulé Le complot de la réserve fédérale (Federal Reserve Conspiracy), le professeur Antony Cyril Sutton développe une thèse selon laquelle la Réserve fédérale américaine ne serait qu'une institution contrôlée par des banquiers privés afin de s'arroger le droit exclusif de battre monnaie aux États-Unis. Sutton y expose aussi le grand danger que représente une telle organisation pour une nation qui se voudrait démocratique et un peuple qui se croirait souverain.

Plusieurs films développent cette exposition des faits, défendue également par Ron Paul, le représentant du 14e district du Texas, candidat à l'élection présidentielle en 2012 : The Fiat Empire[25], Zeitgeist: The Movie[26] et The Biggest Scam In The History Of Mankind[27].

Notes et références

modifierNotes

modifier- A servi comme président intérimaire du au .

- A servi comme président intérimaire du au .

Références

modifier- (en) Cet article est partiellement ou en totalité issu de l’article de Wikipédia en anglais intitulé « Federal Reserve System » (voir la liste des auteurs).

- Code des États-Unis, titre XII, § 225a.

- « The Congress established two key objectives for monetary policy-maximum employment and stable prices-in the Federal Reserve Act. These objectives are sometimes referred to as the Federal Reserve's dual mandate », federalreserve.gov, (consulté le ).

- « FRB: Mission », federalreserve.gov, (consulté le ).

- « Federal Reserve Districts », Federal Reserve Online (consulté le ).

- Advisory Councils [lire en ligne].

- « Coins and Currency », US Dept of Treasury website, (consulté le ).

- « Inisos.fr »(Archive.org • Wikiwix • Archive.is • Google • Que faire ?) (consulté le ).

- (en) Personnel de rédaction, « A test of will », The Economist, (lire en ligne, consulté le ).

- Éric Desrosiers, « La Fed ajoute 1 000 milliards sur la table », Le Devoir, (lire en ligne, consulté le ).

- Éric Desrosiers, « Réserve fédérale américaine - Profit record de 82 milliards », Le Devoir, (lire en ligne, consulté le ).

- AFP, « USA : la Fed a reversé au Trésor des dividendes record », sur Le Point, (consulté le ).

- Pierre-Yves Dugua, « Ben Bernanke, la banque centrale qui a ouvert en grand les vannes de la FED », Le Figaro, jeudi 19 décembre 2014, encart « Économie », jeudi 19 décembre 2013, page 24.

- Frédéric Lemaire et Dominique Plihon, « Le poison des taux d’intérêt négatifs », sur Le Monde diplomatique,

- Guillaume Benoit, La Fed peine à tenir ses objectifs de réduction de bilan, lesechos.fr, 16 septembre 2022

- (en) Edward Chancellor, Central bankers face a balance sheet reckoning, reuters.com, 26 mai 2023

- Federal Reserve Board, Annual Financial Statements (2006).

- Charles August Lindbergh, Banking, Currency, and the Money Trust, 1913.

- (en) « mhp: Louis McFadden on the Federal Reserve », sur modernhistoryproject.org, (version du sur Internet Archive).

- Wulf Rohwedder: Mahnwachen mit fragwürdigem Hintergrund: Für den Frieden, gegen die Fed auf tagesschau.de vom 16. April 2014, Zugriff am 18. Juni 2014.

- (en) Robert Gavin, « The man who shaped the Federal Reserve », The Boston Globe, (lire en ligne, consulté le ).

- « Paul Out to Slay The Creature from Jekyll Island »(Archive.org • Wikiwix • Archive.is • Google • Que faire ?) (consulté le ).

- (en) « Bestselling business books », Calgary Herald, , F5.

- (en) « Best-selling business books, April 14 », Rocky Mountain News, (lire en ligne, consulté le ).

- (en) G. Edward Griffin, The Creature from Jekyll Island: A Second Look at the Federal Reserve, vol. 1st ed., http://worldcat.org/oclc/33311372 2d ed. 1995, http://worldcat.org/oclc/43400122 3d ed. 1998 American Media, http://worldcat.org/oclc/50567478 4th ed. 2002, now in 6th, Appleton, WI, American Opinion Publishing, (ISBN 978-0-912986-16-6, OCLC 31354943, LCCN 94071630).

- http://video.google.com/videoplay?docid=5232639329002339531.

- (en) [vidéo] « Zeitgeist - The Movie: Federal Reserve (Part 1 of 5) », sur YouTube.

- (en) « The Biggest Scam In The History Of Mankind VOSTFR » [vidéo], sur vimeo.com via Wikiwix (consulté le ).

Voir aussi

modifierFilmographie

modifier- Documentaire Le jeu de l'argent, des Archives oubliées (2005, Canada).

Articles connexes

modifierLiens externes

modifier- (en) Site officiel.

- (en) Tableau historique des taux de la FED.

- [vidéo] 9 000 milliards de $ égarés par la Réserve fédérale (FED), (enquête de la Fed sur Lehman Brothers).