Lbo 31.08.2009

- 1. CAPITAL INVESTISSEMENT ET OPERATIONS A EFFET DE LEVIER Edouard Dubern edouard.dubern@natixis.com

- 2. SOMMAIRE •Le capital investissement •Le principe des opérations à effet de levier • Le levier financier • Le levier fiscal • Le levier juridique • Structuration de la dette et montage • Création de valeur

- 3. • Le capital investissement •Le principe des opérations à effet de levier • Le levier financier • Le levier fiscal • Le levier juridique • Structuration de la dette et montage • Création de valeur

- 4. DEFINITION – UTILITE – CONTRIBUTION LE CAPITAL INVESTISSEMENT •Comment se définit-il? •Le capital investissement consiste à prendre des participations majoritaires ou minoritaires dans le capital de petites et moyennes entreprises généralement non cotées. •Cette prise de participation permet de financer leur démarrage, leur croissance, leur transmission, parfois leur redressement et leur survie. •Le métier s’exerce sur quatre segments: •Le Capital Risque; •Le Capital Développement; •Le Capital Transmission / LBO; et •Le Capital Retournement. •A quoi sert-il? •Le capital investissement soutient l’entreprise en: •Lui apportant le financement et les capitaux nécessaires à son développement; •Accompagnant son management lors des décisions stratégiques; •Lui permettant d’améliorer son potentiel de création de valeur au profit de ses clients, de ses actionnaires et de tous ses collaborateurs, dirigeants et salariés. •Quelle est sa contribution? •Le capital investissement permet de: •Subvenir aux besoins en fonds propres des entreprises; •Allouer les ressources et les moyens les plus adaptés pour la croissance et la performance; •Participer à la définition d’une stratégie claire et à long terme pour l’entreprise; •Préparer les relais de croissance interne ou externe à moyen et long terme; •Orienter intelligemment les fonds des institutions financières vers les entreprises.

- 5. DES SPECIALISTES A TOUS LES STADES DE DEVELOPPEMENT LE CAPITAL INVESTISSEMENT •A quel moment intervient-il? •Au moment de la création d’entreprises pour le financement de l’innovation, des nouvelles technologies et des biotechnologies, grâce au Capital Risque; •À l’occasion d’un projet de développement pour les entreprises à fort potentiel de croissance, grâce au Capital Développement; •Pour l’acquisition, la transmission ou la cession d’entreprises, avec le Capital Transmission / LBO; •En cas de difficulté, grâce au Capital Retournement. Capital investissement et cycle de vie de l’entreprise

- 6. INVESTISSEMENTS LE CAPITAL INVESTISSEMENT •Place du capital investissement français: Investissements en nombre d'entreprises 1 558 1 595 •1er marché en Europe Continentale et 3ième au monde, en montant investi, 1 600 1 376 en 2007. 1 400 1 273 1 253 1 200 1 000 •Le capital investissement en France: 800 600 •Près de 60mds€ investis en 10 ans auprès de 10,000 entreprises. 400 •10.0mds€ investis en 2008 par les opérateurs français (12.6mds€ en 2007). 200 •1,595 entreprises accompagnées en 2008 (1,558 en 2007). - •80% des entreprises investies sont des PME/PMI qui comptent moins de 2004 2005 2006 2007 2008 250 salariés et réalisent moins de 50m€ de CA. Source: afic •Les entreprises accompagnées: Investissements en milliard d'euros •Entre 4,500 et 5,000 entreprises en portefeuille. 14 12.6mds€ •Employant 1.2 et 1.5 million de salariés en France et réalisant 200mds€ de 12 chiffre d’affaires en France. 10.2mds€ 10.0mds€ 10 8.1mds€ 8 6 5.2mds€ 4 2 - 2004 2005 2006 2007 2008 Source: afic

- 7. SEGMENTATION DES INVESTISSEMENTS LE CAPITAL INVESTISSEMENT •Le capital risque et le capital développement sont en forte croissance. Segmentation des invest. (nb d'entreprises) Autres Capital Retournement Capital T ransmission •Avec plus de 750m€ et près de 430 entreprises financées, le capital risque Capital Développement Capital Risque est en progression continue et atteint un record historique, exclusion faite du 1 595 millésime 2000. 1 600 1 558 1 400 416 428 •Les montant investis et le nombre d’entreprises en capital développement 1 200 ont presque doublés sur les cinq dernières années et ont progressé de plus de 1 000 25% entre 2007 et 2008 pour atteindre près de 1.7mds€ et plus de 700 800 557 707 entreprises accompagnées. 600 400 462 •Bien qu’en repli par rapport à 2007, le capital transmission / LBO s’est 200 388 maintenu à un niveau comparable à 2006 et supérieur à 2005. 38 28 - 85 44 •Sur les quatre dernières années, le nombre d’entreprises en capital Source: afic 2007 2008 transmission / LBO a progressé de 7% par an en moyenne. Segmentation des invest. (mds€) Autres Capital Retournement Capital T ransmission Capital Développement Capital Risque 14 12.6mds€ 12 0.7 1.3 10.0mds€ 10 0.8 8 1.7 6 10.3 4 7.4 2 - 0.1 0.1 Source: afic 2007 2008

- 8. LEVEES DE FONDS LE CAPITAL INVESTISSEMENT •Avec 12.7mds€ collectés par 90 sociétés de gestion, les levées de Capitaux levés fonds progressent de près de 30% et atteignent un plus haut niveau 14 12.7mds€ historique. 12.0mds€ 12 10.3mds€ •Les 20 plus grosses levées de fonds concentrent plus de 75% des 10.0mds€ 10 capitaux. 8 •85% des capitaux ont été collectés à travers des FCPR. 6 •Les FCPI et FIP ont levés près de 1.2mds€ dont 600m€ sont le fait de 4 2.2mds€ la mesure « ISF PME ». 2 - •L’année 2008 se caractérise par la montée en puissance des personnes 2004 2005 2006 2007 2008 physiques et par le retour des banques. Ils sont les premiers apporteurs Source: afic de capitaux avec chacun près d’un quart de la collecte. •Les capitaux levés auprès des investisseurs institutionnels et privés français s’élèvent à 7.7mds€ et représentent 60% du total. Segmentation des capitaux levés (2008) Personnes physiques Banques Assurances - Mutuelles Caisses de retraite Fonds de fonds Autres 1.1mds€; 9% 3.0mds€; 23% 1.5mds€; 12% 1.9mds€; 15% 2.9mds€; 23% Source: afic 2.3mds€; 18%

- 9. •Le capital investissement •Le principe des opérations à effet de levier • Le levier financier • Le levier fiscal • Le levier juridique • Structuration de la dette et montage • Création de valeur

- 10. LES EFFETS DE LEVIER LES GRANDS PRINCIPES DU LBO •Les opérations de LBO reposent sur la notion d’effets de levier dont l’objectif est de maximiser la rentabilité de l’investisseur (fond d’investissement). On parle ainsi de levier: •Financier: Point d’équilibre entre les intérêts divergents de l’investisseur et du banquier. Accroissement du rendement des fonds propres de NewCo, le holding créé à l’occasion d’un LBO (cf. slide suivant) grâce au recours à l’endettement dont le coût est inférieur au taux de rendement attendu des capitaux propres: •En théorie, plus le taux d’endettement est important, plus la rentabilité financière est élevée pour les actionnaires de NewCo; •Dans la pratique, la faisabilité de l’opération et la détermination du levier financier (rapport entre la dette nette et l’Ebitda) reposent sur l’évaluation par les banquiers prêteurs des qualités intrinsèques du projet. •Fiscal: Il y a effet de levier fiscal en cas d’intégration fiscale, si NewCo (le holding de tête endetté) peut déduire les intérêts de la dette du résultat de la Cible (condition sine qua none: détenir plus de 95% du capital de la Cible). •Juridique: L’effet de levier juridique consiste à démultiplier la puissance de contrôle d’un actionnaire par la mise en place d’une succession de holdings « en cascade ».

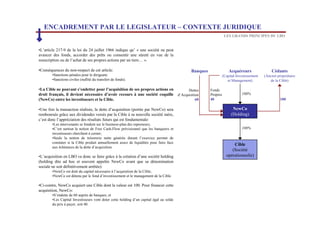

- 11. ENCADREMENT PAR LE LEGISLATEUR – CONTEXTE JURIDIQUE LES GRANDS PRINCIPES DU LBO •L’article 217-9 de la loi du 24 juillet 1966 indique qu’ « une société ne peut avancer des fonds, accorder des prêts ou consentir une sûreté en vue de la souscription ou de l’achat de ses propres actions par un tiers… ». •Conséquences du non-respect de cet article: Banques Acquéreurs Cédants •Sanctions pénales pour le dirigeant; (Capital Investissement (Ancien propriétaire •Sanctions civiles (nullité du transfert de fonds). et Management) de la Cible) •La Cible ne pouvant s’endetter pour l’acquisition de ses propres actions en Dettes Fonds droit français, il devient nécessaire d’avoir recours à une société coquille d’Acquisition Propres 100% (NewCo) entre les investisseurs et la Cible. 60 40 100 •Une fois la transaction réalisée, la dette d’acquisition (portée par NewCo) sera NewCo remboursée grâce aux dividendes versés par la Cible à sa nouvelle société mère, (Holding) c’est donc l’appréciation des résultats futurs qui est fondamentale: •Les intervenants se fondent sur le business-plan des repreneurs; •C’est surtout la notion de Free Cash-Flow prévisionnel que les banquiers et 100% investisseurs cherchent à cerner; •Seule la notion de trésorerie nette générée durant l’exercice permet de constater si la Cible produit annuellement assez de liquidités pour faire face Cible aux échéances de la dette d’acquisition. (Société •L’acquisition en LBO va donc se faire grâce à la création d’une société holding opérationnelle) (holding dite ad hoc et souvent appelée NewCo avant que sa dénomination sociale ne soit définitivement arrêtée): •NewCo est doté du capital nécessaire à l’acquisition de la Cible; •NewCo est détenu par le fond d’investissement et le management de la Cible. •Ci-contre, NewCo acquiert une Cible dont la valeur est 100. Pour financer cette acquisition, NewCo: •S’endette de 60 auprès de banques; et •Les Capital Investisseurs vont doter cette holding d’un capital égal au solde du prix à payer, soit 40.

- 12. LA CONTRAINTE DE LA DETTE LES GRANDS PRINCIPES DU LBO •La viabilité d’une opération de LBO est conditionnée par la capacité de la Cible à générer des cash-flows en vue de rembourser la dette d’acquisition souscrite par NewCo (capital et intérêts). •Le poids de la dette pour l’entreprise est généralement une contrainte forte, le niveau d’endettement « explose » par rapport à ce que connaissait l’entreprise avant qu’elle ne rentre dans un process LBO. •Le plan de remboursement de la dette est établi en fonction du business-plan et des due diligences (analyses financières, stratégiques, fiscales… menées lors du processus d’acquisition). •Pour faire face à ce besoin permanent de liquidités, l’entreprise est amenée à améliorer le gestion de sa trésorerie par un suivi accru des flux et par la rationalisation des processus associés. •Les processus qui sont le plus systématiquement revus dans les entreprises sous LBO sont ceux liés au BFR (traditionnellement sous exploités par les entreprises qui ne sont pas sous LBO): •Gérer son activité avec moins de stocks; •Recouvrir les créances clients plus rapidement; •Retarder le règlement des dettes fournisseurs; •Ces changements permettent à l’entreprise de fonctionner avec moins de liquidités. Ce surplus de liquidité est utilisé pour rembourser la dette. •Si le remboursement de la dette constitue une contrainte forte, il réduit pour autant le conflit traditionnel entre actionnaires et dirigeants sur l’utilisation des résultats (redistribution aux actionnaires ou autofinancement). Dans le cadre du LBO, le conflit est réduit puisque les dividendes sont automatiquement transférés vers NewCo pour le remboursement de la dette.

- 13. FONDS D’INVESTISSEMENT ET EQUIPE DIRIGEANTE LES GRANDS PRINCIPES DU LBO •Répartition des rôles: •Les dirigeants assurent avec une parfaite autonomie la gestion opérationnelle de la société. C’est eux qui disposent du savoir-faire de l’entreprise et de la connaissance de son marché. •Les investisseurs jouent un rôle actif d’actionnaire de référence avec une vision globale qui favorise l’émergence et le développement d’initiatives nouvelles. Soutenus par des conseils financiers (banques d’affaires, cabinets d’audit…), stratégiques (cabinets de conseil…), fiscaux (cabinets d’avocats…)…: •Ils participent à la réflexion sur la stratégie de développement; •Ils aident aux prises de décision importantes; •Ils organisent et assurent le suivi financier; •Ils conseillent les dirigeants dans la négociation, le montage et la réalisation d’opérations de croissance externe; •Ils organisent le processus de sortie; •… •Les représentants du fond d’investissement occupent un ou plusieurs postes au sein du conseil d’administration ou de surveillance de NewCo et de la Cible. •Formalisation de la relation: •L’association entre fond d’investissement et dirigeants est formalisée dans un pacte d’actionnaire qui comprend généralement des clauses de: •Droit d’information de l’investisseur financier et accord préalable pour certaines décisions exceptionnelles; •Droit des associés en cas de cession d’actions; •Définition des règles de sortie à moyen terme; •Engagement d’exclusivité et de non-concurrence du dirigeant repreneur; •… •La relation repose sur une confiance réciproque et sur la conviction partagée que le partenaire dispose des qualités et du dynamisme nécessaire pour parvenir ensemble au succès. •Une association « gagnant-gagnant »: •L’objectif des investisseurs financiers et des dirigeants repreneurs est de développer l’entreprise pour réaliser ensemble une plus-value significative à moyen terme. •Par un partage inégalitaire de la plus-value et à travers des montages appropriés, les dirigeants, en cas de succès, peuvent multiplier leur propre investissement par un coefficient de 4 à 20 quand le fond d’investissement dégage un multiple compris entre 2 et 4.

- 14. QUELQUES DEFINITIONS LES GRANDS PRINCIPES DU LBO •A partir du terme LBO (Leverage Buy-Out) utilisé pour toute opération de reprise avec effet de levier, un certain nombre de déclinaisons ont été créées afin de décrire les différents types de transaction : LBI, LMBO, LMBI, RES,.. •Le terme Buy-Out signifie une acquisition avec maintien de l’équipe dirigeante en place; •Le terme Buy-In implique un renouvellement total de l’ancienne équipe dirigeante; •Le terme Management implique la participation financière à la reprise de l’équipe dirigeante (et d’un certain nombre de salariés) qui détiennent une participation plus ou moins importante dans le nouveau Groupe; •Le RES (Rachat d’Entreprise par ses Salariés) est l’équivalent français du LMBO. •LBO (Leverage Buy-Out) •Acquisition d’une entreprise (la Cible) via une société holding; •Capitalisée par des investisseurs; •Financée pour partie en dette (effet de levier financier). •MBO (Management Buy-Out) •Participation majoritaire de l’équipe dirigeante de la société Cible à l’opération de reprise. •MBI (Management Buy-In) •Renouvellement de l’équipe dirigeante en place et participation financière d’une nouvelle équipe dirigeante à l’opération de reprise. •BIMBO (Buy-In Management Buy-Out) •Combinaison d’un MBO et d’un MBI associant des managers de la société Cible à des managers extérieurs.

- 15. UN (TOUT PETIT) PEU D’HISTOIRE LES GRANDS PRINCIPES DU LBO •La genèse : les années 60 - 80: •Constat que des sociétés très profitables sont délaissées (notamment par la bourse); •Constitution des Grands fonds US : KKR / Hicks, Muse, Tate & Furst / Clayton Dubillier and Rice … •Le début des années 90: •L’Europe se familiarise avec ces montages; •Constitution d’équipes spécialisées (Fonds, banques…) en France : Paribas, BNP, SG, Indosuez... •Fin des années 95/2000: •Segmentation des intervenants (capital risque, capital développement, capital transmission / LBO, capital retournement); •Importations des techniques à disposition (Mezzanines, Second Lien, Tranches multiples…) des US; •Maturité du marché avec notamment de plus en plus d’opérations de spin-off de grands groupes... •Début du 21ième siècle: •Généralisation des opérations à effet de levier sur des Cibles de tailles significatives y compris cotées; •Opérations de 3ième ou 4ième génération (OGF, B&B, Elis…); •Intérêt nouveau des politiques pour ce mode de financement des entreprises.

- 16. •Le capital investissement •Le principe des opérations à effet de levier • Le levier financier • Le levier fiscal • Le levier juridique • Structuration de la dette et montage • Création de valeur

- 17. LES ACTEURS / PARTENAIRES EN PRESENCE LE LEVIER FINANCIER •Lors de l’acquisition de la Cible, le futur actionnaire (fonds de capital investissement et management) et les prêteurs de la dette d’acquisition (banques, institutions financières…) travaillent ensemble pour réunir les capitaux nécessaires à la bonne réalisation de la transaction. •Des intérêts divergents peuvent apparaître: •Les actionnaires cherchent à maximiser leur rendement et à limiter leur investissement; •Les prêteurs senior cherchent à sécuriser leur investissement en s’assurant que les cash-flows futurs de la Cible permettront de rembourser la dette mise en place; •Les prêteurs junior viennent boucler le financement en acceptant une position plus risquée que les banques senior en contrepartie d’une rentabilité plus élevée. •Ressources: •Acteurs: •Fonds d’Investissements: indépendants ou rattachés à des institutions financières… •Fonds Propres: •Dirigeants / managers; •Actionnaires, propriétaires de la Cible via NewCo. •Salariés; •… •Fonds mezzanine; •Dette Junior: •CLO, CDO; •Mezzanine, Second Lien… •Départements spécialisés des banques et institutions financières; •… •Départements spécialisés des banques et institutions financières; •Dette Senior: •CLO, CDO; •Préteurs seniors (Tranche A / B / C…) •Banques commerciales de la Cible; •…

- 18. L’EMPLOI DES RESSOURCES LE LEVIER FINANCIER •Les différentes Ressources mises à disposition ont pour Emploi: •Acheter la Cible à ses anciens actionnaires. La valeur de la Cible est composée du: •Prix des titres (du capital), les bénéficiaires en sont les actionnaires cédants; et •Montant de la dette financière nette de trésorerie, les bénéficiaires en sont les banques historiques. •Payer les frais de transaction dus aux différents conseils: •Banque d’affaires (M&A) mandatée pour effectuer la vente et / ou l’achat; •Banque prêteuse qui structure les financements mis en place; •Conseils financier (banque d’affaires, cabinets d’audit…); •Conseil stratégique (cabinets de conseil…); •Conseil fiscal (cabinets d’avocats…); •Conseil environnement (cabinets d’audit…); •… •Ressources: •Emplois: •Fonds Propres (entre 25% et 50% des ressources): •Acquisition de la Cible: •Actionnaires, propriétaires de la Cible via NewCo. •Acquisition des titres de la Cible; et •Éventuellement remboursement de sa dette historique. •Dette Junior (entre 10% et 25% des ressources): •Mezzanine, Second Lien… •Dette Senior (entre 40% et 70% des ressources): •Préteurs seniors (Tranche A / B / C…) •Frais de Transaction: •Autour de 5% du prix de la Cible.

- 19. CARACTERISTIQUES DE LA DETTE FINANCIERE LE LEVIER FINANCIER •Les niveaux de rémunération (marge qui est Caractéristiques de la dette financière additionnée à l’euribor) et les maturités Margin * Facilité Emprunteur Objet Matur. * Amort. reflètent le risque associé de chacune des Cash PIK facilités: Dette Junior •Plus la maturité est longue, plus le Mezzanine Newco Acquisition Cible 5.00% 5.00% 10 ans Bullet risque est élevé; Second Lien Newco Acquisition Cible 6.00% - 9,5 ans Bullet •Une marge plus importante compense ce risque. Dette Senior Tranche A Newco Acquisition Cible 2.25% - 7 ans Amort. •Les cash-flows futurs de la Cible permettent Tranche B Newco Acquisition Cible 2.75% - 8 ans Bullet Tranche C Newco Acquisition Cible 3.25% - 9 ans Bullet le remboursement de la dette financière (via Revolving Credit Facility Cible BFR 2.25% - 7 ans le versement de dividendes à NewCo). Capex Cible Investissements 2.25% - 7 ans *: indicatif •Le RCF et la Capex ne sont généralement pas utilisées lors de l’acquisition de la Cible. Ces dettes sont mises à disposition et utilisées par la Cible en fonction de ses besoins (financement du BFR, renouvellement de l’outil industriel, opérations de build-up, croissances externes…).

- 20. DETTE JUNIOR VS. DETTE SENIOR LE LEVIER FINANCIER •Contrairement à la plupart des dettes financières, la dette LBO (senior comme junior) se caractérise par une absence de recours auprès des actionnaires. En cas de défaut de l’emprunteur, les sûretés consenties aux prêteurs sont essentiellement les titres de la Cible et ses actifs. Les prêteurs ne peuvent prétendre à un recours financier auprès du fond d’investissement. •Risque: •La rémunération contractuelle de la dette senior (bien inférieure à la dette junior) reflète un risque moindre: maturité, priorité des sûretés…; •Le remboursement du principal de la dette junior n’a lieu qu’après le remboursement complet de la dette senior (la dette junior est subordonnée); •Les intérêts de la dette junior sont en revanche payés en même temps que ceux de la dette senior (sauf pour la partie capitalisée / PIK); •En cas de défaut de l’emprunteur, les suretés consenties vont en priorité aux prêteurs senior. •Rentabilité: •Contrairement à la dette senior dont la rentabilité est définie dans la documentation contractuelle (marge), la dette junior comporte en plus un intéressement à la création de valeur par le biais d’un accès au capital (Warrants, BSA, OC…). La dette junior est (dans la plupart des cas) composée de titres « hybrides » qui combinent un caractère de créance (obligation) et un caractère de propriété. •Couple risque-rentabilité: •Plus risquée, du fait de son rang, que la dette senior, la rémunération de la dette junior devra être lus importante et se décomposera en deux types: intérêts et plus-values par accès au capital. •Raison d’être: •La dette junior permet de « boucler » le financement de la transaction. C’est un financement intermédiaire entre la dette senior et les capitaux propres. •Dette Mezzanine « junior » = « Paid in Kind » PIK: •Les intérêts PIK sont des intérêts capitalisés qui sont payés en même temps que le remboursement du nominal, ils sont donc subordonnés aux intérêts cash, mais également aux lignes dont le remboursement du nominal est antérieur.

- 21. INCIDENCE DU LEVIER FINANCIER SUR LA RENTABILITE LE LEVIER FINANCIER Incidence du levier financier sur la rentabilité •Un fond d’investissement acquiert une société dont la valeur est 100: Détention de la Cible 4 ans Hypothèse I Hypothèse II Hypothèse III •1er cas: l’acquisition est réalisée à 100% par n: Acquisition de la Cible fonds propres (absence de dette financière); Prix d'acquisition (VE) 1. 100.0 100.0 100.0 •2ième cas: l’acquisition est réalisée à 60% par Ressources (financement de l'acquisition): 2. = 1. 100.0 100.0 100.0 fonds propres et à 40% par de la dette; dont Dettes (Junior & Senior) 3. - 40.0 70.0 •3ième cas: l’acquisition est réalisée à 30% par dont Fonds Propres (Fond d'Investissement) 4. = 2. - 3. 100.0 60.0 30.0 fonds propres et à 70% par de la dette. n / n+4: Détention de la Cible Capacité de remboursement de la dette •Pendant les quatre années de détention, les cash- 5. 20.0 20.0 20.0 financière sur 4 ans flows de la Cible permettent le remboursement de n+4: Cession de la Cible 20 de la dette financière. Prix de cession après 4 ans (VE) 6. 130.0 130.0 130.0 dont Dettes (Junior & Senior) 7. = 5. - 3. (20.0) 20.0 50.0 •VE = Valeur du capital + Montant de la dette. dont Fonds Propres (Fond d'Investissement) 8. = 6. - 7. 150.0 110.0 80.0 Rentabilité pour le Fond d'Investissement: •Au bout de quatre années, les actionnaires Plus value Fond d'Investissement 9. = 8. - 4. 50.0 50.0 50.0 revendent la société dont la VE est de 130: Multiple d'investissement 10. = 8. / 4. 1.50x 1.83x 2.67x •Dans les trois cas, la plus value réalisée TRI (Taux de Rendement Interne) 11. = (8. / 4.)^0,25 - 1 10.7% 16.4% 27.8% (différence entre le montant investi et le montant récupéré) est le même: 50; •Plus le recours à la dette est important, plus la Rentabilité de l'investissement rentabilité de l’actionnaire est élevée. TRI = 15% TRI = 20% TRI = 25% Multiple de l'investissement •L’utilisation du levier financier permet de 4.0x limiter l’investissement initial et d’en décupler sa rentabilité. 3.0x •Le multiple d’investissement et le TRI sont les principaux critères de rentabilité. 2.0x •Dans le cas d’une détention de cinq années: •Un TRI de 15% nécessite un multiple de 2.0x; 1.0x •Un TRI de 20% nécessite un multiple de 2.5x; 1 2 3 4 5 6 •Un TRI de 25% nécessite un multiple de 3.1x. Années

- 22. PRINCIPALES BANQUES EN DETTE LBO LE LEVIER FINANCIER League Table - France •Le marché français de la dette LBO est dominé par 3 acteurs majeurs: BNPParibas, Royal Bank of 2008 Scotland et Calyon. # Banque m€ Nb. 1 BNP Paribas 751 12 •Toutes les principales banques françaises y occupent des places de choix (BNPParibas, Calyon, 2 Calyon 1 406 8 Société Générale, Natixis…) notamment en raison du portefeuille de PME dont elles sont les 3 SG CIB 694 7 4 Natixis 402 5 banques historiques. 5 Royal Bank of Scotland 506 4 6 ING 313 3 •Les grandes banques américaines (Morgan Stanley, Citigroup, JPMorgan…) réalisent peu de 7 Crédit Mutuel 163 2 transactions mais pour des montants élevés (575m€ en moyenne contre 270m€ pour l’ensemble du 8 HSBC 225 1 8 West LB 43 1 panel). 8 Fortis 43 1 2007 •Les impacts de la crise financière (été 2007): # Banque m€ Nb. •Baisse importante du nombre de financements réalisés (de 38 à 12 pour BNPParibas entre 2007 et 1 BNP Paribas 11 368 38 2008); 2 Calyon 6 542 16 •Réduction importante de la taille moyenne des financements (de 321m€ en 2007 à 103m€ en 2008); 3 Natixis 2 182 14 •Disparition des banques américaines qui se sont retirées du marché; 4 SG CIB 1 991 13 •… 5 Royal Bank of Scotland 7 591 12 6 Crédit Mutuel 977 6 6 Fortis 274 6 8 JP Morgan 3 039 5 8 HSBC 2 165 5 10 ING 2 129 4 2006 # Banque m€ Nb. 1 BNP Paribas 5 281 24 2 Calyon 4 342 16 3 Royal Bank of Scotland 4 370 13 4 SG CIB 1 342 12 5 Natixis 2 859 11 6 Morgan Stanley 1 798 3 7 Citigroup 1 310 2 7 Lehman Brothers 1 141 2 7 JP Morgan 770 2 10 Commerzbank Group 780 1 Source: Dealogic

- 23. • Le capital investissement •Le principe des opérations à effet de levier • Le levier financier • Le levier fiscal • Le levier juridique • Structuration de la dette et montage • Création de valeur

- 24. L’INTEGRATION FISCALE LE LEVIER FISCAL •Le régime de l’intégration fiscale permet à une société mère, dite « tête de Groupe » de se constituer seule redevable de l’IS pour l’ensemble du Groupe qu’elle forme avec ses filiales. •Conditions du holding (NewCo): •Etre français et soumis à l’IS; •Détenir plus de 95% (directement ou indirectement) des sociétés Cibles pendant toute la durée de l’exercice. •Avantages: •Imputation des pertes des sociétés déficitaires sur le bénéfice global; •Dividendes distribués à l’intérieur du Groupe en franchise d’impôts; •Cas du LBO: le holding déduit les intérêts des emprunts du montant global du bénéfice imposables de la Cible. Le cash-flow du Groupe sert (en partie) à payer la dette financière (prêteurs) au lieu de l’IS (l’Etat). •Périmètre d’intégration: •La société mère peut délimiter librement le périmètre d’intégration du Groupe; •Les sociétés assujetties à l’impôt dans un autre pays que la France ne peuvent pas faire partie du périmètre d’intégration fiscale. •Affectation de l’économie d’impôts: •Libre affectation de l’économie dans le cadre d’une convention d’intégration fiscale.

- 25. REMUNERATION DES CAPITAUX AU LIEU DE L’ETAT LE LEVIER FISCAL •Dans le 1er cas, NewCo est endetté de 40, sa charge Levier fiscal et économie d'impôts financière annuelle s’élève à 3.6 (9%). Hypothèse I Hypothèse II •Dans le 2ième cas, NewCo est endetté de 100, sa charge Cible NewCo Consolidé Cible NewCo Consolidé financière annuelle s’élève à 9.0 (9%). Bilan Dette financière brute - 40.0 40.0 - 100.0 100.0 •Dans les deux cas, la Cible réalise un résultat avant Compte de Résultat impôts de 15. Etant donné un taux d’imposition de Chiffre d'affaires 100.0 - 100.0 100.0 - 100.0 33.33%, sa charge d’impôt théorique est de 5. Ebitda 30.0 - 30.0 30.0 - 30.0 en % du CA 30.0% n/a 30.0% 30.0% n/a 30.0% •Grace à l’intégration fiscale, la charge financière de Ebit 15.0 - 15.0 15.0 - 15.0 NewCo va être déduite du résultat avant impôt de la en % du CA 15.0% n/a 15.0% 15.0% n/a 15.0% Cible, permettant de réduire d’autant l’assiette imposable Charge financière 9.0% - (3.6) (3.6) - (9.0) (9.0) Résultat avant impôts 15.0 (3.6) 11.4 15.0 (9.0) 6.0 du Groupe: en % du CA 15.0% n/a 11.4% 15.0% n/a 6.0% •Dans le 1er cas, le résultat avant impôt consolidé Impôts 33.3% (5.0) - (3.8) (5.0) - (2.0) s’élève à 11.4 entrainant un impôt consolidé de 3.8 Profits / (Pertes) 10.0 (3.6) 7.6 10.0 (9.0) 4.0 (33.33%), en diminution de 1.2 par rapport à l’impôt en % du CA 10.0% n/a 7.6% 10.0% n/a 4.0% théorique que la Cible non endettée aurait dû; •Dans le 2ième cas, le résultat avant impôt consolidé Economie d'Impôts 1.2 3.0 s’élève à 6.0 entrainant un impôt consolidé de 2.0 (33.33%), en diminution de 3.0 par rapport à l’impôt théorique que la Cible non endettée aurait dû. •L’intégration fiscale qui permet la déductibilité de la charge financière supportée par NewCo du bénéfice imposable de la Cible revient à rémunérer les capitaux (dette bancaire) au lieu de l’Etat (impôts).

- 26. L’AMENDEMENT CHARASSE LE LEVIER FISCAL •Les dispositions de l'article 223-B du Code général des impôts, plus connues sous le nom d'amendement Charasse, ont pour but de supprimer l'avantage procuré par l'intégration fiscale en présence de schémas LBO qui n'entraîneraient pas un réel changement de contrôle de la société Cible. •Cette règle a été mise en place pour éviter des opérations à caractère fermé, dont la motivation serait de nature exclusivement fiscale. •L’amendement Charasse s’applique en particulier dans l’hypothèse où le LBO se traduit par une opération de cession à titre onéreux des titres de la Cible détenus par l’actionnaire majoritaire à la holding de reprise contrôlée par ce même actionnaire. •D’après l’article 233-3 du Code de commerce, une société est considérée comme en contrôlant une autre: •Lorsqu’elle détient directement ou indirectement une fraction du capital lui conférant la majorité des droits de vote dans les assemblées générales de cette société. Elle est présumée exercer ce contrôle lorsqu’elle dispose directement ou indirectement d’une fraction des droits de vote supérieure à 40% et qu’aucun autre associé ou actionnaire ne détient directement ou indirectement une fraction supérieure à la sienne; •Lorsqu’elle dispose seule de la majorité des droits de vote dans cette société en vertu d’un accord conclu avec d’autres associés ou actionnaires et qui n’est pas contraire à l’intérêt de la société; •Lorsqu’elle détermine en fait, par les droits de vote dont elle dispose, les décisions dans les assemblées générales de cette société; •Lorsqu’elle est associée ou actionnaire de cette société et dispose du pouvoir de nommer ou de révoquer la majorité des membres des organes d’administration, de direction ou de surveillance de cette société. •L’article 233-3 du Code de commerce prévoit que le contrôle peut également être exercé conjointement par deux ou plusieurs personnes lorsque celles-ci, en agissant de concert, déterminent en fait les décisions prises en assemblée générale de la société concernée. •« En vertu du 7ième alinéa de l’article 223-B du Code général des impôts, une partie des charges financières du Groupe doit être réintégrée au résultat d’ensemble » dans le cas où un montage qui ne respecte pas ces dispositions serait monté.

- 27. • Le capital investissement •Le principe des opérations à effet de levier • Le levier financier • Le levier fiscal • Le levier juridique • Structuration de la dette et montage • Création de valeur

- 28. MONTAGE EN CASCADE LE LEVIER JURIDIQUE •L’effet de levier juridique consiste à démultiplier la puissance de contrôle d’un actionnaire par la mise Acquéreurs en place d’une succession de Holding en cascade dont celui-ci ne détient par exemple que la majorité (Fond de Capital Investissement) simple: •Cette détention partielle de chaque Holding lui permet de limiter son engagement financier tout en 51% conservant le contrôle du Groupe; •Ce type de montage est très avantageux pour l’actionnaire qui contrôle le holding de tête mais beaucoup mois pour les investisseurs des holdings intermédiaires. Holding 1 •Certains LBO ont été montés grâce à cette technique avec parfois la mise en place de dettes dans les holdings intermédiaires mais des défaillances ont mis un terme quasi complet aux montages 51% de ce type. •Dans l’exemple ci-contre, un investisseur pourrait prendre le contrôle de la Cible en ne déboursant Holding 2 que 7% de son prix. 51% Holding 3 51% Cible (Société opérationnelle)

- 29. • Le capital investissement •Le principe des opérations à effet de levier • Le levier financier • Le levier fiscal • Le levier juridique • Structuration de la dette et montage • Création de valeur

- 30. PROCESSUS DE VENTE STRUCTURATION ET MONTAGE •Le propriétaire cédant sélectionne une banque M&A pour réaliser la vente de Propriétaire cédant •Conseils: la Cible. •Financier; •Stratégique; •Le propriétaire cédant et la banque M&A mandatent des conseils qui réalisent •Fiscal; des audits sur la société, son marché, son positionnement, son outil industriel… •Avocats; ce sont les Vendor Due Diligences. Banque M&A •… •La banque M&A propose la société à différents acquéreurs potentiels qui analysent les différentes VDD en s’aidant eux même de conseils pour déterminer leurs intérêts. •Conseils: •Concomitamment, les acquéreurs potentiels sondent des banques pour se •Financier; garantir les financements nécessaires à l’acquisition. Fond Fond Fond Fond •Stratégique; 1 2 3 4 •Fiscal; •Au terme de deux processus d’enchères distincts: •Avocats; •La banque M&A en collaboration avec le propriétaire cédant et le •… management de la Cible sélectionne l’acquéreur: critères de prix, de projet industriel, de relation avec le management…; •L’acquéreur sélectionne la banque de financement qui réalisera l’opération: Banque Banque Banque Banque critères de quantum de dette, de coût de la dette, de flexibilité de la 1 3 4 documentation contractuelle… 2 •Exceptions à ce processus d’enchère: •Le Staple Financing: une banque, généralement sélectionnée par le propriétaire cédant, s’engage à fournir un financement prédéfini (montant, marges, conditions…) à tout acquéreur de la Cible; •Le Club Deal: plusieurs banques se regroupent pour fournir aux acquéreurs qu’elles sélectionnent un financement prédéfini (montant, marges, conditions…).

- 31. ANALYSE DE LA CIBLE STRUCTURATION ET MONTAGE •Les fondamentaux de la Cible •Les fondamentaux du secteur de la Cible •Qualité de l’équipe dirigeante; •Taille, profondeur, diversité…; •Taille; •Croissance historique et attendue du secteur, effet prix vs. effet •Diversité de l’offre (produits, gamme, géographique…); volume; •Positionnement / part de marché; •« Cyclicité »: où en est-on du cycle?; •Analyse des clients; •Analyse de la concurrence (effectuer un benchmark des •Analyse des fournisseurs; performances financières…); •Zones spécifiques de risques (environnementaux, sociaux, •Barrières à l’entrée, risque de substitution; fiscaux…); •Environnement réglementaire / législatif; •... •... •Analyse financière de la Cible •Profil type d’une Cible éligible à un LBO •Pour construire un montage LBO pertinent, il convient de procéder, •Une activité régulière, sans à-coups: les résultats attendus sont après analyse précise des résultats historiques et du bilan de la Cible, prévisibles, le marché est stable; à une analyse critique du business-plan du management, avec un •« Autonome » / indépendance: absence de lien capitalistique avec regard spécifique sur les points suivants: d’autres groupes; •Croissance du chiffre d’affaires en fonction de l’évolution •Trésorerie disponible et « utilisable » (remontée de dividendes); anticipée des drivers de la Cible (croissance de son marché, de sa •Une exploitation générant du cash: absence de besoins lourds part de marché, augmentation des prix, des volumes…); d’investissements; •Tenue des marges (Ebitda, Ebit…), comparaison par rapport aux •Implication forte du management / cadres de l’entreprise: autres entreprises du secteur; expérience et compétence de l’équipe dirigeante; •Analyse des coûts fixes, des coûts variables…; •Calibrage des investissements (de développement, de •Positionnement concurrentiel favorable: entreprise leader et maintenance…); reconnue sur son marché; •Optimisation du BFR; •Barrières à l’entrée: limiter l’arrivée de nouveaux entrants; •Effets de scenarii dégradés sur le business-plan, analyse de la •Faible concentration client; sensibilité; •Faible vulnérabilité aux évolutions technologiques; •… •Des actifs individualisables (pouvant être cédés en cas de difficultés et sans remettre en cause la pérennité de l’ensemble); •…

- 32. STRUCTURATION DE LA DETTE FINANCIERE STRUCTURATION ET MONTAGE •Le niveau d’endettement et la structuration de la dette sont déterminés au cas par Structure I cas, en fonction des caractéristiques financières de la Cible. Facilité Montant % x Ebitda Margin Cash PIK •Les cash-flows futurs de la Cible doivent permettre le remboursement de la Ebitda de la cible 25.0 dette mise en place. Dette Junior Mezzanine 15.0 15.0% 0.6x 5.00% 5.00% •La structuration de la dette financière répond (au minimum) à deux contraintes: Second Lien 10.0 10.0% 0.4x 6.00% - •Apporter la meilleure offre à l’acquéreur (montant global de dette, taux de Total dette Junior 25.0 25.0% 1.0x 5.40% marge moyen…) sans « étouffer » la Cible (l’acquéreur, qui cherche à maximiser son investissement, recherchera le plus important quantum de dette, Dette Senior qui n’est pas forcément compatible avec la capacité de remboursement de la Tranche A 35.0 35.0% 1.4x 2.25% - Cible…); Tranche B 20.0 20.0% 0.8x 2.75% - Tranche C 20.0 20.0% 0.8x 3.25% - •Répondre aux attentes du marché pour permettre la syndication des facilités. Créer un produit attractif pour le marché de manière à en vendre entre 70% et Total dette Senior 75.0 75.0% 3.0x 2.65% 90%. Total Dette 100.0 100.0% 4.0x 3.34% •Dans les exemples ci-contre, le fond d’investissement préférera la 2ième structure: •Pour un même montant total de dette (100), la marge moyenne pondérée de la Structure II dette financière est de 2.90% dans la 2ième structure contre 3.34% dans le 1er cas. Margin La dette proposée dans la 2ième structure est moins chère; Facilité Montant % x Ebitda Cash PIK •En revanche le marché (syndication de la dette) approuvera davantage la 1ère Ebitda de la cible 25.0 structure qui présente un Levier Senior de 3.0x contre 3.6x dans le 2ième cas et donc un profil moins risqué. Dette Junior Mezzanine 10.0 10.0% 0.4x 5.00% 5.00% Second Lien - 0.0% - 6.00% - Total dette Junior 10.0 10.0% 0.4x 5.00% Dette Senior Tranche A 40.0 40.0% 1.6x 2.25% - Tranche B 25.0 25.0% 1.0x 2.75% - Tranche C 25.0 25.0% 1.0x 3.25% - Total dette Senior 90.0 90.0% 3.6x 2.67% Total Dette 100.0 100.0% 4.0x 2.90%

- 33. EXEMPLES DE STRUCTURES STRUCTURATION ET MONTAGE •Depuis l’arrivée de la crise financière (été 2007), les structures connaissent une forte évolution: •Apparition des « club deal » pour limiter le risque de syndication; •Diminution des leviers; •Augmentation des marges; •Disparition des « Second Lien »; •La tranche A amortissable représente une part de plus en plus importante de la structure; •… Date Juin 2007 Juillet 2007 Septembre 2008 Fond d'investissement Management Astorg Partners LBO France / Barclays PE / Management Banque Natixis Crédit Suisse HSBC / Natixis / RBS / SG Ebitda PF 46.0m€ 74.0m€ 153.0m€ Margin Margin Margin Facilité €m % x Ebitda €m % x Ebitda €m % x Ebitda Cash PIK Cash PIK Cash PIK Dette Junior tirée au closing Mezzanine 40.0 11.8% 0.9x 4.50% 5.50% 85.0 14.2% 1.1x 3.875% 3.875% 35.0 6.2% 0.2x 6.00% 4.50% Second Lien 25.0 7.4% 0.5x 4.50% - 85.0 14.2% 1.1x 4.25% - - - - - - Total dette Junior 65.0 19.2% 1.4x 4.50% 170.0 28.3% 2.3x 4.06% 35.0 6.2% 0.2x 6.00% Dette Senior tirée au closing Tranche A 65.0 19.2% 1.4x 2.00% - - - - - - 264.0 46.9% 1.7x 2.75% - Tranche B 104.0 30.8% 2.3x 2.50% - 430.0 71.7% 5.8x 2.75% - 132.0 23.4% 0.9x 3.25% - Tranche C 104.0 30.8% 2.3x 3.00% - - - - - - 132.0 23.4% 0.9x 3.75% - Total dette Senior 273.0 80.8% 5.9x 2.57% 430.0 71.7% 5.8x 2.75% 528.0 93.8% 3.5x 3.13% Total Dette 338.0 100.0% 7.3x 2.94% 600.0 100.0% 8.1x 3.12% 563.0 100.0% 3.7x 3.30% Dettes Non tirées au closing RCF 15.0 2.00% 60.0 2.25% 50.0 2.75% Capex 80.0 2.00% 50.0 2.25% Source: Standard & Poors

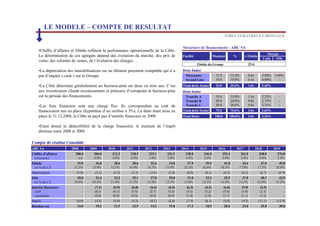

- 34. LE MODELE – COMPTE DE RESULTAT STRUCTURATION ET MONTAGE Structure de financement - ABC SA •Chiffre d’affaires et Ebitda reflètent la performance opérationnelle de la Cible. Margin La détermination de ces agrégats dépend des évolution du marché, des prix de Facilité Montant % x Ebitda Cash PIK vente, des volumes de ventes, de l’évolution des charges… Ebitda du Groupe 25.0 •La dépréciation des immobilisations est un élément purement comptable qui n’a Dette Junior pas d’impact « cash » sur le Groupe. Mezzanine 15.0 15.0% 0.6x 5.00% 5.00% Second Lien 10.0 10.0% 0.4x 6.00% - •La Cible détermine généralement un business-plan sur deux ou trois ans. C’est Total dette Junior 25.0 25.0% 1.0x 5.40% aux investisseurs (fonds investissement et prêteurs) d’extrapoler le business-plan Dette Senior sur la période des financements. Tranche A 35.0 35.0% 1.4x 2.25% - Tranche B 20.0 20.0% 0.8x 2.75% - •Les frais financiers sont une charge fixe. Ils correspondent au coût du Tranche C 20.0 20.0% 0.8x 3.25% - financement mis en place (hypothèse d’un euribor à 3%). La dette étant mise en Total dette Senior 75.0 75.0% 3.0x 2.65% place le 31.12.2008, la Cible ne paye pas d’intérêts financiers en 2008. Total Dette 100.0 100.0% 4.0x 3.34% •Etant donné la déductibilité de la charge financière, le montant de l’impôt diminue entre 2008 et 2009. Compte de résultat Consolidé ABC SA 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 Chiffre d'affaires 200.0 206.0 212.2 218.5 225.1 231.9 238.8 246.0 253.4 261.0 268.8 276.8 croissance n/a 3.0% 3.0% 3.0% 3.0% 3.0% 3.0% 3.0% 3.0% 3.0% 3.0% 3.0% Ebitda 25.0 26.8 28.6 30.6 32.6 34.8 37.0 39.4 41.8 44.4 47.0 49.8 en % du CA 12.5% 13.0% 13.5% 14.0% 14.5% 15.0% 15.5% 16.0% 16.5% 17.0% 17.5% 18.0% Depreciation (5.0) (5.2) (5.3) (5.5) (5.6) (5.8) (6.0) (6.1) (6.3) (6.5) (6.7) (6.9) Ebit 20.0 21.6 23.3 25.1 27.0 29.0 31.0 33.2 35.5 37.8 40.3 42.9 en % du CA 10.0% 10.5% 11.0% 11.5% 12.0% 12.5% 13.0% 13.5% 14.0% 14.5% 15.0% 15.5% Intérêts financiers - (7.1) (6.9) (6.8) (6.6) (6.5) (6.3) (6.2) (6.0) (5.0) (3.5) - cash - (6.3) (6.1) (5.9) (5.7) (5.5) (5.4) (5.2) (5.0) (3.9) (2.3) - capitalisés - (0.8) (0.8) (0.8) (0.9) (0.9) (1.0) (1.0) (1.1) (1.1) (1.2) - Impôts (6.0) (4.4) (4.9) (5.5) (6.1) (6.8) (7.4) (8.1) (8.8) (9.8) (11.1) (12.9) Résultat net 14.0 10.2 11.5 12.9 14.3 15.8 17.3 18.9 20.6 23.0 25.8 30.0

- 35. LE MODELE – BILAN STRUCTURATION ET MONTAGE Structure de financement - ABC SA •Le bilan consolidé reflète la structure financière mise en place. Margin Facilité Montant % x Ebitda Cash PIK •La Tranche A étant la seule dette amortissable, c’est l’unique facilité à diminuer progressivement. Ebitda du Groupe 25.0 Dette Junior •Au contraire, la Mezzanine ayant une partie de ses intérêts capitalisée, son Mezzanine 15.0 15.0% 0.6x 5.00% 5.00% nominal augmente chaque année. Second Lien 10.0 10.0% 0.4x 6.00% - Total dette Junior 25.0 25.0% 1.0x 5.40% •La trésorerie du Groupe est déterminée par les cash-flows (cf. slide suivant). Dette Senior Tranche A 35.0 35.0% 1.4x 2.25% - Tranche B 20.0 20.0% 0.8x 2.75% - Tranche C 20.0 20.0% 0.8x 3.25% - Total dette Senior 75.0 75.0% 3.0x 2.65% Total Dette 100.0 100.0% 4.0x 3.34% Bilan Consolidé ABC SA 31.12.2008 31.12.2009 31.12.2010 31.12.2011 31.12.2012 31.12.2013 31.12.2014 31.12.2015 31.12.2016 31.12.2017 31.12.2018 31.12.2019 Immobilisations 150.0 151.0 152.1 153.2 154.3 155.5 156.5 157.3 157.9 158.3 158.5 158.6 BFR 14.0 14.4 14.9 15.3 15.8 16.2 16.7 17.2 17.7 18.3 18.8 19.4 Actif net 164.0 165.5 166.9 168.5 170.1 171.7 173.2 174.5 175.6 176.6 177.4 178.0 Capitaux propres 69.0 79.2 90.7 103.5 117.8 133.6 150.9 169.8 190.4 213.4 239.2 269.2 Mezzanine 15.0 15.8 16.5 17.4 18.2 19.1 20.1 21.1 22.2 23.3 - - Second Lien 10.0 10.0 10.0 10.0 10.0 10.0 10.0 10.0 10.0 10.0 - - Tranche A 35.0 30.0 25.0 20.0 15.0 10.0 5.0 - - - - - Tranche B 20.0 20.0 20.0 20.0 20.0 20.0 20.0 20.0 - - - - Tranche C 20.0 20.0 20.0 20.0 20.0 20.0 20.0 20.0 20.0 - - - Trésorerie (5.0) (9.5) (15.3) (22.4) (31.0) (41.0) (52.8) (66.4) (67.0) (70.1) (61.8) (91.2) Dette nette 95.0 86.3 76.3 65.0 52.3 38.1 22.3 4.7 (14.8) (36.8) (61.8) (91.2) Capitaux employés 164.0 165.5 166.9 168.5 170.1 171.7 173.2 174.5 175.6 176.6 177.4 178.0

- 36. LE MODELE – CASH-FLOW STRUCTURATION ET MONTAGE Structure de financement - ABC SA •Le free cash-flow du Groupe dépend de: •L’Ebitda (la performance opérationnelle de la Cible); Margin Facilité Montant % x Ebitda •Les investissements (renouvellement ou développement de l’outil industriel); Cash PIK •La variation des éléments bilanciels; Ebitda du Groupe 25.0 •La charge d’impôt réellement décaissée. Dette Junior Mezzanine 15.0 15.0% 0.6x 5.00% 5.00% •La génération de ce cash permet au Groupe de rembourser la dette mise en place Second Lien 10.0 10.0% 0.4x 6.00% - qui est une charge fixe. Total dette Junior 25.0 25.0% 1.0x 5.40% Dette Senior •Les investisseurs s’assureront donc que chaque année le free cash-flow couvre la Tranche A 35.0 35.0% 1.4x 2.25% - charge de la dette financière de manière à assurer son remboursement. Tranche B 20.0 20.0% 0.8x 2.75% - Tranche C 20.0 20.0% 0.8x 3.25% - Total dette Senior 75.0 75.0% 3.0x 2.65% Total Dette 100.0 100.0% 4.0x 3.34% Cash-Flow Consolidé ABC SA 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 Ebitda 25.0 26.8 28.6 30.6 32.6 34.8 37.0 39.4 41.8 44.4 47.0 49.8 Investissements (6.0) (6.2) (6.4) (6.6) (6.8) (7.0) (7.0) (7.0) (7.0) (7.0) (7.0) (7.0) Variation BFR (0.4) (0.4) (0.4) (0.4) (0.5) (0.5) (0.5) (0.5) (0.5) (0.5) (0.5) (0.6) Impôts (6.0) (4.4) (4.9) (5.5) (6.1) (6.8) (7.4) (8.1) (8.8) (9.8) (11.1) (12.9) Free Cash-Flow 12.6 15.8 16.9 18.1 19.3 20.6 22.2 23.8 25.5 27.0 28.5 29.4 Frais financiers cash - (6.3) (6.1) (5.9) (5.7) (5.5) (5.4) (5.2) (5.0) (3.9) (2.3) - Mezzanine 15.0 - - - - - - - - - (24.4) - Second Lien 10.0 - - - - - - - - - (10.0) - Tranche A 35.0 (5.0) (5.0) (5.0) (5.0) (5.0) (5.0) (5.0) - - - - Tranche B 20.0 - - - - - - - (20.0) - - - Tranche C 20.0 - - - - - - - - (20.0) - - Variation de trésorerie 4.5 5.8 7.1 8.6 10.0 11.8 13.6 0.5 3.1 (8.3) 29.4 Trésorerie début 5.0 9.5 15.3 22.4 31.0 41.0 52.8 66.4 67.0 70.1 61.8 Trésorerie fin 5.0 9.5 15.3 22.4 31.0 41.0 52.8 66.4 67.0 70.1 61.8 91.2

- 37. ENCADREMENT CONTRACTUEL DE LA DETTE FINANCIERE STRUCTURATION ET MONTAGE •La dette mise en place est encadrée par une documentation juridique très stricte. Elle fait l’objet de nombreuses garanties et notamment le nantissement des titres de la société Cible et de ses actifs. •Contreparties attendues par les prêteurs: une forte implication des investisseurs et du management: •Participation du management au capital, intéressement à la bonne performance du Groupe; •Un montant de capitaux propres investis par les actionnaires significatif; en fonction du marché et de la situation financière de la Cible, généralement entre 25% et 50% des ressources (preuve de l’engagement du fond d’investissement, partage du risque). •Suivi régulier et contractualisé de la performance opérationnelle et financière (obligation d’information). La performance financière est encadrée par des ratios financiers que le Groupe doit respecter (covenants). Ce sont généralement: •Un niveau maximum de levier financier (dettes nettes / Ebitda); •Un niveau minimum de couverture de la dette (free cash-flow / coût total de la dette); •Un niveau minimum de couverture des frais financiers (Ebitda / frais financiers). •Les prêteurs contraignent également le Groupe à plusieurs engagements pendant la durée des crédits: •Limitation de l’endettement supplémentaire; •Limitation du montant des investissements; •Non aliénation des biens du Groupe; •Interdiction de verser des dividendes aux actionnaires; •Interdiction de modifier l’actionnariat; •Clauses d’excess cash-flow; •… •Le non-respect de certains de ces engagements entraîne contractuellement l’exigibilité anticipée des prêts. •La modification de certains de ces engagements nécessite, selon les cas, l’accord de la majorité ou de l’unanimité des prêteurs.

- 38. VIE DES CREDITS STRUCTURATION ET MONTAGE •Les dettes LBO sont des crédits syndiqués: •La banque sélectionnée par le fond d’investissement pour structurer et mettre en place la dette financière est appelée banque arrangeuse, elle arrange l’opération et structure la dette. •La banque arrangeuse n’a, selon ses propres critères et selon la Cible, vocation qu’à ne conserver une partie de la dette arrangée (généralement entre 10% et 30%). •La banque arrangeuse, suivant une stratégie déterminée, contacte différents investisseurs financiers (banques, institutionnels…) pour leur céder la part de la dette qu’elle ne souhaite pas conserver (il s’agit de la syndication). •Les établissement intéressés acquièrent une part des crédits. Ensemble ils représentent le pool bancaire ou le syndicat de banques. •Chacun des établissement du pool bancaire bénéficie des mêmes droits et est contrait aux mêmes obligations (au prorata de son pourcentage de détention). •Outres les intérêts des crédits perçus, la rémunération de la banque arrangeuse comprend des honoraires pour son rôle de conseil et le risque de placement qu’elle porte (autour de 3% du montant de la dette arrangée). Une partie de ces honoraires peut être reversée aux établissement qui rentrent dans le pool bancaire. •Le suivi des crédits est géré par l’agent: •L’agent est l’intermédiaire entre les banques du pool et l’emprunteur. •Bien que faisant généralement parti de la banque arrangeuse, il s’agit d’un département spécifique qui a pour obligation de traiter l’ensemble des banques du pool sur le même pied d’égalité. •Il s’assure notamment que les termes contractuels sont correctement respectés. Il collecte auprès de l’emprunteur les intérêts et les remboursements en nominal des crédits puis les redistribue aux banques du pool selon leur pourcentage de détention. •Les dettes LBO se traitent de gré à gré sur le marché secondaire: •Le pool bancaire constitué à l’issu de la syndication peut évoluer tout au long de la vie des crédits. •Selon certaines modalités, tout établissement peut céder sur le marché tout ou partie de sa créance. •Selon différents critères et notamment la rentabilité associée aux créances et la qualité de crédit de la Cible, ces cessions sont réalisées au pair ou avec une décote.

- 39. • Le capital investissement • Le principe des opérations à effet de levier • Le levier financier • Le levier fiscal • Le levier juridique • Structuration de la dette et montage • Création de valeur

- 40. LES METIERS DE L’INVESTISSEUR CREATION DE VALEUR •L’investisseur: •Effectue des analyses en amont pour identifier et évaluer les opportunités d’investissement; •Conduit un processus rigoureux de due diligences stratégiques et opérationnelles; •Cible et détaille précisément les principaux programmes d’actions à mettre en œuvre; •Négocie et optimise les structures d’acquisitions; •Anime le suivi opérationnel des investissements; •Décide et organise les sorties. •Le métier se décompose en trois phases: •Acquisition (3/12 mois): •Développement (plusieurs années): •Cession (3/12 mois): •Identification des opportunités •Définition des orientations stratégiques. •Organisation du processus de d’investissement. cession Proximité avec le management •Mise en œuvre des chantiers de Création de valeur création de valeur: Introduction •Due diligences stratégiques et •Amélioration des performances en bourse. opérationnelles. opérationnelles; •Optimisation du cash-flow; •Montage du financement. •Croissance interne; •Croissance externe. Cession de gré à gré. •Négociation et finalisation de •Suivi des performances. Processus l’acquisition •Mise en place de reportings appropriés. d’enchère.

- 41. COMPOSANTES CREATION DE VALEUR •La création de valeur correspond à la différence constatée entre: •La valeur des fonds propres apportés au moment de l’acquisition; et •La valeur des fonds propres au moment de la cession. •Dans le cadre du LBO, la formule de valorisation est: Valeur = Multiple x Ebitda - Dette nette •La création de valeur résulte donc de l’une (ou de plusieurs) des composantes suivantes: •La croissance des résultats (de l’Ebitda); •Le désendettement; •La variation du multiple d’acquisition (le multiple appliqué est un élément partiellement exogène qui reflète entre autre le potentiel de croissance du marché et la situation de l’entreprise sur son marché).