Support Comptabilité approfondie ENCG-1.pdf

- 1. COMPTABILITE APPROFONDIE Animé par: Mr. Kamal ABOU EL JAOUAD Animé par: Mr. Kamal ABOU EL JAOUAD Année: 2017/2018

- 2. Bibliographie sélective • Comptabilité générale approfondie ( Comptabilité et fiscalité en interaction ): Editions Maghrébines , Mohamed Abou El Jaouad • Comptabilité et Audit Edition Dunod ; Robert Obert • Manuel de comptabilité approfondie, Edition LINTEC, Bernard Caspar, Gérard Enslem. • Exercices de comptabilité approfondie Epreuve 10 du DCG LITEC , Bernard Caspar, • Exercices de comptabilité approfondie Epreuve 10 du DCG LITEC , Bernard Caspar, Gérard Enslem. • Comptabilité approfondie et révision Epreuve 6 DECF, Editions CORROY; Agnès Lieutier et Alain Rigaud. • Les mécanismes comptables de l’entreprise; Edition Montchrestien , D Boussard, J Y Eglem • Fiscalité de l’entreprise marocaine, Editions Maghrébines, Mohamed Abou El Jaouad. • Code général des impôts & Note circulaire des impôts.

- 3. Introduction En effet, outre les travaux d'enregistrement et de classement des faits de manière chronologique et purement mécanique au cours de l'année (tenue des comptes), des travaux spécifiques doivent être réalisés à la fin de l'exercice, à l'occasion de l'arrêté des comptes, notamment les opérations d'inventaire. opérations d'inventaire. Cependant cette comptabilité demeure tributaire des autres disciplines (fiscalité, droit commercial …) Ce cours vise la compréhension des principales imbroglios comptables et d’analyser les répercussions de la coexistence de ces nombreuses liaisons et de ces normes comptables auxquels doit se conformer toute pratique comptable avertie.

- 4. La comptabilité est indispensable pour la gestion d’une entreprise La comptabilité est une technique qui permet d’enregistrer toutes les opérations réalisées par l’entreprise et d’établir après traitement des états financiers à la fois utiles pour les dirigeants de l’entreprise que pour les tiers. La comptabilité présente donc une grande utilité pour le chef d’entreprise: - Elle lui permet de connaître ses résultats. Outil financier qui retrace les différentes opérations de l’entreprise, en vue d’établir le CPC qui dégage le résultat. - Elle lui permet d’acquitter ses obligations administratives ou autres. Moyen de preuve. - Elle lui permet de mieux gérer son entreprise. Instrument de gestion. - Elle lui permet d’orienter ses choix: Instrument de prise de décisions. - Elle Elle lui lui permet permet de de faire faire des des projections projections. . Instrument Instrument de de prévision prévision. .

- 5. Le cadre conceptuel comptable Un cadre conceptuel est un ensemble de principes généraux formulés par une organisation normative en vue de fournir une base commune permettant l’élaboration de règles cohérentes. Un cadre conceptuel doit préciser les objectifs des états financiers, en définir les éléments essentiels ainsi que les principes qui doivent présider à leur établissement.

- 6. Le cadre conceptuel comptable Dans chaque entreprise un système d’organisation de l’information financière s’impose , ainsi la comptabilité est à la base de nombreuses communications aux tiers en relation avec l’entreprise (administrations, associés, comité d’entreprise, public). C’est cette obligation d’information qui explique la normalisation, car le langage du producteur d’informations comptables (l’entreprise) doit être compris par tous les destinataires. Pourvoyeurs de fonds Entreprise Pourvoyeurs de fonds Fournisseurs Autres: Etat Tiers…….. Personnel Clients Exploitant ou associés

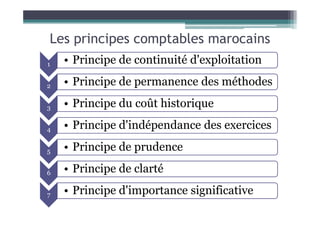

- 7. Les principes comptables marocains 1 • Principe de continuité d'exploitation 2 • Principe de permanence des méthodes 3 • Principe du coût historique 4 • Principe d'indépendance des exercices 5 • Principe de prudence 6 • Principe de clarté 7 • Principe d'importance significative

- 8. Évaluation des actifs et passifs Définition d’un actif Un actif est un élément identifiable du patrimoine ayant une valeur économique positive pour l’entité, c’est-à-dire un élément générant une ressource que l’entité contrôle du fait d’événements passés et dont elle attend des avantages économiques futurs. Une immobilisation corporelle est un actif physique détenu à des fins de gestion et dont l’entité attend qu’il soit utilisé au-delà de l’exercice en gestion et dont l’entité attend qu’il soit utilisé au-delà de l’exercice en cours. Une immobilisation incorporelle est un actif non monétaire sans substance physique. Un stock est un actif détenu pour être vendu , ou en cours de production ,ou destiné à être consommé dans le processus de production ou de prestation de services, sous forme de matières premières ou de fournitures. Les charges constatées d’avance sont des actifs qui correspondent à des achats de biens ou de services dont la fourniture ou la prestation interviendra ultérieurement.

- 9. Évaluation des actifs et passifs Définition d’un passif Un passif est un élément du patrimoine ayant une valeur économique négative pour l’entité, c’est-à-dire une obligation de l’entité à l’égard d’un c’est-à-dire une obligation de l’entité à l’égard d’un tiers dont il est probable ou certain qu’elle provoquera une sortie de ressources au bénéfice de ce tiers, sans contrepartie au moins équivalente attendue de celui-ci.

- 10. Immobilisation? 1/ Critères distinguant une immobilisation d’une charge? 2/ Comment arrivent les immobilisations en actif ? 2/ Comment arrivent les immobilisations en actif ? 3/ Comment les évaluer et les comptabiliser?

- 11. Caractéristiques d’une immobilisation Propriété du bien Durée d’utilisation Affectation et l’usage

- 12. Caractéristiques d’une immobilisation Critères à observer pour une immobilisation corporelle - Durée d’utilisation: - Biens d’utilisation de plus d’un an: Investissement, donc Immobilisation. - Dépenses relatives à des biens se rapportant À un seul exercice: Charges - Affectation et l’usage: Ce n’est pas la nature du bien qui fait de lui une immobilisation. Ex: Acquisition des ordinateurs: •Pour un usager: Immobilisation. •Pour un revendeur: Achats de m/ses. - Propriété du bien: • Biens appartenant à L’entreprise: Immobilisation. • Biens durables utilisés par l’entreprise mais non possédés: Ne doivent Pas figurer parmi ses immobilisations; EX: Biens loués.

- 13. Distinction: Immobilisation/ Stock et charge? Trois grandes catégories de dépenses: 1/ Dépense: Investissement Immobilisation. 1/ Dépense: Investissement Immobilisation. 2/ Dépense : Charge régularisée par les variations des stocks Stocks. 3/ Dépense: Enregistrée en frais généraux selon la nature Un compte de charge.

- 14. Distinction: immobilisation ou charge? • Si la dépense assure seulement le maintien du bien en bon état d’utilisation, elle constitue en principe une charge. • Si au contraire, la dépense conduit à une augmentation de la valeur du bien, ou de sa durée de vie, on est en présence d’un investissement qui doit faire l’objet d ’une inscription d’un investissement qui doit faire l’objet d ’une inscription en immobilisation. • Dérogation: Les biens de faible valeur: Malgré leur usage durable, ils sont virés en charge. Aucun seuil n’est fixé dans les normes marocaines. Cette pratique a pour but de ne pas gonfler l’actif immobilisé d’une entreprise par des immobilisations insignifiantes.

- 15. Les immobilisations sont des biens ou valeurs appartenant à l’entreprise, figurant dans le patrimoine de celle -ci et destinés à servir durablement à son activité. Un même bien peut être « immobilisable » ou non suivant qu’il est Immobilisation destiné à être utilisé dans l’activité de l’entreprise ou à être revendu. Ex. : une entreprise commercialisant des ordinateurs considérera l’ordinateur de son service comptable comme une immobilisation. En revanche, le stock d’ordinateurs destinés à la vente constituera des marchandises.

- 16. Evaluation des immobilisations Evaluation à trois occasions: A l’entrée A la fin de chaque exercice A la sortie

- 17. Règles d’évaluation des immobilisations • Comment déterminer la valeur d’une immobilisation à son entrée? Origines d’une immobilisation Acquisition à titre onéreux Production ou prélèvement sur stocks Apports en nature Apport gratuit: Dons ou subventions

- 18. Évaluation à l’entrée des immobilisations corporelles Les immobilisations corporelles (ou incorporelles et les stocks), répondant aux conditions de définition et de comptabilisation , doivent être évalués initialement à leur coût. À leur date d’entrée dans le patrimoine de l’entité, la valeur des actifs est déterminée dans les conditions suivantes : les conditions suivantes : • les actifs acquis à titre onéreux sont comptabilisés à leur coût d’acquisition ; • les actifs produits par l’entité sont comptabilisés à leur coût de production ; • les actifs acquis à titre gratuit sont comptabilisés à leur valeur vénale ; • les actifs acquis par voie d’échange sont comptabilisés à leur valeur vénale;

- 19. Évaluation à l’entrée des immobilisations corporelles L’acquisition sera enregistrée à la date du transfert de propriété (en pratique date de la facture). Les charges liées à l’acquisition susceptibles d’entraîner une Les charges liées à l’acquisition susceptibles d’entraîner une augmentation de la valeur vénale du bien sont incorporées à l’immobilisation ( ce sont les frais accessoires). D’autres frais peuvent être immobilisés. Il s’agit des frais d’acquisition des immobilisations. (2121)

- 20. Évaluation à l’entrée des immobilisations corporelles: LES FRAIS ACCESSOIRES Ce sont des frais directement attribuables à l’acquisition et à la mise en état d’utilisation du bien dans la mesure où ils sont de nature à accroître sa valeur vénale. Ils sont donc à comptabiliser dans le compte de classe 2 de l’immobilisation concernée. Les frais accessoires sont : – les droits de douane ; – les droits de douane ; – les taxes non récupérables (TVA si elle n’est pas récupérable…) ; – les frais de transport, d’installation et de montage nécessaires à la mise en état d’utilisation ; – les honoraires d’architecte ou d’études ; – les frais de démolition des bâtiments à reconstruire. NB : Le fait que les frais accessoires soient constitués de prestations réalisées par l’entreprise elle-même ne fait pas obstacle à leur inscription en coût d’acquisition.( ils doivent être comptabilisés comme des immobilisations produites par l’entreprise elle-même 714)

- 21. Si la durée de fabrication dépasse le cadre d’un exercice social, on doit enregistrer en fin d’exercice le montant des charges engagées au titre de l ’immobilisation en cours de fabrication ou d’achat au débit d’une subdivision du compte 239 « Immobilisations en cours » par crédit au compte 714. Évaluation à l’entrée des immobilisations corporelles: Les immobilisations en cours compte 714. Lorsque la fabrication sera achevée, au cours d’un exercice suivant, le compte 239 sera crédité par le débit du compte de l’immobilisation concernée . Il convient de préciser que le compte 239 « Immobilisations en cours » concerne aussi bien les acquisitions d’immobilisations en plusieurs fractions que les immobilisations fabriquées par l’entreprise.

- 22. Il convient d’identifier et de comptabiliser séparément les éléments principaux d’immobilisations corporelles dont les caractéristiques (nécessité de remplacement régulier, rythme d’utilisation différent du restant de l’immobilisation…) nécessitent l’utilisation soit d’un taux, Évaluation à l’entrée des immobilisations corporelles: La ventilation par composants de la valeur d’origine restant de l’immobilisation…) nécessitent l’utilisation soit d’un taux, soit d’un mode d’amortissement propres. Comptablement, cela revient à éclater la valeur de l’immobilisation, pour le montant de chaque composant, dans autant de sous-comptes de l’immobilisation concernée que nécessaires. Ex. : lorsqu’un bâtiment est décomposé en trois composants : 232-1, 232-2, 232-3.

- 23. Évaluation à l’entrée des immobilisations corporelles: Les catégories de composants Les éléments destinés à être remplacés : Il s’agit des éléments principaux d’une immobilisation corporelle devant faire l’objet de remplacement à intervalles réguliers pendant la durée d’utilisation prévue pour l’immobilisation. Ex. : une entreprise acquiert des locaux neufs pour lesquels elle prévoit une durée d’utilisation de 40 ans. Il est probable que pendant cette période des composants tels que la toiture, la chaufferie ou les ascenseurs devront être composants tels que la toiture, la chaufferie ou les ascenseurs devront être renouvelés sur une période plus courte. Les dépenses de gros entretien : Le plan comptable prévoit un traitement identique pour les dépenses d’entretien faisant l’objet de programmes pluriannuels de grosses réparations ou de grandes révisions en application de lois, règlements ou de pratiques constantes de l’entreprise. Ce sont des opérations qui ont pour seul objet de vérifier le bon état de fonctionnement des installations (révisions d’avions pour motif de sécurité) et d’y apporter un entretien (carénage de la coque des navires) sans prolonger leur durée de vie au- delà de celle prévue initialement. ( Impact sur les amortissements)

- 24. COÛT D ’ACQUISITION: • Prix d ’acquisition: Prix facturé par le fournisseur. • Frais accessoires d ’acquisition: charges directement ou indirectement liées à l ’acquisition ou pour la mise en état d ’utilisation du bien acquis. ( Transport, Installation, Montage, Essaie…)

- 25. Immobilisation acquise • Valeur à enregistrer: Coût d’acquisition. • Exemple 1: Une entreprise a acquis un outillage industriel le 28/09/N aux conditions Coût d’acquisition = Prix d’acquisition + Frais accessoires d’acquisition Une entreprise a acquis un outillage industriel le 28/09/N aux conditions suivantes: ( Paiement: Crédit 6 mois ) Hors taxes 500 000,00 Frais d’acheminement et d’installation 15 000,00 -------------------- Total (H.T) 515 000,00 TVA 20% 103 000,00 ------------------- Total TTC 618 000,00

- 26. Acquisition d’immobilisation • Exemple 3: Une entreprise s’est procuré le 20/04/N , un camion aux conditions suivantes : ( Paiement : Banque 60% , le solde crédit 15 mois ) Prix hors taxes 300 000,00 Options 12 000,00 ------------------- Total (H.T) 312 000,00 TVA 20% 62 400,00 TVA 20% 62 400,00 Frais d’immatriculation 7 240,00 Vignette 3 000,00 --------------------- Total (T.T.C) 384 640,00 Avant de le mettre en service, l’entreprise l’a déposé chez un tôlier pour le frapper par l’enseigne de l’établissement, la facture reçu le 04/05/N comprend: ( Paiement espèces) Hors taxe 8 000,00 TVA 20% 1 600,00 ------------------ TTC 9 600,00

- 27. Immobilisation produite par l’entreprise Deux cas à distinguer Immobilisation réellement fabriquée par l’entreprise Immobilisation prélevée d’un stock

- 28. COÛT DE PRODUCTION Le coût d’une immobilisation produite par l’entité pour elle-même est déterminé en utilisant les mêmes principes que pour une immobilisation acquise. Il peut être déterminé par référence au coût de production des stocks si l’entité produit des biens similaires pour la vente. Si l’entreprise produit l’immobilisation pour ses besoins internes , le coût de production d’une immobilisation corporelle sera égal au coût d’acquisition des matières consommées augmenté des charges directes et indirectes de production qui peuvent être raisonnablement rattachées à la production du bien ou du service.

- 29. COÛT DE PRODUCTION Lorsqu’une entreprise fabrique elle -même une immobilisation pour son propre usage, le coût de production à retenir est celui de l’ensemble des charges afférentes à cette fabrication. Sont inclus dans le coût de production à la fois les charges directes (main- d’œuvre, matières premières…) et les charges indirectes (électricité par exemple). (électricité par exemple). Ces charges sont inscrites en cours de fabrication aux comptes de charges concernés (classe 6). Lors de la mise en service du bien, la valeur va figurer en débit à une subdivision du compte 2 et en crédit au compte 714 « Production pour l’entreprise elle même ». Ainsi, le coût de production du bien va se trouver neutralisé au niveau du résultat (les charges en classe 6 étant « annulées » par le crédit du compte 714). En effet, l’opération ne doit pas peser sur le résultat, mais augmenter le patrimoine de l’entreprise.

- 30. COÛT DE PRODUCTION • Coût d ’acquisition des matières et fournitures consommées. • Charges directes liées à la fabrication du bien immobilisé. immobilisé. • Une fraction des charges indirecte de production imputables à l ’immobilisation fabriquée. • Les intérêts de préfinancement de la production de l ’immobilisation • Intérêts intercalaires relatifs à la période de fabrication.( 7397)

- 31. COÛT DE PRODUCTION: Livraison à soi-même Sur le plan fiscal, la production d’immobilisation par l’entreprise constitue une livraison à soi – par l’entreprise constitue une livraison à soi – même, passible de la TVA , mais dans la mesure où elle peut être récupérée par l’entreprise, elle devient de ce fait une opération blanche sans incidence fiscale pour l’entreprise.

- 32. COÛT DE PRODUCTION: Transfert de charges financières Les écritures passés au crédit du compte 7397, se justifient notamment dans le cas où l’entreprise n’est pas en mesure au moment de l’imputation initiale de faire la distinction entre charges financières et l’imputation initiale de faire la distinction entre charges financières et charges non courantes. Le transfert de telles charges s’effectue en fin d’exercice par l’intermédiaire du compte 7397 . Ce compte sert à enregistrer la quote-part des charges financières comprises dans le cout des immobilisations produites par l’entreprise pour elle-même.

- 33. Immobilisation produite Exemple: Une entreprise a construit un hangar pour elle-même amortissable sur 20 ans , aux coûts suivants: • Matières et fournitures 232 000 • Charges de personnel 242 000 • Autres charges d’exploitation 95 200 • Intérêts intercalaires 130 800 L’achèvement du hangar et la mise en service a été constaté le 01/04/N. Evaluer le coût de l’immobilisation et enregistrer les écritures à la date de sa mise en service ainsi qu’en 31/12/N.

- 34. Exemple • L’entreprise ENCG a commencé au début de N, la fabrication pour elle-même d’une machine. Le total des charges engagées en N est de 90 000 Dh, à cette date la fabrication de la machine n’est pas encore achevée. • Au 31/12/N+1, l’entreprise a engagé des charges pour 110 000 Dh , à cette date la fabrication de la machine n’est pas encore achevée. achevée. • Au 30/06/N+2, l’entreprise a engagé des charges pour 210 000 Dh et 80 000 Dh de charges financières pour l’achèvement de la fabrication de cette machine ( durée d’utilisation 10 ans ) TAF : Passer les écritures correspondantes en N et N+1 et N+2.

- 35. Immobilisation proprement produite • Exemple: Une entreprise a construit un magasin pour elle même, aux coûts suivants: Coût évalué le 31/12/N-1: Travaux inachevés: Frais divers relatifs aux fournitures de construction 122 600,00 MOD occasionnelle 68 600,00 ----------------------- Total 191 200,00 Total 191 200,00 Au 15/06/N le chantier est achevé: Coût engagé en N pour l’achèvement: Matériaux de construction 215 700,00 MOD occasionnelle 93 100,00 -------------------- Total 308 800,00

- 36. Elément devenu immobilisation par réaffectation Dans un stock, une entreprise prélève 4 ordinateurs qui étaient destinés à la vente: - Supposons que l’entreprise les a acheté: Des stocks de marchandises, les ordinateurs changent d’affectation et redeviennent des immobilisations, il faut donc les immobiliser. ( Coût d’achat des ordinateurs). donc les immobiliser. ( Coût d’achat des ordinateurs). - Supposons que l’entreprise les a fabriqué: Des stocks des produits finis, les ordinateurs se virent en immobilisation. ( Coût de production des ordinateurs). - Dans les deux cas: La TVA est neutre pour l’entreprise, mais elle doit être observée pour respecter le délai fiscal en cas de reversement.

- 37. Synthèse coût de production • Immobilisation corporelle : le coût de production, composé du coût d'acquisition des matières consommées et des charges directes et indirectes qui peuvent être raisonnablement rattachées à la production du bien ou du raisonnablement rattachées à la production du bien ou du service ; les charges directes sont celles qui sont affectables au coût sans calcul intermédiaire. • Immobilisation incorporelle : le coût de développement, composé de toutes les dépenses nécessaires à la création, la production et la préparation de l'immobilisation afin qu'elle soit en mesure de fonctionner.

- 38. Le traitement du coût de la sous-activité Cette particularité concerne le calcul du coût de production (des stocks et des immobilisations ) . Dans un contexte de sous-activité de l'entité, la fraction de frais généraux fixes de production correspondant à la sous-activité doit demeurer dans les charges de l ' exercice concerné. Elle ne doit pas être comprise dans la valeur de l ' immobilisation produite. La sous-activité s'apprécie au regard de la capacité normale de production des installations de production. Cette dernière correspond au production des installations de production. Cette dernière correspond au niveau de la production moyenne que l ' on s'attend à réaliser sur un certain nombre d'exercices dans des circonstances normales. Le calcul de la sous-activité fait appel aux techniques d ' imputation rationnelle utilisées en comptabilité de gestion. Coefficient d' imputation rationnelle (CIR) = (Activité réelle/activité normale) x 1 00 Charges fixes à incorporer au coût de production = Charges fixes supportées x CIR La prise en compte de la sous-activité ne résulte pas d'une option, elle est obligatoire, en comptabilité approfondie .

- 39. Exemple de synthèse La Société, SNB, est spécialisée dans la construction de bâtiments, en N et N+ 1 les services de la société ont procédé à l'édification du nouveau siège social de l'entreprise. Le coût des travaux engagés est le suivant (montants hors taxes et en euros, correctement enregistrés dans les comptes de charges) : Eléments N N+1 MP Consommées Charges de production variables Charges fixes de production 48 700 39 800 21 400 17 100 25 600 12 500 Afin de financer les travaux la SNB a emprunté à sa banque 100 000 €, le 01/03/N, à un taux de 6 % . Le chantier a débuté le 15/03/N et s'est terminé à la date de mise en service, le 01/06/N+1 . Les dirigeants de la SNB vous communique que l’activité réelle en N et N+1 était de 10 850 et que l’activité normale pour la même période est de 15 500 unités. TAF: 1 . Déterminer la valeur de la construction au 31/12/N et au 01/06/N+1. 2. Enregistrer les écritures nécessaires aux mêmes dates dans la comptabilité de la SNB. Charges fixes de production Charges de structure à imputer au coût de revient 21 400 2 300 12 500 1 400

- 40. Les logiciels font l’objet d’une protection juridique (droits d’auteurs) donnant lieu à Cas particuliers des immobilisions incorporelles : Logiciels juridique (droits d’auteurs) donnant lieu à une inscription à l’actif du patrimoine 2220 Brevets, marques, droits et valeurs similaires

- 41. Traitement comptable des logiciels Logiciels dissociés Logiciels dissociés Logiciels associés interne Usage interne Usage commercial Cas particuliers des immobilisions incorporelles :Logiciels Acq uis Acq uis Cré és Cré és Acq uis Acq uis Créés r Créés pour 1 utilisateu r utilisateurs Créés pour plusieurs utilisateurs Immo. Coût :Achat Immo. Coût :Prod Achat : Stock PF Charges / Stock en cours Charges / Stock Matériel informa tique

- 42. o Logiciels "associés" : • Ne font pas l’objet d’une facturation spécifique • N’entraînent aucun enregistrement comptable Cas particuliers des immobilisions incorporelles :Logiciels • Font partie du coût d’acquisition informatique • Sont inscrits dans le compte "Matériel informatique » o Logiciels "dissociés" : • Ceux dont le prix peut être distingué de celui du matériel informatique

- 43. Le processus de production de logiciel exige trois conditions afin qu’on puisse les comptabiliser en tant qu’immobilisations incorporelles : Cas particuliers des immobilisions incorporelles : Logiciels incorporelles : • Fortes chances de réussite technique du projet. • Intention de produire & utilisation durable. • Suivi analytique de la production (par phase, étape,…)

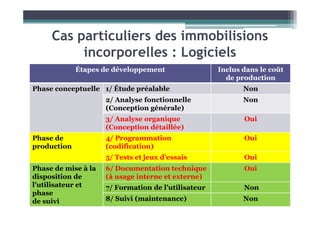

- 44. Étapes de développement Inclus dans le coût de production Phase conceptuelle 1/ Étude préalable Non 2/ Analyse fonctionnelle (Conception générale) Non Cas particuliers des immobilisions incorporelles : Logiciels 3/ Analyse organique (Conception détaillée) Oui Phase de production 4/ Programmation (codification) Oui 5/ Tests et jeux d’essais Oui Phase de mise à la disposition de l’utilisateur et phase de suivi 6/ Documentation technique (à usage interne et externe) Oui 7/ Formation de l’utilisateur Non 8/ Suivi (maintenance) Non

- 45. Exemple: Une entreprise disposant d’informaticiens qualifiés a décidé de créer son propre logiciel de gestion de stocks, la date de mise en service est prévu pour le 1er avril N. Les conditions requise pour immobiliser les dépenses pour la création de ce logiciel étant remplies au 31/12/N-1: Voici le détail des dépenses engagées en N-1: - Etude préalable et analyse fonctionnelle 8 000 Dh - Conception détaillée 9 000 Dh Au cours du 1er trimestre N l’achèvement du logiciel a nécessité les frais suivants: Au cours du 1er trimestre N l’achèvement du logiciel a nécessité les frais suivants: - Programmation, tests et jeux d’essais 12 500 Dh - Documentations et fournitures diverses 6 500 Dh Le suivi du logiciel et les frais de maintenance pour l’année sont estimés à 5 000 Dh Toutes ces charges ont été normalement comptabilisées. Travail à faire: 1/ Passer les écritures relatives à ce logiciel au 31/12/N-1 2/ Passer les écritures relatives à ce logiciel au 31/12/N (Durée d’utilisation 5 ans)

- 46. Deux Cas à distinguer Simple actualisation du logiciel existant Modification du fond du logiciel Modification de logiciels Ancienne version Ancienne version Nouvelle version Nouvelle version Les dépenses engagées à Comptabiliser en charges de maintenance Entrée nouvelle immo. incorpor Sortie ancienne immo. Incorpor

- 47. Le mode de traitement comptables et les Cas particuliers des immobilisions incorporelles :Sites Internet Le mode de traitement comptables et les règles d’évaluation des création des sites Internet sont similaires à ceux des logiciels.

- 48. Les coûts de création de sites internet peuvent être inscrits à l'actif s'ils remplissent les conditions générales et spécifiques évoquées précédemment pour les logiciels. Cependant, les dépenses de création de sites internet « passifs » (sites de présentation) doivent être comptabilisées en charges (ces sites ne générant pas d' avantages économiques futurs). En ce qui concerne les sites internet « actifs » (exemple : sites d' enregistrement de commandes, d’achats en ligne …), les coûts d' enregistrement de commandes, d’achats en ligne …), les coûts de création sont classés en trois catégories : 1 . Recherche préalable (études de faisabilité. . .) . 2. Développement et production (obtention d'un nom de domaine, conception des graphiques, acquisition ou développement du matériel et du logiciel d'exploitation . . . ). 3. Exploitation du site après son achèvement (formation des salariés, enregistrement du site auprès des moteurs de recherche . . . ) .

- 49. Immobilisation apportée A l’occasion d’une constitution, d’une modification du capital ou d’une restructuration de sociétés, on rencontre des apports en nature, dont certains font l’objet d’une inscription en immobilisation: Valeur de l’immobilisation = Valeur stipulée dans l’acte Valeur de l’immobilisation = Valeur stipulée dans l’acte Evaluation par un commissaire aux apports Approbation par L’AGC Acte de mutation: Précisant la valeur du bien En cas de fusion: Valeurs stipulées dans la convention De fusion

- 50. Valeur d’apport C ’est la valeur attribuée par le commissaire aux apports aux biens apportés par les associés lors d’une constitution ou d ’une augmentation du capital et approuvée par l’assemblée générale des associés.

- 51. Immobilisation apportées par l ’exploitant ou par les associés. • Après évaluation des apports en nature et acceptation de ces valeurs par les associés, un acte est rédigé pour préciser les valeurs définitivement attribuées aux préciser les valeurs définitivement attribuées aux immobilisations apportées. • Les comptes concernés seront débités. • La valeur de ces immobilisations fait partie du capital de l ’entreprise.

- 52. Exemple Le 1er mars N, la SA « SKEMA » est créée au capital de 5 000 000 Dh. Les apports ont été effectués par: Mr Alami : Exploitant d’un fonds de commerce comportant les éléments suivants aux valeurs suivantes: Fonds commercial 850 000 Dh Marchandises 450 000 Dh. Clients valeurs nominales : 150 000 Dh. Matériel et outillages 294 500 Dh Fournisseurs 300 000 Dh Fournisseurs 300 000 Dh Les valeurs acceptées par les associés sont : Fonds commercial 650 000 Dh Marchandises 350 000 Dh. Clients valeurs nominales : 135 000 Dh. Matériel et outillages 344 600 Dh Fournisseurs 279 600 Dh Cinq autres associés ont souscrit le minimum légal du capital en numéraire à parts égales. Tous les apports ont été libérés le 30/03/N. Les frais divers de constitution se sont élevés à : 230 000 Dh payés par des chèques. Travail à faire: 1/ Passer les écritures de constitution.

- 53. Immobilisation acquise par voie d’échange. • C’est une opération rare, en effet un bien peut être acquis en échange d’un autre. • L’opération est donc double portant à la fois sur une acquisition et une cession d’immobilisation. • Le plan comptable précise que le bien est enregistré à la valeur vénale de celui des deux lots dont l’estimation est la plus sûre.

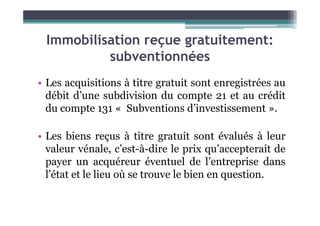

- 54. Immobilisation reçue gratuitement L’entreprise peut recevoir une immobilisation à titre gratuit soit de l’Etat, des collectivités locales ou des tiers. L’entreprise redevient propriétaire. Valeur de l’immobilisation = Valeur stipulée dans l’acte Ou valeur vénale du marché ou par approximation - Apparition de l’immobilisation en actif. - Apparition d’une subvention d’investissement au passif. - Traitement comptable et fiscale de la subvention d’investissement.

- 55. Immobilisation reçue gratuitement: subventionnées • Les acquisitions à titre gratuit sont enregistrées au débit d’une subdivision du compte 21 et au crédit du compte 131 « Subventions d’investissement ». du compte 131 « Subventions d’investissement ». • Les biens reçus à titre gratuit sont évalués à leur valeur vénale, c’est-à-dire le prix qu’accepterait de payer un acquéreur éventuel de l’entreprise dans l’état et le lieu où se trouve le bien en question.

- 56. VALEUR VENALE Généralement, l’immobilisation est évaluée lors de sa conservation ou de son enregistrement: C’est donc la valeur fixée sur l’acte de conservation ou d’enregistrement qui sera retenue. En cas de non précision de cette valeur, celle-ci doit être déterminée par estimation. Elle peut correspondre au prix qui aurait été acquitté si l ’immobilisation était acquise à titre onéreux Prix estimé d’après le marché.

- 57. Les types de subventions Au Maroc on distingue trois types de subventions : Subventions d’équilibres Subventions d’exploitation d’équilibres Subventions d’investissements d’exploitation

- 58. Les types de subventions Au Maroc on distingue trois types de subventions : Subventions d'exploitation, subventions d'équilibres, et subventions d'investissement. Les subventions d'exploitation sont des subventions dont Les subventions d'exploitation sont des subventions dont bénéficie l'entreprise pour lui permettre de compenser l'insuffisance de certains produits d'exploitation ou alors pour faire face à certaines charges d'exploitation. Une subvention d'exploitation est comptabilisée au moment où elle est octroyée, c'est-à-dire au moment où l'on obtient l'accord définitif de l'organisme de versement. Le règlement effectif interviendra ultérieurement . Pour l'entreprise bénéficiaire, il s'agit d'un produit.(716)

- 59. Les types de subventions Les subventions d'équilibres sont des subventions accordées à l'entreprise pour compenser en tout ou en partie la perte globale que l'entreprise aurait constatée si cette subvention ne lui avait pas été aurait constatée si cette subvention ne lui avait pas été accordée.(756) Les subventions d'investissement sont des subventions dont bénéficie l'entreprise en vue d'acquérir ou de créer des valeurs immobilisées (ce sont les subventions d'équipement) ou de financer des activités à long terme (subventions d'investissement 131).

- 60. Subventions d’exploitation / Subventions d’équilibre Ces deux subventions doivent êtres enregistrées à deux reprises: •La date de leurs notifications. •La date de leurs encaissements.

- 61. Les subventions d’investissements Les subventions d'investissement sont des subventions dont bénéficie l'entreprise en vue des subventions dont bénéficie l'entreprise en vue d'acquérir ou de créer des valeurs immobilisées (ce sont les subventions d'équipement) ou de financer des activités à long terme (subventions d'investissement 131).

- 62. Traitement comptable des Subventions d’investissements 1. Comptabilisation de la réception des subventions d’investissement Au niveau des subventions d’investissement, la première opération à traiter la notification de la décision d’octroi ensuite son encaissement par l’entreprise. Comptabilisation de la réception de la subvention par l’entreprise : on débite le compte 5141 « banque », et on crédite le compte 1311 « subvention d’investissement ». 2. Traitement comptable annuel des subventions d’investissements 2. Traitement comptable annuel des subventions d’investissements En comptabilité, la subvention d’investissement font l’objet d’une intégration au résultat comptable au même rythme que l’amortissement du bien dont l’acquisition est financée ( sauf pour les biens non amortissables « 10 ans ») Pour cela, on utilise un compte de produit exceptionnel (comptes 7577) L’écriture à comptabiliser chaque année est la suivante : on débite le compte 1319 « Subvention d’investissement inscrites au CPC », et on crédite le compte 7577 pour le montant de la quote-part de subvention. Lorsque la subvention d’investissement est totalement reprise au compte de résultat, il convient de solder les comptes : on débite le compte 1311 « Subvention d’équipement », et on crédite le compte 1319 « Subvention d’investissement inscrites au CPC »

- 63. Les subventions accordées par l’entreprise Les subventions accordées sont des subventions versés à des tiers dans le propre intérêt de l’entreprise , soit ces des subventions accordées à des filiales pour qu’elles financent à leurs tour des immobilisations partiellement ou à leurs tour des immobilisations partiellement ou totalement , soit ces des versements à divers organismes d’intérêts général . 6561 Subventions accordées de l’exercice 6568 Subventions accordées des exercices antérieures Comptabilisation des subventions accordées

- 64. REGLES GENERALE: Synthèse A leur entrée dans le patrimoine de l ’entreprise, les biens acquis à titre onéreux sont enregistrés à leur coût d ’acquisition, les biens produits à leur coût de production , les biens acquis à titre gratuit à leur valeur vénale, et les biens apportés par l ’exploitant ou les associés à leur valeur d ’apport stipulées dans l ’acte d ’apport.

- 65. BIENS DE FAIBLE VALEUR • Les usages comptables permettent la non comptabilisation en immobilisations des biens à usage durable lorsqu’ils sont de faible valeur. • Aucune mention de seuil n ’a été donnée par le plan comptable marocain. • La réglementation fiscale française a fixé le montant de 500 € comme seuil aux dépenses à inscrire en charge.

- 66. Synthèse • Valorisation des biens : A l’entrée Acquis à titre onéreux Coût d’acquisition Produits par l’entreprise Coût de production Reçus à titre gratuit Valeur actuelle: la somme des coûts mesurés en termes monétaires que l’entreprise devrait supporter si elle devait alors les acheter ou les elle devait alors les acheter ou les produire. Reçus en apport en nature Valeur de l’acte d’apport Reçus par voie d’échange Valeur actuelle (la plus sûre de deux) Reçus à l’aide d’une subvention d’équipement Coût d’acquisition ou de production Biens acquis ou produits conjointement Coût de production global ventilé/bien

- 67. Evaluation des immobilisation à l’inventaire Correction des valeurs des immobilisations des immobilisations Par les amortissements Par les provisions

- 68. Evaluation des immobilisations à la clôture de l ’exercice Deux corrections de valeur brute des immobilisations Dépréciation régulière irréversible : amortissement Dépréciation conjoncturelle et incertaine : provision

- 69. Les amortissements Notion: Constatation de la dépréciation de la valeur de l’immobilisation suite à l’usage, au temps ou au effets du progrès technique. Rôles de l’amortissement: Trois fonctions essentielles Correction des valeurs au Bilan Récupération du coût de l’immobilisation Source d’autofinancement

- 70. Les amortissements Immobilisations en non valeur: L’amortissement permet la récupération de la dépense sur un certain nombre d ’années. Immobilisations corporelles ou incorporelles: L’amortissement traduit une contrepartie d ’une dépréciation subie par l ’immobilisation à cause du temps, d ’usage ou du progrès technique. Amortissement source d ’autofinancement: charge calculées entraînent une diminution du résultats en vue de renouveler les immobilisations de l ’entreprise.

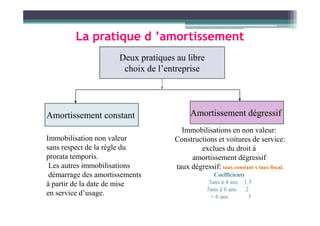

- 71. Pratiques d’amortissement L’amortissement doit correspondre à l’amoindrissement subi par l’immobilisation, cependant dans la pratique, l’amortissement se présente comme une modalité fiscale pour récupérer l’investissement effectué. Pratiques d’amortissement Pratiques d’amortissement Modalités au libre choix de L’entreprise: Modalités particulières: Elles ne peuvent être acceptées en déduction fiscale qu’après un agrément. Amortissement constant Amortissement dégressif

- 72. La pratique d ’amortissement Deux pratiques au libre choix de l’entreprise Amortissement constant Amortissement dégressif Immobilisation non valeur sans respect de la règle du prorata temporis. Les autres immobilisations démarrage des amortissements à partir de la date de mise en service d’usage. Immobilisations en non valeur: Constructions et voitures de service: exclues du droit à amortissement dégressif taux dégressif: taux constant x taux fiscal. Coefficients 3ans à 4 ans 1.5 5ans à 6 ans 2 + 6 ans 3 Amortissement constant Amortissement dégressif

- 73. LE PLAN D’AMORTISSEMENT Le tableau d ’amortissement commence par des annuités dégressives calculées comme suit: Valeur nette x Taux dégressif ( en tenant compte du prorata temporis éventuel) et s’achève par des annuités constantes déterminées par la répartition de la valeur nette restante sur la durée restante, au moment où le taux dégressif devient inférieur au taux linéaire.

- 74. LES DERNIERES DOTATIONS SONT FAIBLES Elles s ’enregistrent comme suit: - L ’entreprise continue à enregistrer la dotation constante - L ’entreprise continue à enregistrer la dotation constante en tant qu’amortissement normal de l ’immobilisation. - Pour éviter le dépassement en déduction fiscale de la valeur amortissable, l ’entreprise annule en fraction l ’amortissement dérogatoire cumulé , en constatant une reprise sur provisions réglementées.

- 75. L’amortissement dégressif est entré en vigueur au Maroc le 1er Janvier 1994. Il permet de constater des fortes dotations aux L’ amortissement dégressif Il permet de constater des fortes dotations aux amortissements au départ pour permettre à l ’entreprise de réduire l’impôt des premiers exercices qui suivent l ’investissement.

- 76. L’ amortissement dégressif L’amortissement dégressif est une pratique fiscale, son inscription en tant que charge d’exploitation et en tant que dépréciation de l’immobilisation altère d’une manière considérable l’image fidèle des comptes . considérable l’image fidèle des comptes . Il est donc recommandé de départager l’amortissement autorisé fiscalement et la dotation qui traduit réellement la dépréciation de l’immobilisation.

- 77. Ecritures comptables pour la constatation des amortissements L’amortissement dégressif est une pratique fiscale, il ne traduit pas réellement la perte de valeur de l’immobilisation. L’entreprise peut donc considérer l’amortissement linéaire comme la dépréciation réelle de l’immobilisation et le reste comme un amortissement dérogatoire, purement à caractère fiscal. 619x Dot d ’exp aux amorts de.... Amort Linéaire 28xxx Amts de ... Amort Linéaire 6594 D.N.C aux provisions réglementées Fraction dépassant la dotation constante 1351 Provisions réglementées Fraction dépassant pour Amts dérogatoire la dotation constante

- 78. Ecritures comptables pour la constatation des amortissements Lorsque la dotation constatée devient inférieure à la dotation courante. La différence est enregistrée dans un compte de reprises non courantes sur provisions réglementées 619x Dot d ’exp aux amorts de.... Amort Linéaire 28xxx Amts de ... Amort Linéaire 1351 Provisions réglementées Fraction en dessous pour Amts dérogatoire de la dotation constante 7594 Reprises non courantes Fraction en dessous sur provisions réglementées de la dotation constante

- 79. L’ amortissement accéléré L’amortissement accéléré ne peut être pratiqué que par autorisation fiscale, c’est une mesure visant à encourager certains investisseurs. Cet amortissement ne peut se pratiquer que par agrément fiscal. agrément fiscal. L’amortissement accéléré est un amortissement dérogatoire qui consiste à doubler le taux linéaire habituel, c’est un amortissement au double taux. Le coût de l’immobilisation est récupérable fiscalement sur une durée équivalente à la moitié de la durée de vie de l’immobilisation.

- 80. Exemple: Une entreprise choisit d’amortir en dégressif un matériel L’ amortissement accéléré Une entreprise choisit d’amortir en dégressif un matériel informatique sur une durée de 6 ans. Il est acquis le 01-01-N au coût (HT) de 120 000 Dh. L’entreprise a reçu un agrément de pouvoir l’amortir que sur 3 ans .

- 81. Assujettissement partiel de TVA Assujettissement partiel de TVA

- 82. Acquisition des immobilisations et problèmes de TVA Principe: La TVA afférente aux biens et services est déductible lorsque ceux-ci sont destinés à la réalisation d’opérations situées dans le champ d’application de la TVA. Exception: La loi exclut cependant du droit à déduction, la TVA ayant frappé certains éléments. Exemple: Véhicules de transport de personnes . TVA reçue sur une facture de tiers Est-elle déductible? La déduction est la règle générale: L’immobilisation ou la charge est comptabilisée en hors taxe. La TVA est enregistrée au débit du Compte: 3455 Etat TVA récupérable Le refus de déduction est une exception. L’immobilisation ou la charge se comptabilise toutes taxes comprises; La TVA s’incorpore au coût de l’élément acheté. Oui Non

- 83. L’assujettissement partiel à la TVA Notion: Assujetti partiel: Personne soumise à la TVA mais qui ne réalise pas exclusivement des opérations placées dans le champ de cette taxe. Cas d’une entreprise de négoce qui réalise des ventes taxées mais qui perçoit des dividendes de ses filiales (Hors champ de TVA). TVA reçue sur factures TVA est-elle récupérable? oui non Immobilisation ou Charge d’affectation commune Immobilisation ou charge comptabilisée TTC. Décomposition de la TVA: -TVA admise en déduction TVA sur facture x P -TVA non admise en déduction à incorporer à l’immobilisation Ou à la charge concernée TVA récupérable à 100% Immobilisation ou charge Comptabilisée en (HT) oui non

- 84. Notion de Prorata Dans le cas d’un assujetti partiel, la TVA qui grèvera des biens affectés concurremment à des opérations taxables et d’autres en dehors du champ d’application de la TVA, ne sera champ d’application de la TVA, ne sera déductible qu’en proportion d’un pourcentage de récupération appelé: Prorata de déduction. Prorata = CA TTC des opérations taxables . CA TTC des opérations taxables + CA des opérations non taxables + CA hors champs de TVA P = CA taxable TTC + CA exonéré TTC Numérateur + CA exonéré ART 91 + CA hors champs TVA

- 85. Exemple • L’Ese ENCG est assujetti partiellement à la TVA, son prorata de déduction pour l’exercice N est de 82%. • Au courant de l’année N, elle s’est procurée un micro ordinateur facturé comme suit: micro ordinateur facturé comme suit: Prix HT 12 000 TVA 20% 2 400 TTC à payer par chèque bancaire 14 400 2355 34552 5141 Matériel informatique 12 000 + ( 2 400 X 18%) Etat TVA Récu/ Immo ( 2 400 X 82%) Banque 12 432 1 968 14 400

- 86. Régularisation de TVA des immobilisation suite à des variations de prorata • L’assujetti partiel a droit à 5 régularisations: A la fin de l’exercice d’acquisition de l’immobilisation frappée de prorata et la fin des 4 exercices consécutifs suivants: Calcul du prorata de fin d’exercice Prorata= P fin d’exercice (-) P initial Prorata= P fin d’exercice (-) P initial Variation de P > + 5% : Récupération supplémentaire = 1/ 5 ( TVA sur facture x variation de P) A considérer comme un produit non Courant ( 7582 Dégrèvements d’impôts) Variation de P ne dépassant pas +5% ou – 5%: Pas de régularisation Variation de P < - 5% : Reversement de TVA = 1/ 5 ( TVA sur facture x variation de P) A considérer comme une charge non Courante ( 6582 Rappel d’impôts) 3455 Etat TVA / Récu 7582 Dégrèvement d’impôts 6582 Rappel d’imôt 4455 Etat TVA facturée

- 87. Exemple: Assujetti partiel Une entreprise a acquis le 01/01/N-1, un matériel de transport aux conditions suivantes: Hors taxe 400 000,00 TVA 20% 80 000,00 ----------------- Total (TTC) 480 000,00 Le prorata de déduction de: N-2 est de 70%. Le prorata de déduction de: N-2 est de 70%. Supposons que le prorata de N-1 est de 77%. Supposons que le prorata de N est de 64%. Supposons que le prorata de N+1 est de 72% Supposons que le prorata de N+2 est de 68% Supposons que le prorata de N+3 est de 80% Supposons que le prorata de N+4 est de 83% Travail à faire: 1/ Comptabiliser l’acquisition de l’immobilisation. 2/ Pour chaque hypothèse calculer et enregistrer la régularisation de la TVA.

- 88. Amortissements des immobilisations en non valeur des immobilisations en non valeur

- 89. Amortissements des immobilisations en non valeur • A la différence des amortissements des véritables immobilisations corporelles et incorporelles, l’amortissement des immobilisations en non valeur (Actif fictif) constitue l’étalement sur plusieurs exercice d’une charge déjà subie. Modalités Etalement sur un durée de 5 ans. (y compris celui de constatation de la charge, à l’exception des primes de remboursement des obligations) p 84 du CGNC Volume II. Les immobilisations en non valeur figurent au bilan à leur coût engagé, leurs amortissements doivent apparaître au bilan afin de dégager la valeur nette. Une fois totalement amorties, les immobilisations en non valeur sont annulées par contrepassation avec leurs amortissements

- 90. Amortissement des immobilisations en non valeur Selon l ’immobilisation en non valeur concernée NB: Une fois complètement amortie l ’immobilisation en non valeur est contre- passée par ses amortissements Amt constant: 211 et 212 taux de 20% linéairement sans prorata temporis 213: primes de remboursement des obligations Amt suivant le nombre d’obligations amorties

- 91. Traitement comptable des emprunts obligataires emprunts obligataires

- 92. • Les obligations sont émises à l’occasion de l'emprunt obligataire. • L’emprunt obligataire est composé de plusieurs titres négociables (obligations) qui confèrent les mêmes droits de créance pour une même valeur nominale. Traitement des emprunts obligataires même valeur nominale. • La société émettrice divise sa dette en plusieurs coupures attribuées à chaque souscripteur proportionnellement au montant qu’il a apporté. • La société émettrice reconnaît au souscripteur une créance généralement égale à la valeur nominale, le cas échéant, majorée d’une prime d’émission.

- 93. • L'emprunt obligataire est généralement composé : - du montant des prix d’émission des obligations ; - du montant des primes de remboursement. Traitement des emprunts obligataires - du montant des primes de remboursement. • Le prix d’émission des obligations correspond au montant réellement payé par le souscripteur pour l’achat des obligations émises.

- 94. • La prime d’émission est le montant supporté par la société émettrice pour intéresser les souscripteur. C’est la différence entre le montant de remboursement et le prix d’émission. Traitement des emprunts obligataires prix d’émission. • La prime d’émission est la différence entre la valeur de remboursement des obligations et leur prix d’émission. • Le montant des primes de remboursement des obligations est un complément du montant de l’emprunt obligataire .

- 95. Traitement comptable des emprunts obligataires Le prix d’émission des obligations est comptabilisé au passif du bilan dans les dettes de financement en compte "emprunt obligataire" 1410 en contrepartie du compte de trésorerie 5… • Ce compte est crédit au fur et à mesure des remboursements effectués des obligations. • Ce compte sera soldé lorsque toutes les obligations seront remboursées (soit à la fin de la période d’emprunt obligataire).

- 96. • Le montant des primes de remboursement des obligations est comptabilisé en "emprunt obligataire » 1410 en contrepartie du compte "primes de remboursement des obligations » 2130 Traitement comptable des emprunts obligataires obligations » 2130 • Le compte des "primes de remboursement des obligations" figure à l'actif du bilan sous un poste distinct des immobilisations en non valeur. • Ce compte sera soldé lorsque toutes les obligations seront remboursées (soit à la fin de la période d’emprunt obligataire).

- 97. Amortissement particulier des frais d’émission d’emprunt et des primes de remboursement des obligations Malgré que les frais d’émission et les primes de remboursement des obligations sont rangés parmi les immobilisations en non valeur, leur amortissement peut différer de celui pratiqué pour les autres frais préliminaires et les charges à répartir sur plusieurs exercices. Les frais d’émission et les primes de remboursement sont liés à un emprunt, il Les frais d’émission et les primes de remboursement sont liés à un emprunt, il apparaît logique donc de les répartir sur la durée d’emprunt. Cependant, des fois l’entreprise peut décider de les amortir par rapport au prorata des intérêts qui sont rattachés à l’exercice en question. L’amortissement des primes de remboursement peut être rattaché Aux nombres d’obligations à amortir. L’amortissement des primes de remboursement peut être rattaché aux intérêts rapportés à l’exercice. Pratique: IFRS et recommandée par le CGNC

- 98. L’amortissement des primes de remboursement des obligations peut prendre l’une des formes suivantes : Traitement comptable des emprunts obligataires 1. Amortissement des primes sur la durée d’emprunt 2. Amortissement des primes au prorata des intérêts courus • Amortissement au prorata des intérêts courus pour des annuités constantes • Amortissement au prorata des intérêts courus pour un amortissement constant

- 99. La société anonyme ENCG émet le 15/12/N un emprunt obligataire dont les caractéristiques sont les suivantes : • 10 000 obligations de nominal 1 000 DH • Prix d’émission 900 DH • Prix de remboursement 1 100 DH • Durée 5 ans Exemple : Amortissement des primes de remboursement des obligations • Durée 5 ans Le 31/12/N , 4 000 obligations sont souscrites et libérées. NB : La Sté ENCG a décidé d’amortir la prime remboursement de l’emprunt sur la durée d’emprunt. Travail à faire : Passer les écritures comptables relatives à l’amortissement de la prime de remboursement des obligations de l’exercice N .

- 100. La société anonyme BETA a émis le 01/01/N un emprunt obligataire dont les caractéristiques sont les suivantes : • 2 400 obligations de nominal 2 000 DH au taux de 5% • Prix d’émission 1 850 DH • Prix de remboursement 2 050 DH Exemple : Amortissement des primes de remboursement des obligations • Prix de remboursement 2 050 DH • Durée 4 ans NB : La Sté BETA a décidé d’amortir la prime de remboursement de l’emprunt au prorata des intérêts courus par amortissement constant. Travail à faire : Passer les écritures comptables relatives à l’amortissement de la prime de remboursement des obligations de l’exercice N .

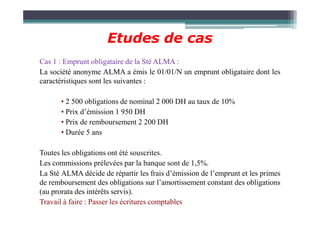

- 101. Etudes de cas Cas 1 : Emprunt obligataire de la Sté ALMA : La société anonyme ALMA a émis le 01/01/N un emprunt obligataire dont les caractéristiques sont les suivantes : • 2 500 obligations de nominal 2 000 DH au taux de 10% • Prix d’émission 1 950 DH • Prix d’émission 1 950 DH • Prix de remboursement 2 200 DH • Durée 5 ans Toutes les obligations ont été souscrites. Les commissions prélevées par la banque sont de 1,5%. La Sté ALMA décide de répartir les frais d’émission de l’emprunt et les primes de remboursement des obligations sur l’amortissement constant des obligations (au prorata des intérêts servis). Travail à faire : Passer les écritures comptables

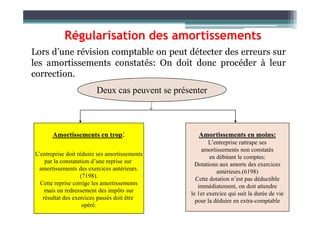

- 102. Régularisation des amortissements La révision des amortissements peut faire apparaitre une différence entre l’amortissement correct et l’amortissement comptabilisé. Deux cas peuvent se présenter Deux cas peuvent se présenter Amortissements en Trop Qu’il convient de l’annuler Amortissements en Moins Qu’il convient de le constater

- 103. Régularisation des amortissements Lors d’une révision comptable on peut détecter des erreurs sur les amortissements constatés: On doit donc procéder à leur correction. Deux cas peuvent se présenter Amortissements en moins: L’entreprise rattrape ses amortissements non constatés en débitant le comptes: Dotations aux amorts des exercices antérieurs.(6198) Cette dotation n’est pas déductible immédiatement, on doit attendre le 1er exercice qui suit la durée de vie pour la déduire en extra-comptable Amortissements en trop: L’entreprise doit réduire ses amortissements par la constatation d’une reprise sur amortissements des exercices antérieurs. (7198). Cette reprise corrige les amortissements mais un redressement des impôts sur résultat des exercices passés doit être opéré.

- 104. Exemple : Régularisation des amortissements Vous procédez le01/01/N+1 à la révision des amortissements pratiquées au 31/12/N par l’Ese ENCG. •Le compte matériel informatique est composé d’un serveur acquis le 01/04/N-4 à 180 000 Dh et amortis linéairement aux taux de 15%. •Le compte terrain est composé d’un terrain nu acquis le 01/01/N-5 à 900 000 Dh. •Une installation technique acquises le 01/12/N-2 à 700 000 Dh, •Une installation technique acquises le 01/12/N-2 à 700 000 Dh, elle est amortis linéairement au taux de 10%. •Un mobilier de bureau acquis le 01/01/N-1 à 50 000 Dh, amortis linéairement au taux de 20% Au 31/12/N l’Ese ENCG vous remet la balance suivante: Compte Eléments Cumul Amort au 31/12/N 2831 2833 28351 28355 Amortissements des terrains Amorts des installations techniques Amorts du mobilier de bureau Amorts du matériel informatique 540 000 Dh 140 000 Dh 20 000 Dh 135 000 Dh Passer les écritures nécessaires?

- 105. Amortissement exceptionnel Principe de base: Principe de permanence des méthodes : Respect des méthodes précédemment utilisée. Possibilité de dérogation en cas où l’image fidèle des comptes est notoirement atteinte. Possibilité de réviser les amortissements antérieurs: Possibilité de réviser les amortissements antérieurs: En cas où on estime qu’on s’est trompé sur la durée d’amortissement: L’entreprise peut réviser les amortissements passés, les comparer aux amortissements comptabilisés et constater l’amortissement à rattraper: Possibilité de changer le plan d’amortissement pour le reste de la durée. Pour les mêmes raisons de sincérité et de transparence, une entreprise peut raccourcir la durée de vie d’une immobilisation frappée d’obsolescence.

- 106. Amortissement exceptionnel Par décision de gestion interne , une entreprise peut déroger à la règle générale, la dotation sera donc décomposer en deux fractions : Dotations normales à mentionner dans le débit du compte 619* Dotations de plus considérée comme un amortissement exceptionnel à débiter dans le compte : 6591 DEA exceptionnelles des immobilisations Les deux fractions représentent une dépréciation totale qui sera crédité dans le compte de l’amortissement de l’immobilisation concernée 28* 619* 6591 28* DEA de l’immobilisation DEA exceptionnelles de l’immobilisation Amortissement de l’immobilisation X X ∑

- 107. Exemple : Amortissement exceptionnel L’entreprise ENCG pratique un amortissement régulier pour un matériel de transport acquis le 01/01/N-2 au prix de 400 000 Dh, linéairement au taux de 20%. Au début de l’exercice N , l’entreprise ENCG constate que le véhicule est totalement usé , la direction décide de l’amortir sur 3 ans. Calculer et enregistrer les dotations en N