Divida Ativa EStrategia

Divida Ativa EStrategia

Enviado por

Heully PereiraDireitos autorais:

Formatos disponíveis

Divida Ativa EStrategia

Divida Ativa EStrategia

Enviado por

Heully PereiraDireitos autorais

Formatos disponíveis

Compartilhar este documento

Compartilhar ou incorporar documento

Você considera este documento útil?

Este conteúdo é inapropriado?

Direitos autorais:

Formatos disponíveis

Divida Ativa EStrategia

Divida Ativa EStrategia

Enviado por

Heully PereiraDireitos autorais:

Formatos disponíveis

Aula 5 - II

AFO p/ Ministério da Economia - PSS

(Adm., Economia, Contab. ou Direito)

Pós-Edital

Autores:

Sérgio Mendes, Herbert Almeida,

Time Herbert Almeida

Aula 5 - II

21 de Fevereiro de 2021

02517022194 - HEULLY PEREIRA CUNHA

Sérgio Mendes, Herbert Almeida, Time Herbert Almeida

Aula 5 - II

DÍVIDA ATIVA

Sumário

DÍVIDA ATIVA .................................................................................................................................................... 1

Apresentação do Conteúdo ........................................................................................................................... 1

1 - Dívida ativa na Lei 4320/1964 ................................................................................................................... 2

2 - Outras considerações sobre a dívida ativa ............................................................................................... 6

Questões Comentadas .................................................................................................................................. 9

1414293

Lista de Questões – Desafio AFO ................................................................................................................ 15

Gabarito ....................................................................................................................................................... 18

Olá amigos! Como é bom estar aqui!

Apresentação do Conteúdo

"A vida é como andar de bicicleta. Você só não corre risco de cair se estiver parado." (Claude D. Pimenta)

Neste tópico, selecionei os principais pontos do tema dívida ativa abordado no Manual de Contabilidade

Aplicada ao Setor Público - MCASP e na legislação que o rege. São várias páginas no Manual, mas a maior

parte se refere aos lançamentos contábeis. Logo, serão abordadas as partes relacionadas à AFO/Orçamento

Público/Direito Financeiro e que foram ou podem ser cobradas nas provas de nossa matéria.

AFO p/ Ministério da Economia - PSS (Adm., Economia, Contab. ou Direito) Pós-Edital

www.estrategiaconcursos.com.br

1

02517022194 - HEULLY PEREIRA CUNHA

Sérgio Mendes, Herbert Almeida, Time Herbert Almeida

Aula 5 - II

1414293

1 - Dívida ativa na Lei 4320/1964

A dívida ativa abrange os créditos a favor da Fazenda Pública, cuja certeza e liquidez foram apuradas, por

não terem sido efetivamente recebidos nas datas aprazadas. É, portanto, uma fonte potencial de fluxos de

caixa, com impacto positivo pela recuperação de valores, espelhando créditos a receber, sendo

contabilmente alocada no ativo.

A dívida ativa não se confunde com a dívida pública (passiva), que representa as obrigações do Ente

Público para com terceiros. A Dívida Ativa abrange os créditos a favor da Fazenda Pública, cuja certeza e

liquidez foram apuradas, por não terem sido efetivamente recebidos nas datas aprazadas.

A inscrição em dívida ativa é ato jurídico que visa legitimar a origem do crédito em favor da Fazenda Pública,

revestindo o procedimento dos necessários requisitos jurídicos para as ações de cobrança.

Veremos o art. 39 da Lei 4320/1964, o qual trata da dívida ativa:

Art. 39. Os créditos da Fazenda Pública, de natureza tributária ou não tributária, serão

escriturados como receita do exercício em que forem arrecadados, nas respectivas rubricas

orçamentárias.

§ 1º Os créditos de que trata este artigo, exigíveis pelo transcurso do prazo para pagamento,

serão inscritos, na forma da legislação própria, como Dívida Ativa, em registro próprio, após

apurada a sua liquidez e certeza, e a respectiva receita será escriturada a esse título.

A dívida ativa inscrita goza da presunção de certeza e liquidez, e tem equivalência de prova pré-constituída

contra o devedor. O ato da inscrição confere legalidade ao crédito como dívida passível de cobrança,

facultando ao ente público, representado pelos respectivos órgãos competentes, a iniciativa do processo

judicial de execução. A presunção de certeza e liquidez da dívida ativa, no entanto, é relativa, pois pode ser

derrogada por prova inequívoca, cuja apresentação cabe ao sujeito passivo.

AFO p/ Ministério da Economia - PSS (Adm., Economia, Contab. ou Direito) Pós-Edital

www.estrategiaconcursos.com.br

2

02517022194 - HEULLY PEREIRA CUNHA

Sérgio Mendes, Herbert Almeida, Time Herbert Almeida

Aula 5 - II

1414293

§ 2º Dívida Ativa Tributária é o crédito da Fazenda Pública dessa natureza, proveniente de

==159495==

obrigação legal relativa a tributos e respectivos adicionais e multas, e Dívida Ativa não Tributária

são os demais créditos da Fazenda Pública, tais como os provenientes de empréstimos

compulsórios, contribuições estabelecidas em lei, multa de qualquer origem ou natureza, exceto

as tributárias, foros, laudêmios, aluguéis ou taxas de ocupação, custas processuais, preços de

serviços prestados por estabelecimentos públicos, indenizações, reposições, restituições, alcances

dos responsáveis definitivamente julgados, bem assim os créditos decorrentes de obrigações em

moeda estrangeira, de sub-rogação de hipoteca, fiança, aval ou outra garantia, de contratos em

geral ou de outras obrigações legais.

O crédito da dívida ativa é cobrado por meio da emissão da certidão da dívida ativa da Fazenda Pública da

União inscrita na forma da lei, valendo como título de execução, o que lhe garante liquidez. São os créditos

da Fazenda Pública de natureza tributária (proveniente da obrigação legal relativa a tributos e respectivos

adicionais, atualizações monetárias, encargos e multas tributárias) ou não tributária (demais créditos da

Fazenda Pública) exigíveis em virtude do transcurso do prazo para pagamento.

§ 3º O valor do crédito da Fazenda Nacional em moeda estrangeira será convertido ao

correspondente valor na moeda nacional à taxa cambial oficial, para compra, na data da

notificação ou intimação do devedor, pela autoridade administrativa, ou, à sua falta, na data da

inscrição da Dívida Ativa, incidindo, a partir da conversão, a atualização monetária e os juros de

mora, de acordo com preceitos legais pertinentes aos débitos tributários.

AFO p/ Ministério da Economia - PSS (Adm., Economia, Contab. ou Direito) Pós-Edital

www.estrategiaconcursos.com.br

3

02517022194 - HEULLY PEREIRA CUNHA

Sérgio Mendes, Herbert Almeida, Time Herbert Almeida

Aula 5 - II

1414293

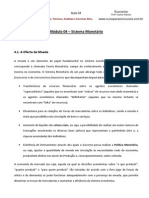

Um esquema ilustra o dispositivo citado:

§ 4º A receita da Dívida Ativa abrange os créditos mencionados nos parágrafos anteriores, bem

como os valores correspondentes à respectiva atualização monetária, à multa e juros de mora e

ao encargo de que tratam o art. 1º do Decreto-lei nº 1.025, de 21 de outubro de 1969, e o art. 3º

do Decreto-lei nº 1.645, de 11 de dezembro de 1978.

§ 5º A Dívida Ativa da União será apurada e inscrita na Procuradoria da Fazenda Nacional .

A dívida ativa compreende, além do valor principal, atualização monetária, juros, multa e demais encargos

previstos. Portanto, a incidência desses acréscimos, previstos desde a Lei 4.320/1964, é legal e de ocorrência

natural, cabendo o registro contábil oportuno. Já o pagamento de custas e emolumentos foi dispensado para

os atos judiciais da Fazenda Pública, de acordo com o art. 39 da Lei de Execuções Fiscais.

Na classificação por natureza da receita, a dívida ativa é identificada pelo 8º dígito, denominado de “tipo”.

O tipo tem a finalidade de identificar o tipo de arrecadação a que se refere aquela

natureza, sendo:

Tipo 0: quando se tratar de natureza de receita não valorizável ou agregadora;

Tipo 1: quando se tratar da arrecadação Principal da receita;

Tipo 2: quando se tratar de Multas e Juros de Mora da respectiva receita;

Tipo 3: quando se tratar de Dívida Ativa da respectiva receita;

Tipo 4: quando se tratar de Multas e Juros de Mora da Dívida Ativa da respectiva receita.;

Tipo 5: quando se tratar das Multas da respectiva receita quando a legislação pertinente

diferenciar a destinação das Multas da destinação dos Juros de Mora, situação na qual não

poderá ser efetuado registro de arrecadação no Tipo “2 – Multas e Juros de Mora”;

Tipo 6: quando se tratar dos Juros de Mora da respectiva receita, quando a legislação

pertinente diferenciar a destinação das Multas da destinação dos Juros de Mora, situação

AFO p/ Ministério da Economia - PSS (Adm., Economia, Contab. ou Direito) Pós-Edital

www.estrategiaconcursos.com.br

4

02517022194 - HEULLY PEREIRA CUNHA

Sérgio Mendes, Herbert Almeida, Time Herbert Almeida

Aula 5 - II

1414293

na qual não poderá ser efetuado registro de arrecadação no Tipo “2 – Multas e Juros de

Mora”;

Tipo 7: quando se tratar das Multas da Dívida Ativa da respectiva receita, quando a

legislação pertinente diferenciar a destinação das Multas da Dívida Ativa da destinação dos

Juros de Mora da Dívida Ativa, situação na qual não poderá ser efetuado registro de

arrecadação no Tipo “4 – Multas e Juros de Mora da Dívida Ativa”;

Tipo 8: quando se tratar dos Juros da Dívida Ativa da respectiva receita, quando a legislação

pertinente diferenciar a destinação das Multas da Dívida Ativa da destinação dos Juros de

Mora da Dívida Ativa, situação na qual não poderá ser efetuado registro de arrecadação no

Tipo “4 – Multas e Juros de Mora da Dívida Ativa”; e

Tipo 9: quando se tratar de desdobramentos que poderão ser criados, caso a caso, pela

Secretaria de Orçamento Federal mediante Portaria específica.

(CESPE – Auditor Fiscal – SEFAZ/DF - 2020) Os créditos da fazenda pública serão escriturados como receita

do exercício financeiro em que tiver se dado o fato gerador.

Os créditos da Fazenda Pública, de natureza tributária ou não tributária, serão escriturados como receita do

exercício em que forem arrecadados, nas respectivas rubricas orçamentárias (art. 39, caput, da Lei

4320/1964).

Resposta: Errada

(CESPE – Auditor de Contas Públicas - TCE/PB – 2018) A ocorrência do fato gerador da obrigação é

suficiente para a inscrição na dívida ativa.

A dívida ativa abrange os créditos a favor da Fazenda Pública, cuja certeza e liquidez foram apuradas, por

não terem sido efetivamente recebidos nas datas aprazadas. Não basta o fato gerador, pois se faz necessária

a falta de recebimento dos créditos no prazo estipulado.

Resposta: Errada

O que mais aparece em questões sobre dívida ativa acaba aqui. O próximo tópico é um aprofundamento

para você não ser surpreendido na prova.

AFO p/ Ministério da Economia - PSS (Adm., Economia, Contab. ou Direito) Pós-Edital

www.estrategiaconcursos.com.br

5

02517022194 - HEULLY PEREIRA CUNHA

Sérgio Mendes, Herbert Almeida, Time Herbert Almeida

Aula 5 - II

1414293

2 - Outras considerações sobre a dívida ativa

O conjunto de procedimentos de registro e acompanhamento dos créditos da dívida ativa buscou, a partir

da tradição patrimonialista, tratar contabilmente os créditos desde a efetivação até o momento da inscrição

propriamente dita em dívida ativa, atribuindo ao órgão ou unidade do ente público responsável pelo crédito

a iniciativa dos lançamentos contábeis. O envio dos valores para o órgão ou unidade competente para

inscrição é tratado como uma transferência de gestão de créditos, ainda no âmbito de um mesmo ente

federativo.

Na ótica contábil, todos os valores inscritos em dívida ativa são créditos vencidos a favor da Fazenda Pública.

Nessa condição, a dívida ativa encontra abrigo nas Normas Internacionais de Contabilidade e nos Princípios

Fundamentais de Contabilidade como integrante do ativo do ente público. No Brasil, por força do texto

legal, ainda atende a requisitos jurídicos de legalidade e transparência.

A transparência é confirmada pelo CTN, pois os créditos de natureza tributária, regularmente inscritos em

dívida ativa, não estão submetidos a sigilo fiscal. Segundo o CTN, não é vedada a divulgação de informações

relativas a1:

I – representações fiscais para fins penais.

II – inscrições na dívida ativa da Fazenda Pública.

III – parcelamento ou moratória.

Na Contabilidade Pública, a inscrição do crédito em dívida ativa configura fato contábil permutativo, pois não

altera o valor do patrimônio líquido do ente público. No órgão ou entidade de origem é baixado o crédito a

receber contra uma variação patrimonial diminutiva (VPD) e no órgão ou entidade competente para inscrição

é reconhecido um crédito de dívida ativa contra uma variação patrimonial aumentativa (VPA). Dessa forma,

considerando-se o ente como um todo, há apenas a troca do crédito a receber não inscrito pelo crédito

inscrito em dívida ativa, sem alteração do valor do patrimônio líquido.

1 Art. 198, § 3º, do CTN.

AFO p/ Ministério da Economia - PSS (Adm., Economia, Contab. ou Direito) Pós-Edital

www.estrategiaconcursos.com.br

6

02517022194 - HEULLY PEREIRA CUNHA

Sérgio Mendes, Herbert Almeida, Time Herbert Almeida

Aula 5 - II

1414293

No âmbito federal, a competência para a gestão administrativa e judicial da dívida ativa é da Advocacia Geral

da União (AGU), sendo a dívida ativa tributária gerida pela Procuradoria-Geral da Fazenda Nacional (PGFN)

e a dívida ativa das autarquias e fundações públicas federais geridas pela Procuradoria-Geral Federal.

As demais esferas governamentais, estados, Distrito Federal e municípios, disporão sobre competências de

órgãos e entidades para gestão administrativa e judicial da dívida ativa pertinente.

A execução judicial para cobrança da dívida ativa da União, dos estados, do Distrito Federal, dos municípios

e respectivas autarquias será regida pela Lei 6.830, de 22 de setembro de 1980, conhecida como Lei de

Execuções Fiscais – LEF, e, subsidiariamente, pelo Código de Processo Civil.

O art. 2º da referida lei dispõe que cabe ao órgão competente apurar a liquidez e certeza dos créditos,

qualificando a inscrição como ato de controle administrativo da legalidade. Depreende-se, portanto, que os

entes públicos deverão outorgar a um órgão a competência para este procedimento, dissociando,

obrigatoriamente, a inscrição do crédito em dívida ativa e a origem desse crédito.

A inscrição, que se constitui no ato de controle administrativo da legalidade, será feita pelo órgão

competente para apurar a liquidez e certeza do crédito e suspenderá a prescrição, para todos os efeitos

de direito, por 180 dias, ou até a distribuição da execução fiscal, se esta ocorrer antes de findo aquele

prazo.

As baixas da dívida ativa podem ocorrer pelo recebimento, pelos abatimentos ou anistias previstos

legalmente, e pelo cancelamento administrativo ou judicial da inscrição.

As formas de recebimento da dívida ativa são definidas em lei, destacando-se duas: em espécie ou na forma

de bens, tanto pela adjudicação quanto pela dação em pagamento. A receita relativa à dívida ativa tem

caráter orçamentário, e pertence ao exercício em que for realizada (arrecadada), no enfoque orçamentário.

No caso de recebimento de dívida ativa na forma de bens, caso haja previsão de receita orçamentária

específica para esta transação, haverá registro de receita orçamentária mesmo que não tenha havido o

ingresso de recursos financeiros, bem como a incorporação do bem ou direito correspondente com

reconhecimento de despesa orçamentária.

Alternativamente ao recebimento, existe ainda a possibilidade de compensação de créditos inscritos em

dívida ativa com créditos contra a Fazenda Pública. A compensação de créditos inscritos em dívida ativa com

créditos contra a Fazenda Pública também é orientada na forma da lei específica, porém não resulta em

ingresso de valores ou bens, configurando fato permutativo dentro do patrimônio do ente público.

O abatimento ou anistia de quaisquer créditos a favor do Erário depende de autorização por intermédio de

lei, servindo como instrumento de incentivo em programas de recuperação de créditos, observando o art.

14 da LRF, que trata da renúncia de receitas.

O eventual cancelamento, por qualquer motivo, do crédito inscrito em dívida ativa representa a sua extinção

e provoca diminuição na situação líquida patrimonial, relativamente à baixa do direito que é classificado

como variação patrimonial diminutiva independente da execução orçamentária ou simplesmente variação

passiva extraorçamentária. Da mesma forma são classificados os registros de abatimentos, anistia ou

quaisquer outros valores que representem diminuição dos valores originalmente inscritos em dívida ativa,

mas não decorram do efetivo recebimento.

AFO p/ Ministério da Economia - PSS (Adm., Economia, Contab. ou Direito) Pós-Edital

www.estrategiaconcursos.com.br

7

02517022194 - HEULLY PEREIRA CUNHA

Sérgio Mendes, Herbert Almeida, Time Herbert Almeida

Aula 5 - II

1414293

(CESPE – Auditor Fiscal de Controle Externo – TCE/SC – 2016) Se determinado crédito for inscrito na dívida

ativa, haverá acréscimo patrimonial na contabilidade do ente federativo titular do referido crédito.

A inscrição do crédito em dívida ativa configura fato contábil permutativo, pois não altera o valor do

patrimônio líquido do ente público. Considerando-se o ente como um todo, há apenas a troca do crédito a

receber não inscrito pelo crédito inscrito em dívida ativa, sem alteração do valor do patrimônio líquido.

Resposta: Errada

(CESPE – Analista Judiciário– TRE/PI – 2016) A baixa de dívida ativa pode ocorrer por recebimento, por

abatimento e anistia, nos casos legalmente previstos, ou mesmo por cancelamento administrativo ou

judicial da inscrição.

As baixas da dívida ativa podem ocorrer pelo recebimento, pelos abatimentos ou anistias previstos

legalmente, e pelo cancelamento administrativo ou judicial da inscrição.

Resposta: Certa

AFO p/ Ministério da Economia - PSS (Adm., Economia, Contab. ou Direito) Pós-Edital

www.estrategiaconcursos.com.br

8

02517022194 - HEULLY PEREIRA CUNHA

Sérgio Mendes, Herbert Almeida, Time Herbert Almeida

Aula 5 - II

1414293

Questões Comentadas

DÍVIDA ATIVA

1) (FCC - Analista Previdenciário - Atuarial e Contábil - SEGEP/MA - 2018) No que se refere à dívida

ativa, a Lei nº 4.320/1964 estabelece que se trata de um

a) crédito da Fazenda Pública, classificado em processado e não processado.

b) débito da Fazenda Pública, sobre o qual incide juros e correção monetária.

c) crédito da Fazenda Pública, inscrito após apurada sua liquidez e certeza.

d) débito da Fazenda Pública, que pode ser tributário ou não tributário.

e) crédito da Fazenda Pública, que pode ser inscrito em moeda estrangeira.

Os créditos da Fazenda Pública, de natureza tributária ou não tributária, serão escriturados como receita do

exercício em que forem arrecadados, nas respectivas rubricas orçamentárias. Os créditos de que trata este

artigo, exigíveis pelo transcurso do prazo para pagamento, serão inscritos, na forma da legislação própria,

como Dívida Ativa, em registro próprio, após apurada a sua liquidez e certeza, e a respectiva receita será

escriturada a esse título (art. 39, caput e § 1º, da Lei 4320/1964).

Resposta: Letra C

2) (FCC – Técnico Judiciário – Área Administrativa – TRT/6 – 2018) No que concerne ao exercício

financeiro, na forma disciplinada pela Lei nº 4.320/1964, tem-se que os créditos da Fazenda Pública

a) pertencem ao exercício do fato gerador correspondente, quando de natureza tributária, ou do efetivo

pagamento, quando de natureza não tributária.

b) constituem Dívida Ativa da União, incluindo os vencidos e não pagos, desde que de natureza tributária,

e serão escriturados no exercício do respectivo vencimento.

c) somente podem ser escriturados como Dívida Ativa da União, no exercício do correspondente

vencimento, se forem objeto de parcelamento ou outra forma de reconhecimento pelo devedor.

d) devem ser escriturados como receita do exercício em que forem arrecadados, nas respectivas rubricas

orçamentárias, sejam de natureza tributária ou não tributária.

e) serão escriturados como Dívida Ativa da União, quando de natureza tributária e como receitas

ordinárias, quando de natureza não tributária, sempre no exercício em que ocorrer o ingresso financeiro.

Os créditos da Fazenda Pública, de natureza tributária ou não tributária, serão escriturados como receita do

exercício em que forem arrecadados, nas respectivas rubricas orçamentárias (art. 39, caput, da Lei

4320/1964).

Resposta: Letra D

3) (FCC - Analista Judiciário – Contadoria – TRF/3 – 2016) A Lei nº 4.320/1964, estabelece que a dívida

ativa é um

AFO p/ Ministério da Economia - PSS (Adm., Economia, Contab. ou Direito) Pós-Edital

www.estrategiaconcursos.com.br

9

02517022194 - HEULLY PEREIRA CUNHA

Sérgio Mendes, Herbert Almeida, Time Herbert Almeida

Aula 5 - II

1414293

a) crédito da Fazenda Pública classificado como processado e não processado.

b) crédito da Fazenda Pública e essa receita abrange créditos tributários e não tributários, cujo

recebimento não está sujeito à atualização monetária.

c) débito da Fazenda Pública que deve ser pago por meio de precatórios.

d) débito da Fazenda Pública escriturado como despesa do exercício em que for paga.

e) crédito da Fazenda Pública e sobre o recebimento dessa receita inclui multa e juros de mora incidentes

sobre o encargo de que trata.

a) Errada. Dívida ativa corresponde a crédito da Fazenda Pública classificado como tributário ou não

tributário.

b) Errada. Dívida ativa corresponde a crédito da Fazenda Pública e essa receita abrange créditos tributários

e não tributários, cujo recebimento está sujeito à atualização monetária.

c) Errada. Dívida ativa corresponde a crédito da Fazenda Pública.

d) Errada. Dívida ativa corresponde a crédito da Fazenda Pública escriturado como receita do exercício em

que for arrecadado.

e) Correta. A receita da Dívida Ativa abrange os créditos mencionados nos parágrafos anteriores, bem como

os valores correspondentes à respectiva atualização monetária, à multa e juros de mora e ao encargo (art.

39, § 4º, da Lei 4320/1964).

Resposta: Letra E

4) (FCC – Analista Ministerial – Auditor de Contas Públicas – MP/PB - 2015) Os créditos relativos à

dívida ativa devem ser escriturados como receita do exercício em que forem arrecadados, nas respectivas

rubricas, e se dividem em naturezas

a) pública e privada.

b) orçamentária e financeira.

c) mobiliária e imobiliária.

d) patrimonial e extrapatrimonial.

e) tributária e não tributária.

Os créditos da Fazenda Pública, de natureza tributária ou não tributária, serão escriturados como receita do

exercício em que forem arrecadados, nas respectivas rubricas orçamentárias (art. 39, caput, da Lei

4320/1964).

Resposta: Letra E

5) (FCC – Analista do Tesouro Estadual – SEFAZ/PI – 2015) O Governo do Estado do Piauí decidiu alugar

imóveis de sua propriedade. Em relação a um deles, os aluguéis não foram pagos. Ao final do exercício, o

valor correspondente integrará

a) a receita diferida contingencial.

b) a dívida de contingência.

c) os créditos dos exercícios anteriores.

d) a dívida ativa não tributária.

AFO p/ Ministério da Economia - PSS (Adm., Economia, Contab. ou Direito) Pós-Edital

www.estrategiaconcursos.com.br

10

02517022194 - HEULLY PEREIRA CUNHA

Sérgio Mendes, Herbert Almeida, Time Herbert Almeida

Aula 5 - II

1414293

e) a dívida ativa tributária.

Dívida Ativa Tributária é o crédito da Fazenda Pública dessa natureza, proveniente de obrigação legal relativa

a tributos e respectivos adicionais e multas, e Dívida Ativa não Tributária são os demais créditos da Fazenda

Pública, tais como os provenientes de empréstimos compulsórios, contribuições estabelecidas em lei, multa

de qualquer origem ou natureza, exceto as tributárias, foros, laudêmios, aluguéis ou taxas de ocupação,

custas processuais, preços de serviços prestados por estabelecimentos públicos, indenizações, reposições,

restituições, alcances dos responsáveis definitivamente julgados, bem assim os créditos decorrentes de

obrigações em moeda estrangeira, de sub-rogação de hipoteca, fiança, aval ou outra garantia, de contratos

em geral ou de outras obrigações legais (art. 39, § 2º, da Lei 4320/1964).

Logo, deve ser inscrito em dívida ativa não tributária o aluguel devido a determinada entidade pública,

vencido e não pago no prazo legal.

Resposta: Letra D

6) (FCC – Auditor – Conselheiro Substituto – TCE/AM - 2015) A Dívida Ativa Tributária é o crédito da

Fazenda Pública dessa natureza, ... e Dívida Ativa não Tributária são os demais créditos da Fazenda Pública

(Lei Federal nº 4.320/1964). No exercício de 2014, o Estado do Amazonas inscreveu, em dívida ativa

estadual, valores devidos por Carlos e originários de: (I) débitos de IPVA, não pagos por ele, (II) multas por

infração à legislação do IPVA aplicadas a Carlos, e (III) multas de trânsito aplicadas a Carlos, por infração

ao Código de Trânsito Brasileiro. De acordo com a Lei Federal nº 4.320/1964, esses valores são

classificados, respectivamente, como dívidas ativas

a) tributárias, não tributárias e não tributárias.

b) não tributárias, não tributárias e não tributárias.

c) tributárias, tributárias e tributárias.

d) não tributárias, tributárias e não tributárias.

e) tributárias, tributárias e não tributárias.

Dívida Ativa Tributária é o crédito da Fazenda Pública dessa natureza, proveniente de obrigação legal

relativa a tributos (como o IPVA) e respectivos adicionais e multas (como por infração à legislação do IPVA),

e Dívida Ativa não Tributária são os demais créditos da Fazenda Pública, tais como os provenientes de

empréstimos compulsórios, contribuições estabelecidas em lei, multa de qualquer origem ou natureza

(como as multas de trânsito), exceto as tributárias, foros, laudêmios, aluguéis ou taxas de ocupação, custas

processuais, preços de serviços prestados por estabelecimentos públicos, indenizações, reposições,

restituições, alcances dos responsáveis definitivamente julgados, bem assim os créditos decorrentes de

obrigações em moeda estrangeira, de sub-rogação de hipoteca, fiança, aval ou outra garantia, de contratos

em geral ou de outras obrigações legais (art. 39, § 2º, da Lei 4320/1964).

Resposta: Letra E

7) (FCC – Auditor de Controle Externo – TCE/CE - 2015) Os créditos da Fazenda Pública Estadual

provenientes de obrigação legal relativa ao IPVA, exigíveis pelo transcurso do prazo para pagamento,

devem ser inscritos, na forma da legislação própria, como

a) dívida ativa não tributária.

b) dívida ativa tributária.

c) crédito tributário ativo.

d) crédito tributário vencido.

AFO p/ Ministério da Economia - PSS (Adm., Economia, Contab. ou Direito) Pós-Edital

www.estrategiaconcursos.com.br

11

02517022194 - HEULLY PEREIRA CUNHA

Sérgio Mendes, Herbert Almeida, Time Herbert Almeida

Aula 5 - II

1414293

e) dívida tributária vencida.

Os créditos da Fazenda Pública, de natureza tributária ou não tributária, serão escriturados como receita do

exercício em que forem arrecadados, nas respectivas rubricas orçamentárias. Os créditos de que trata este

artigo, exigíveis pelo transcurso do prazo para pagamento, serão inscritos, na forma da legislação própria,

como Dívida Ativa, em registro próprio, após apurada a sua liquidez e certeza, e a respectiva receita será

escriturada a esse título (art. 39, caput e § 1º, da Lei 4320/1964).

Como se trata de um tributo (IPVA), será inscrito como dívida ativa tributária.

Resposta: Letra B

8) (FCC – Auditor de Controle Externo – Jurídica - TCE-GO - 2014) Uma vez não pago um crédito devido

à Administração pública, devidamente constituído nos termos da lei, para sua cobrança deve ser

a) feito o prévio protesto da dívida e posterior inscrição na dívida ativa.

b) feita a notificação extrajudicial do devedor para pagar, sob pena de inscrição na dívida ativa e

consequente negativação do nome nos órgãos de proteção ao crédito.

c) feita a inscrição do débito na dívida ativa, depois de esgotado o prazo, fixado pela lei ou por decisão

final procedida em processo administrativo, para pagamento.

d) proposta, de imediato, a execução fiscal para cobrança deste débito, desde que tenha natureza

tributária.

e) emitida uma certidão dando conta da mora para fins de protesto extrajudicial, que dará publicidade

desta mora, autorizando a inscrição em dívida ativa, para posterior execução fiscal.

Os créditos da Fazenda Pública, de natureza tributária ou não tributária, serão escriturados como receita do

exercício em que forem arrecadados, nas respectivas rubricas orçamentárias. Os créditos de que trata este

artigo, exigíveis pelo transcurso do prazo para pagamento, serão inscritos, na forma da legislação própria,

como Dívida Ativa, em registro próprio, após apurada a sua liquidez e certeza, e a respectiva receita será

escriturada a esse título (art. 39, caput e § 1º, da Lei 4320/1964).

Resposta: Letra C

9) (FGV - Técnico Superior - Economia - DPE/RJ - 2019) O conjunto de valores relativos a créditos

tributários e não tributários em favor da Fazenda Pública, não recebidos no prazo e inscritos pelo órgão

ou entidade competente, após apuração de certeza e liquidez, pode ser concebido como:

(A) um saldo redutor dos restos a pagar da entidade;

(B) um saldo que deve ser provisionado como perdas em cada exercício;

(C) um saldo que ajusta os direitos já reconhecidos no patrimônio;

(D) uma fonte de receita orçamentária do exercício em que forem lançados;

(E) uma fonte potencial de fluxos de caixa reconhecida contabilmente no ativo da entidade.

A dívida ativa abrange os créditos a favor da Fazenda Pública, cuja certeza e liquidez foram apuradas, por

não terem sido efetivamente recebidos nas datas aprazadas. É, portanto, uma fonte potencial de fluxos de

caixa, com impacto positivo pela recuperação de valores, espelhando créditos a receber, sendo

contabilmente alocada no ativo.

Resposta: Letra E

AFO p/ Ministério da Economia - PSS (Adm., Economia, Contab. ou Direito) Pós-Edital

www.estrategiaconcursos.com.br

12

02517022194 - HEULLY PEREIRA CUNHA

Sérgio Mendes, Herbert Almeida, Time Herbert Almeida

Aula 5 - II

1414293

10) (FGV – Contador – SEFIN/RO – 2018) De acordo com o Art. 39º da Lei nº 4.320/64, “as importâncias

relativas a tributo, multas e créditos da Fazenda Pública, lançadas, mas não cobradas ou não recolhidas no

exercício de origem, constituem

a) os créditos adicionais.”

b) os fundos especiais.”

c) a dívida ativa.”

d) a dívida fundada.”

e) a dívida flutuante.”

Dívida ativa são créditos devidos pela Fazenda Pública que não foram arrecadados no prazo devido.

Dívida Ativa Tributária é o crédito da Fazenda Pública dessa natureza, proveniente de obrigação legal relativa

a tributos e respectivos adicionais e multas, e Dívida Ativa não Tributária são os demais créditos da Fazenda

Pública (...) (art. 39, § 2º, da Lei 4320/1964).

Resposta: Letra C

11) (VUNESP – Analista em Gestão Orçamentária e Financeira – Pref. Suzano/SP - 2016) O conjunto de

créditos tributários e não tributários em favor da Fazenda Pública, não recebidos no prazo para pagamento

definido em lei ou em decisão proferida em processo regular, inscrito pelo órgão ou entidade competente,

após apuração de certeza e liquidez, refere-se

a) à dívida pública.

b) ao crédito inscrito.

c) ao direito creditório.

d) à dívida mobiliária.

e) à dívida ativa.

Na Lei 4320/1964:

Art. 39. Os créditos da Fazenda Pública, de natureza tributária ou não tributária, serão escriturados como

receita do exercício em que forem arrecadados, nas respectivas rubricas orçamentárias.

§ 1º - Os créditos de que trata este artigo, exigíveis pelo transcurso do prazo para pagamento, serão inscritos,

na forma da legislação própria, como Dívida Ativa, em registro próprio, após apurada a sua liquidez e certeza,

e a respectiva receita será escriturada a esse título.

Resposta: Letra E

12) (VUNESP – Auditor de Controle Interno – Controladoria Geral do Município de São Paulo/SP – 2015)

A Dívida Ativa é composta por todos os créditos do ente público,

a) de natureza tributária apenas, sendo incluídos no mês seguinte ao fato que os gerou.

b) de natureza não-tributária apenas, sendo incluídos no mês seguinte ao fato que os gerou.

c) de natureza tributária apenas, depois de esgotado o prazo fixado para pagamento.

d) sejam eles de natureza tributária ou não-tributária, depois de esgotado o prazo fixado para pagamento.

e) sejam eles de natureza tributária ou não-tributária, sendo incluídos no mês seguinte ao fato que os

gerou.

Na Lei 4320/1964:

Art. 39. Os créditos da Fazenda Pública, de natureza tributária ou não tributária, serão escriturados como

receita do exercício em que forem arrecadados, nas respectivas rubricas orçamentárias.

AFO p/ Ministério da Economia - PSS (Adm., Economia, Contab. ou Direito) Pós-Edital

www.estrategiaconcursos.com.br

13

02517022194 - HEULLY PEREIRA CUNHA

Sérgio Mendes, Herbert Almeida, Time Herbert Almeida

Aula 5 - II

1414293

§ 1º - Os créditos de que trata este artigo, exigíveis pelo transcurso do prazo para pagamento, serão inscritos,

na forma da legislação própria, como Dívida Ativa, em registro próprio, após apurada a sua liquidez e certeza,

e a respectiva receita será escriturada a esse título.

Resposta: Letra D

AFO p/ Ministério da Economia - PSS (Adm., Economia, Contab. ou Direito) Pós-Edital

www.estrategiaconcursos.com.br

14

02517022194 - HEULLY PEREIRA CUNHA

Sérgio Mendes, Herbert Almeida, Time Herbert Almeida

Aula 5 - II

1414293

Lista de Questões – Desafio AFO

DÍVIDA ATIVA

1) (FCC - Analista Previdenciário - Atuarial e Contábil - SEGEP/MA - 2018) No que se refere à dívida ativa,

a Lei nº 4.320/1964 estabelece que se trata de um

a) crédito da Fazenda Pública, classificado em processado e não processado.

b) débito da Fazenda Pública, sobre o qual incide juros e correção monetária.

c) crédito da Fazenda Pública, inscrito após apurada sua liquidez e certeza.

d) débito da Fazenda Pública, que pode ser tributário ou não tributário.

e) crédito da Fazenda Pública, que pode ser inscrito em moeda estrangeira.

2) (FCC – Técnico Judiciário – Área Administrativa – TRT/6 – 2018) No que concerne ao exercício

financeiro, na forma disciplinada pela Lei nº 4.320/1964, tem-se que os créditos da Fazenda Pública

a) pertencem ao exercício do fato gerador correspondente, quando de natureza tributária, ou do efetivo

pagamento, quando de natureza não tributária.

b) constituem Dívida Ativa da União, incluindo os vencidos e não pagos, desde que de natureza tributária, e

serão escriturados no exercício do respectivo vencimento.

c) somente podem ser escriturados como Dívida Ativa da União, no exercício do correspondente vencimento,

se forem objeto de parcelamento ou outra forma de reconhecimento pelo devedor.

d) devem ser escriturados como receita do exercício em que forem arrecadados, nas respectivas rubricas

orçamentárias, sejam de natureza tributária ou não tributária.

e) serão escriturados como Dívida Ativa da União, quando de natureza tributária e como receitas ordinárias,

quando de natureza não tributária, sempre no exercício em que ocorrer o ingresso financeiro.

3) (FCC - Analista Judiciário – Contadoria – TRF/3 – 2016) A Lei nº 4.320/1964, estabelece que a dívida

ativa é um

a) crédito da Fazenda Pública classificado como processado e não processado.

b) crédito da Fazenda Pública e essa receita abrange créditos tributários e não tributários, cujo recebimento

não está sujeito à atualização monetária.

c) débito da Fazenda Pública que deve ser pago por meio de precatórios.

d) débito da Fazenda Pública escriturado como despesa do exercício em que for paga.

e) crédito da Fazenda Pública e sobre o recebimento dessa receita inclui multa e juros de mora incidentes

sobre o encargo de que trata.

4) (FCC – Analista Ministerial – Auditor de Contas Públicas – MP/PB - 2015) Os créditos relativos à dívida

ativa devem ser escriturados como receita do exercício em que forem arrecadados, nas respectivas rubricas,

e se dividem em naturezas

a) pública e privada.

b) orçamentária e financeira.

c) mobiliária e imobiliária.

d) patrimonial e extrapatrimonial.

e) tributária e não tributária.

AFO p/ Ministério da Economia - PSS (Adm., Economia, Contab. ou Direito) Pós-Edital

www.estrategiaconcursos.com.br

15

02517022194 - HEULLY PEREIRA CUNHA

Sérgio Mendes, Herbert Almeida, Time Herbert Almeida

Aula 5 - II

1414293

5) (FCC – Analista do Tesouro Estadual – SEFAZ/PI – 2015) O Governo do Estado do Piauí decidiu alugar

imóveis de sua propriedade. Em relação a um deles, os aluguéis não foram pagos. Ao final do exercício, o

valor correspondente integrará

a) a receita diferida contingencial.

b) a dívida de contingência.

c) os créditos dos exercícios anteriores.

d) a dívida ativa não tributária.

e) a dívida ativa tributária.

6) (FCC – Auditor – Conselheiro Substituto – TCE/AM - 2015) A Dívida Ativa Tributária é o crédito da

Fazenda Pública dessa natureza, ... e Dívida Ativa não Tributária são os demais créditos da Fazenda Pública

(Lei Federal nº 4.320/1964). No exercício de 2014, o Estado do Amazonas inscreveu, em dívida ativa estadual,

valores devidos por Carlos e originários de: (I) débitos de IPVA, não pagos por ele, (II) multas por infração à

legislação do IPVA aplicadas a Carlos, e (III) multas de trânsito aplicadas a Carlos, por infração ao Código de

Trânsito Brasileiro. De acordo com a Lei Federal nº 4.320/1964, esses valores são classificados,

respectivamente, como dívidas ativas

a) tributárias, não tributárias e não tributárias.

b) não tributárias, não tributárias e não tributárias.

c) tributárias, tributárias e tributárias.

d) não tributárias, tributárias e não tributárias.

e) tributárias, tributárias e não tributárias.

7) (FCC – Auditor de Controle Externo – TCE/CE - 2015) Os créditos da Fazenda Pública Estadual

provenientes de obrigação legal relativa ao IPVA, exigíveis pelo transcurso do prazo para pagamento, devem

ser inscritos, na forma da legislação própria, como

a) dívida ativa não tributária.

b) dívida ativa tributária.

c) crédito tributário ativo.

d) crédito tributário vencido.

e) dívida tributária vencida.

8) (FCC – Auditor de Controle Externo – Jurídica - TCE-GO - 2014) Uma vez não pago um crédito devido

à Administração pública, devidamente constituído nos termos da lei, para sua cobrança deve ser

a) feito o prévio protesto da dívida e posterior inscrição na dívida ativa.

b) feita a notificação extrajudicial do devedor para pagar, sob pena de inscrição na dívida ativa e consequente

negativação do nome nos órgãos de proteção ao crédito.

c) feita a inscrição do débito na dívida ativa, depois de esgotado o prazo, fixado pela lei ou por decisão final

procedida em processo administrativo, para pagamento.

d) proposta, de imediato, a execução fiscal para cobrança deste débito, desde que tenha natureza tributária.

e) emitida uma certidão dando conta da mora para fins de protesto extrajudicial, que dará publicidade desta

mora, autorizando a inscrição em dívida ativa, para posterior execução fiscal.

9) (FGV - Técnico Superior - Economia - DPE/RJ - 2019) O conjunto de valores relativos a créditos

tributários e não tributários em favor da Fazenda Pública, não recebidos no prazo e inscritos pelo órgão ou

entidade competente, após apuração de certeza e liquidez, pode ser concebido como:

(A) um saldo redutor dos restos a pagar da entidade;

AFO p/ Ministério da Economia - PSS (Adm., Economia, Contab. ou Direito) Pós-Edital

www.estrategiaconcursos.com.br

16

02517022194 - HEULLY PEREIRA CUNHA

Sérgio Mendes, Herbert Almeida, Time Herbert Almeida

Aula 5 - II

1414293

(B) um saldo que deve ser provisionado como perdas em cada exercício;

(C) um saldo que ajusta os direitos já reconhecidos no patrimônio;

(D) uma fonte de receita orçamentária do exercício em que forem lançados;

(E) uma fonte potencial de fluxos de caixa reconhecida contabilmente no ativo da entidade.

10) (FGV – Contador – SEFIN/RO – 2018) De acordo com o Art. 39º da Lei nº 4.320/64, “as importâncias

relativas a tributo, multas e créditos da Fazenda Pública, lançadas, mas não cobradas ou não recolhidas no

exercício de origem, constituem

a) os créditos adicionais.”

b) os fundos especiais.”

c) a dívida ativa.”

d) a dívida fundada.”

e) a dívida flutuante.”

11) (VUNESP – Analista em Gestão Orçamentária e Financeira – Pref. Suzano/SP - 2016) O conjunto de

créditos tributários e não tributários em favor da Fazenda Pública, não recebidos no prazo para pagamento

definido em lei ou em decisão proferida em processo regular, inscrito pelo órgão ou entidade competente,

após apuração de certeza e liquidez, refere-se

a) à dívida publica.

b) ao crédito inscrito.

c) ao direito creditório.

d) à dívida mobiliária.

e) à dívida ativa.

12) (VUNESP – Auditor de Controle Interno – Controladoria Geral do Município de São Paulo/SP – 2015)

A Dívida Ativa é composta por todos os créditos do ente público,

a) de natureza tributária apenas, sendo incluídos no mês seguinte ao fato que os gerou.

b) de natureza não-tributária apenas, sendo incluídos no mês seguinte ao fato que os gerou.

c) de natureza tributária apenas, depois de esgotado o prazo fixado para pagamento.

d) sejam eles de natureza tributária ou não-tributária, depois de esgotado o prazo fixado para pagamento.

e) sejam eles de natureza tributária ou não-tributária, sendo incluídos no mês seguinte ao fato que os gerou.

AFO p/ Ministério da Economia - PSS (Adm., Economia, Contab. ou Direito) Pós-Edital

www.estrategiaconcursos.com.br

17

02517022194 - HEULLY PEREIRA CUNHA

Sérgio Mendes, Herbert Almeida, Time Herbert Almeida

Aula 5 - II

1414293

Gabarito

Questão Gabarito

1. C

2. D

3. E

4. E

5. D

6. E

7. B

8. C

9. E

10. C

11. E

12. D

E aqui concluímos mais uma aula!

“Motivar é criar interesse pelo tema e vontade. Esse ânimo e autoajuda vão nos ajudar a progredir em

conhecimentos e nas tarefas profissionais”

(Daniel Godri)

Forte abraço!

AFO p/ Ministério da Economia - PSS (Adm., Economia, Contab. ou Direito) Pós-Edital

www.estrategiaconcursos.com.br

18

02517022194 - HEULLY PEREIRA CUNHA

Você também pode gostar

- Lei 1.171 - EsquematizadoDocumento8 páginasLei 1.171 - Esquematizadocarlosamf336092% (62)

- Angelo Uma Comunicação Espiritual Do Reino Animal by Aurelia Louise Jones PDFDocumento85 páginasAngelo Uma Comunicação Espiritual Do Reino Animal by Aurelia Louise Jones PDF12d12d12d2d12d100% (2)

- Modelo Termo de Transferencia - MGDocumento1 páginaModelo Termo de Transferencia - MGJanaina pachecoAinda não há avaliações

- Modelo de Prova para o CporDocumento12 páginasModelo de Prova para o CporJoao Victor Gomes75% (12)

- 8.4 RELIGIÃO E ESFERA PÚBLICA - Imprimir Caça PalavrasDocumento2 páginas8.4 RELIGIÃO E ESFERA PÚBLICA - Imprimir Caça PalavrasXP Carla Belonia100% (1)

- As Cinco Geracoes Da AvaliaçãoDocumento21 páginasAs Cinco Geracoes Da Avaliaçãospierozan_1100% (1)

- Lei de Introducao As Normas Do Direito Brasileiro Decreto Lei N 4 657 1942Documento74 páginasLei de Introducao As Normas Do Direito Brasileiro Decreto Lei N 4 657 1942amanda sousaAinda não há avaliações

- 16M - Mapas Tribut RioDocumento17 páginas16M - Mapas Tribut Riosuzana dasilvaAinda não há avaliações

- Aula 7 - Controle Da Execução OrçamentáriaDocumento14 páginasAula 7 - Controle Da Execução OrçamentáriaRoberto Leonardo100% (1)

- Resumo LOM-SP Nota 11Documento96 páginasResumo LOM-SP Nota 11DuOliveiraAinda não há avaliações

- 1000 Questões de Controle Externo CESPEDocumento66 páginas1000 Questões de Controle Externo CESPERenato Amadori100% (1)

- Vade Mecum - PGM Londrina - Gratuito PDFDocumento472 páginasVade Mecum - PGM Londrina - Gratuito PDFHugo FerreiraAinda não há avaliações

- Atos 87 e 88 de 1984, Senado FederalDocumento36 páginasAtos 87 e 88 de 1984, Senado FederalMetropoles100% (1)

- Delinquência Juvenil JacintoDocumento28 páginasDelinquência Juvenil JacintoJoaquim Paulo100% (4)

- Contrato de Prestacao de ServicosDocumento5 páginasContrato de Prestacao de ServicosLazaro100% (1)

- Decadência e Prescrição Tributárias: abordagem doutrinária e jurisprudencialNo EverandDecadência e Prescrição Tributárias: abordagem doutrinária e jurisprudencialAinda não há avaliações

- Direito Administrativo - Apostila - Aula 3 PDFDocumento237 páginasDireito Administrativo - Apostila - Aula 3 PDFRodolfo SilvaAinda não há avaliações

- Direito AdministrativoDocumento504 páginasDireito AdministrativodndsoliveiraAinda não há avaliações

- Procurador MunicipalDocumento8 páginasProcurador MunicipalGabriella AndradeAinda não há avaliações

- Direito Administrativo PgeDocumento100 páginasDireito Administrativo PgeluciAinda não há avaliações

- Serviços PúblicosDocumento76 páginasServiços Públicoscra3689Ainda não há avaliações

- Almannmaque Da Advocacia Publica - EBEJI - 2020 PDFDocumento372 páginasAlmannmaque Da Advocacia Publica - EBEJI - 2020 PDFedd1010Ainda não há avaliações

- Suspensão Da Exigibilidade Do Crédito TributárioDocumento47 páginasSuspensão Da Exigibilidade Do Crédito TributárioVeridiane CardosoAinda não há avaliações

- SIMULADO SEFAZ MG Gabarito e ComentariosDocumento17 páginasSIMULADO SEFAZ MG Gabarito e ComentariosDaniel AlmeidaAinda não há avaliações

- Direito Administrativo - Apostila - Aula 4 PDFDocumento214 páginasDireito Administrativo - Apostila - Aula 4 PDFRodolfo SilvaAinda não há avaliações

- Das Limitacoes Do Poder de Tributar Imunidades E1646249914Documento102 páginasDas Limitacoes Do Poder de Tributar Imunidades E1646249914Luísa VillarAinda não há avaliações

- Servicos PublicosDocumento131 páginasServicos PublicosLais Cristine MacedoAinda não há avaliações

- Perguntas e Respostas Sobre DesapropriaçãoDocumento4 páginasPerguntas e Respostas Sobre DesapropriaçãoPedro Henrique SilvaAinda não há avaliações

- Apostila de Direito Tributário - SEFAZDocumento171 páginasApostila de Direito Tributário - SEFAZducasadoAinda não há avaliações

- Rodada 4 - Pgm-Rio - ProcuradorDocumento72 páginasRodada 4 - Pgm-Rio - ProcuradorEdvanilson Germano da SilvaAinda não há avaliações

- Questões Nova Lei de LicitaçõesDocumento13 páginasQuestões Nova Lei de LicitaçõesAnonymous xa3KN8100% (1)

- Direito Processual TributarioDocumento61 páginasDireito Processual Tributariopatrik alencar rintzelAinda não há avaliações

- Direito Administrativo - Apostila - Aula 1 PDFDocumento130 páginasDireito Administrativo - Apostila - Aula 1 PDFRodolfo SilvaAinda não há avaliações

- Contratos em Especie Parte IIIDocumento55 páginasContratos em Especie Parte IIIAnaCristinaRamosAinda não há avaliações

- Apostila 1Documento161 páginasApostila 1Gabriel Vieira de Andrade100% (1)

- Aula 01 - Profs. JulioDocumento84 páginasAula 01 - Profs. JulioRobson NogueiraAinda não há avaliações

- Módulo 4 - Sistema MonetárioDocumento32 páginasMódulo 4 - Sistema MonetárioAnderson AdolfsAinda não há avaliações

- Lei #8.137Documento2 páginasLei #8.137Cleber SilveiraAinda não há avaliações

- Teoria Geral Dos Direitos e Garantias Fundamentais E1666909989Documento76 páginasTeoria Geral Dos Direitos e Garantias Fundamentais E1666909989TulioAinda não há avaliações

- Direito ConstitucionalDocumento226 páginasDireito ConstitucionalXerox Mil GrauAinda não há avaliações

- Dos Atos ProcessuaisDocumento50 páginasDos Atos ProcessuaisAnderdrakonAinda não há avaliações

- Resumo Controle ExternoDocumento4 páginasResumo Controle ExternoTatiana Popia100% (1)

- Material Gratuito - Ebook - Magistratura Estadual - Temas Mais RecorrentesDocumento145 páginasMaterial Gratuito - Ebook - Magistratura Estadual - Temas Mais Recorrentescristiane santosAinda não há avaliações

- Raio-X MPSPDocumento37 páginasRaio-X MPSPJaime Maloste CarribeiroAinda não há avaliações

- Aula 09 - Controle Da Adm PubDocumento68 páginasAula 09 - Controle Da Adm PubWellington S. SantosAinda não há avaliações

- Controle Na Administração Pública - EstratégiaDocumento63 páginasControle Na Administração Pública - EstratégiaEliane RegisAinda não há avaliações

- Apostila Afo 05Documento92 páginasApostila Afo 05hector crustaAinda não há avaliações

- (2022) Dir. Internacional - CP IurisDocumento285 páginas(2022) Dir. Internacional - CP IurisMariana PerdigãoAinda não há avaliações

- Direito Tributario CP Iuris PDFDocumento174 páginasDireito Tributario CP Iuris PDFCamilaAinda não há avaliações

- 1681856717307implementacao Da Nova Lei JulietaDocumento5 páginas1681856717307implementacao Da Nova Lei JulietaAyke BatistaAinda não há avaliações

- Mega Intensivo Direito Administrativo PDFDocumento3 páginasMega Intensivo Direito Administrativo PDFJUSTIN HARVEYAinda não há avaliações

- Direito Administrativo ORGANIZAÇAODocumento162 páginasDireito Administrativo ORGANIZAÇAOValmir Rodrigues DA Cruz ValmirAinda não há avaliações

- Pesquisa Com AprovadosDocumento15 páginasPesquisa Com AprovadosGiovanyAntonelli0% (1)

- Pdf-Pacote-Completo-Para-Trts-Especial-2016-Direito-Administrativo-P-Trts-Tecnico-Judiciario-Area (AULA 9)Documento81 páginasPdf-Pacote-Completo-Para-Trts-Especial-2016-Direito-Administrativo-P-Trts-Tecnico-Judiciario-Area (AULA 9)Kayque SantosAinda não há avaliações

- Aula 07 - Obrigação Tribut - ElisãoetcDocumento77 páginasAula 07 - Obrigação Tribut - Elisãoetcemely.lubs100% (1)

- Aula 04 Orcamento Publico 7969 SimplificadoDocumento25 páginasAula 04 Orcamento Publico 7969 SimplificadoLeomara DuarteAinda não há avaliações

- Aula 18 - CaspDocumento43 páginasAula 18 - CaspJosé Carlos AlvesAinda não há avaliações

- Direito Tributário - Aula 07Documento110 páginasDireito Tributário - Aula 07Jonathan TorresAinda não há avaliações

- 1 - Direito ConstitucionalDocumento449 páginas1 - Direito ConstitucionalMozzyane SulaAinda não há avaliações

- Caderno de Questões Direito AdministrativoDocumento91 páginasCaderno de Questões Direito AdministrativosabinobinoAinda não há avaliações

- Introducao Lei Eficacia Da Lei Aplicacao Da Lei No Tempo e No Espaco Interpretacao Da Lei Lindb Parte I E1647456400Documento85 páginasIntroducao Lei Eficacia Da Lei Aplicacao Da Lei No Tempo e No Espaco Interpretacao Da Lei Lindb Parte I E1647456400Tiago AngelimAinda não há avaliações

- Intervencao de Terceiros e LitisconsorcioDocumento77 páginasIntervencao de Terceiros e LitisconsorcioConcurseira HsAinda não há avaliações

- Legislativo (Sintetico)Documento28 páginasLegislativo (Sintetico)rafaela.macriniAinda não há avaliações

- 19 - CPC 46 - Mensuração A Valor JustoDocumento52 páginas19 - CPC 46 - Mensuração A Valor JustoJosué VasconcelosAinda não há avaliações

- WM Do 02 Organização AdministrativaDocumento125 páginasWM Do 02 Organização AdministrativaGustavo C. FortesAinda não há avaliações

- Processo Coletivo e Litígio EstruturalDocumento194 páginasProcesso Coletivo e Litígio Estrutural1Gordin GoxtozoAinda não há avaliações

- Infos MP - Legislação DestacadaDocumento8 páginasInfos MP - Legislação DestacadaEduardo Henrique Alves da SilvaAinda não há avaliações

- Aula 12 - Crédito Público e Dívida Pública - Versão 2022Documento43 páginasAula 12 - Crédito Público e Dívida Pública - Versão 2022Sofia Midlej Cardoso FerreiraAinda não há avaliações

- A Folha Universal PDFDocumento16 páginasA Folha Universal PDFCabral WallaceAinda não há avaliações

- Augusto Frederico SchmidtDocumento6 páginasAugusto Frederico SchmidtGustavo S. C. MerisioAinda não há avaliações

- A Justiça e o Direito NaturalDocumento75 páginasA Justiça e o Direito Naturalmachadocutrim18100% (1)

- Lei 7.377 - Regulamentação Do SecretariadoDocumento3 páginasLei 7.377 - Regulamentação Do SecretariadoconcurseirasouAinda não há avaliações

- Resumo de Direito Do MarDocumento5 páginasResumo de Direito Do MarIana MAinda não há avaliações

- Aulão EscDocumento12 páginasAulão EscAnonymous 0NEKxj1CAinda não há avaliações

- Your Personal NewspaperDocumento1 páginaYour Personal NewspaperRajnia RodriguesAinda não há avaliações

- Declaração para Uma Ética GlobalDocumento14 páginasDeclaração para Uma Ética GlobalstatusdanielfariaAinda não há avaliações

- Preconceito e Discriminação 9 AnoDocumento9 páginasPreconceito e Discriminação 9 AnoMatheus Henrique CardosoAinda não há avaliações

- O Milagre Da Economia JaponesaDocumento2 páginasO Milagre Da Economia JaponesafakerAinda não há avaliações

- Esperteza Ou Expertise?Documento2 páginasEsperteza Ou Expertise?José Eustáquio Diniz AlvesAinda não há avaliações

- Cerimonial e Protocolo TradicionalistaDocumento9 páginasCerimonial e Protocolo TradicionalistajozyximenesAinda não há avaliações

- Tema 2Documento34 páginasTema 2Guilherme SchreinerAinda não há avaliações

- Análise e Parecer ComitêDocumento7 páginasAnálise e Parecer ComitêLuciano José MendesAinda não há avaliações

- Pauta Da 26 Sessão OrdináriaDocumento3 páginasPauta Da 26 Sessão OrdináriaziniericoAinda não há avaliações

- CP Iuris - Estudo Esquematizado Da Lei Seca - Semana 01Documento2 páginasCP Iuris - Estudo Esquematizado Da Lei Seca - Semana 01Jorge CheimAinda não há avaliações

- Planejamento Anual de História - 4º e 5º Ano Alinhado À BNCCDocumento4 páginasPlanejamento Anual de História - 4º e 5º Ano Alinhado À BNCCJanaina Silveira0% (1)

- Aelh1215 - Estalinismo +Documento20 páginasAelh1215 - Estalinismo +Guilherme António Rodrigues PintoAinda não há avaliações

- Estudos Sobre Os AwáDocumento351 páginasEstudos Sobre Os AwárogerfujiiAinda não há avaliações

- Texto DissertativoDocumento19 páginasTexto DissertativoMaria LinaAinda não há avaliações

- O A Reforma Protestante Foi Um Divisor de Águas No Império SacroDocumento4 páginasO A Reforma Protestante Foi Um Divisor de Águas No Império SacrochristykellyAinda não há avaliações

- 1 PBDocumento14 páginas1 PBrafav.msnAinda não há avaliações