Apresentação 1T17

- 1. RESULTADOS 1T17 Maio de 2017

- 2. Aviso 2 Esta apresentação poderá conter certas projeções e tendências que não são resultados financeiros realizados, nem informação histórica. Estas projeções e tendências estão sujeitas a riscos e incertezas, sendo que os resultados futuros poderão diferir materialmente daqueles projetados. Muitos destes riscos e incertezas relacionam-se a fatores que estão além da capacidade da CCR em controlar ou estimar, como as condições de mercado, as flutuações de moeda, o comportamento de outros participantes do mercado, as ações de órgãos reguladores, a habilidade da companhia de continuar a obter financiamentos, as mudanças no contexto político e social em que a CCR opera ou em tendências ou condições econômicas, incluindo-se as flutuações de inflação e as alterações na confiança do consumidor, em bases global, nacional ou regional. Os leitores são advertidos a não confiarem plenamente nestas projeções e tendências. A CCR não tem obrigação de publicar qualquer revisão destas projeções e tendências que devam refletir novos eventos ou circunstâncias após a realização desta apresentação.

- 3. TRÁFEGO: O tráfego consolidado¹ apresentou queda de 2,8%. • EBITDA AJUSTADO: O EBITDA ajustado apresentou crescimento de 3,9%, com margem ajustada de 61,0% (+0,3 p.p.) LUCRO LÍQUIDO: O Lucro Líquido alcançou R$ 329,0 milhões, crescimento de 32,9%. Na mesma base², atingiu R$ 338,5 milhões, acréscimo de 46,6%. Destaques do 1T17 IFRS 3 1 Excluindo o tráfego proporcional da Renovias e ViaRio. ² Valores na mesma base excluem: (i) STP, cuja venda d e participação foi concluída em 31 de agosto de 2016; (ii) no lucro mesma base e nas comparações pró-forma mesma base, exclui-se ViaRio e VLT.

- 4. Evento subsequente Em 11 de abril, foi aprovada em Assembleia Geral Ordinária e Extraordinária, a distribuição de dividendos de aproximadamente R$ 0,19 por ação com início do pagamento em 28 de abril. Em 20 de abril, após cumprimento das condições precedentes previstas em contrato, foi realizada a conclusão financeira e a efetiva aquisição de 15% das ações de emissão da ViaQuatro.

- 5. Principais Indicadores 5 1 A receita líquida exclui a receita de construção. 2 Valores na mesma base excluem: (i) STP, cuja venda de participação foi concluída em 31 de agosto de 2016; (ii) no lucro mesma base e nas comparações pró-forma mesma base, exclui-se ViaRio e VLT. 3 Calculado somando-se Receita Líquida, Receita de Construção, Custo dos Serviços Prestados e Despesas Administrativas. 4 As margens EBIT e EBITDA ajustadas foram calculadas por meio da divisão do EBIT e EBITDA pelas receitas líquidas, excluídas as receitas de construção, dado que este é um requerimento do IFRS. 5 Calculado excluindo-se as despesas não-caixa: depreciação e amortização, provisão de manutenção e apropriação de despesas antecipadas da outorga. Receita Líquida1 1.635,9 1.691,4 3,4% 1.909,8 1.893,1 -0,9% Receita Líquida ajustada mesma base2 - - - 1.836,6 1.871,8 1,9% EBIT ajustado3 705,1 710,8 0,8% 826,6 811,2 -1,9% Mg. EBIT ajustada4 43,1% 42,0% -1,1 p.p. 43,3% 42,8% -0,5 p.p. EBIT mesma base2 - - - 806,1 807,7 0,2% Margem EBIT mesma base2 - - - 43,9% 43,2% -0,7 p.p EBITDA ajustado5 992,4 1.031,2 3,9% 1.157,7 1.167,0 0,8% Mg. EBITDA ajustada4 60,7% 61,0% 0,3 p.p. 60,6% 61,6% 1,0 p.p. EBITDA ajustado mesma base2 - - - 1.131,7 1.161,5 2,6% Mg. EBITDA ajustada mesma base2 - - - 61,6% 62,1% 0,5 p.p. Lucro Líquido 247,5 329,0 32,9% 247,5 329,0 32,9% Lucro Líquido mesma base2 230,9 338,5 46,6% 230,9 338,5 46,6% IFRS Pró-forma Indicadores Financeiros (R$ MM) 1T16 1T17 Var. % 1T16 1T17 Var. %

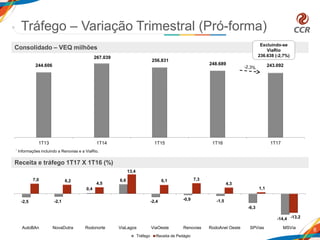

- 6. 244.606 267.039 256.831 248.689 243.092 1T13 1T14 1T15 1T16 1T17 Tráfego – Variação Trimestral (Pró-forma) 6 Consolidado – VEQ milhões Receita e tráfego 1T17 X 1T16 (%) * Informações incluindo a Renovias e a ViaRio. Excluindo-se ViaRio 236.638 (-2,7%) -2,5 -2,1 0,4 6,6 -2,4 -0,9 -1,5 -6,3 -14,4 7,0 6,2 4,5 13,4 6,1 7,3 4,3 1,1 -13,2 AutoBAn NovaDutra Rodonorte ViaLagos ViaOeste Renovias RodoAnel Oeste SPVias MSVia Tráfego Receita de Pedágio

- 7. Receita Operacional Bruta (excluindo-se a Receita de Construção) 7 Meios de Pagamento de Pedágio Breakdown do EBITDA Análise da Receita e EBITDA (Pró-forma*) * Incluindo os resultados proporcionais das investidas controladas em conjunto. 93% 89% 86% 90% 3% 7% 8% 5% 3% 3% 3% 0% 1% 3% 5% 1T14 1T15 1T16 1T17 Pedágio Aeroportos Serviços Mobilidade 69% 69% 68% 68% 31% 31% 32% 32% 1T14 1T15 1T16 1T17 Meios Eletrônicos À Vista Autoban 24,7% NovaDutra 15,1% ViaOeste 12,3% Rodonorte 9,4% Aeroportos 8,5% SPVias 7,3% Metrô Salvador 3,4% ViaQuatro 3,3% MSVia 3,2% RodoAnel 3,0% TAS 2,4% Renovias 2,1% Outros 1,7% ViaLagos 1,8% Barcas 1,6%

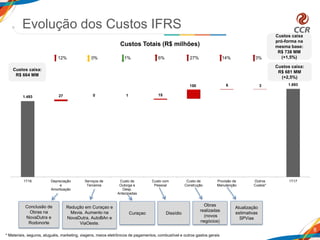

- 8. 1.493 1.693 27 0 1 15 150 6 3 1T16 Depreciação e Amortização Serviços de Terceiros Custo de Outorga e Desp. Antecipadas Custo com Pessoal Custo de Construção Provisão de Manutenção Outros Custos* 1T17 8 0% Conclusão de Obras na NovaDutra e Rodonorte 6% 27%12% Redução em Curaçao e MSVia. Aumentos na NovaDutra, AutoBAn e ViaOeste. Curaçao Custos caixa: R$ 681 MM (+2,5%) Obras realizadas (novos negócios) 1% Custos caixa: R$ 664 MM Custos caixa pró-forma na mesma base: R$ 738 MM (+1,5%)14% 3% Evolução dos Custos IFRS Custos Totais (R$ milhões) Atualização estimativas SPVias Dissídio * Materiais, seguros, aluguéis, marketing, viagens, meios eletrônicos de pagamentos, combustível e outros gastos gerais

- 9. 1.158 1.167 1.162 (5) EBITDA Pró-forma 1T16 EBITDA Pró-forma 1T17 Novos Negócios EBITDA Pró-forma 1T17 Mesma Base EBITDA Pró-forma* 9 Mg. de 60,6% * Valores na mesma base excluem os novos negócios, que não estavam operacionais, operação assistida ou não eram parte do portfólio durante pelo menos um dos períodos comparados: ViaRio, VLT e STP. * Mesma base 1T16 R$ 1.131MM Mg. de 61,6% Mg. de 62,1% Em R$ milhões Mg. de 61,6%

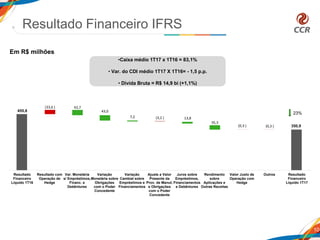

- 10. 10 23% •Caixa médio 1T17 x 1T16 = 83,1% • Var. do CDI médio 1T17 X 1T16= - 1,5 p.p. • Dívida Bruta = R$ 14,9 bi (+1,1%) Em R$ milhões Resultado Financeiro IFRS 455,8 350,9 (33,6 ) 42,7 43,0 7,2 (3,2 ) 13,8 35,3 (0,3 ) (0,3 ) Resultado Financeiro Líquido 1T16 Resultado com Operação de Hedge Var. Monetária s/ Empréstimos, Financ. e Debêntures Variação Monetária sobre Obrigações com o Poder Concedente Variação Cambial sobre Empréstimos e Financiamentos Ajuste a Valor Presente da Prov. de Manut. e Obrigações com o Poder Concedente Juros sobre Empréstimos, Financiamentos e Debêntures Rendimento sobre Aplicações e Outras Receitas Valor Justo de Operação com Hedge Outros Resultado Financeiro Líquido 1T17

- 11. 248 329 9,6 339 Lucro Líquido 1T16 Lucro Líquido 1T17 Novos Negócios Lucro Líquido 1T17 Mesma Base 11 Em R$ milhões Mesma base R$ 230,9 MM * Mesma base (+46,6%) * Valores na mesma base excluem os novos negócios, operação assistida ou não eram parte do portfólio durante pelo menos um dos períodos comparados: ViaRio, VLT e STP. Lucro Líquido

- 12. 1T17 1T16 Endividamento bruto hedgeado por indexador 12 Endividamento bruto por indexador • Dívida bruta total : R$ 14,9 bi (R$16,3 bi pró-forma) • Dív. Líquida / EBITDA: 1,8 x (1,8 x pró-forma) Sem hedge Com hedge 1T17 Endividamento em 31 de Março de 2017 Posição de endividamento e alavancagem * No 1T17 o EBITDA ajustado dos últimos 12 meses, inclui a venda da participação na STP. Excluindo-se esse efeito no EBITDA, de R$ 1.307,7 milhões, o indicador Dívida Líquida/EBITDA, em março de 2017, seria de 2,4 x (2,3 x pró-forma). * Com hedge CDI 45,7% IPCA 21,3% TJLP 21,9% USD 11,1% CDI 81,2% IPCA 3,5% TJLP 13,4% USD 1,9% CDI 70,2% IPCA 6,1% TJLP 21,9% USD 1,8%

- 13. Estrutura e Amortização da Dívida Amortizações 2017 - 2018 Cronograma de amortização sem hedge 12 Amortizações (R$ MM) 2017 2018 Rodoanel 951 275 CCR S.A 691 832 AutoBAn 459 1.576 BH Airport 372 0 NovaDutra 359 155 Barcas 207 0 ViaOeste 204 0 SPVias 169 249 CCR Espanha 97 0 CCR USA 80 10 Metrô Bahia 68 498 ViaLagos 7 65 Outras 10 250 TOTAL 3.672 3.909 1.759 2.713 1.767 264 360 411 101 83 125 2.576 1.102 360 163 20 96 400 735 1.150 539 302 2017 2018 2019 2020 A partir de 2021 CDI TJLP USD Outros 3.333 3.163 3.909 3.672 948

- 14. 14 Captações 1T17 Empresa Emissão Valor (R$ MM) Dívida Custo Médio Vencimento BH Airport jan-17 50,0 Des.BNDES TJLP + 2,40% jul-17 ViaQuatro fev-17 85,0 Debêntures CDI + 1,50% a.a. mai-17 BH Airport fev-17 25,0 Des.BNDES TJLP + 2,40% jul-17 VLT fev-17 15,0 Des.BNDES TJLP + 3,44% nov-35 MSVia mar-17 74,9 Des.BNDES TJLP + 2,00% mar-39 MSVia mar-17 9,5 Repasse / BNDES TJLP + 2,00% mar-39 MSVia mar-17 22,9 Finisa / BNDES TJLP + 2,00% mar-39 ViaRio mar-17 25,0 CCB CDI + 0,95% a.a. mar-18 Samm mar-17 55,0 NP 112,50% do CDI mar-18 Total 362,3 Empresa Emissão Valor (R$ MM) Dívida Custo Médio Vencimento CCR USA fev-17 3,0 USD Credit Facility Libor 3M + 2,05% a.a. fev-18 TAS fev-17 5,0 USD Credit Facility Libor 3M + 2,05% a.a. fev-18 Total 8,0 USD

- 15. 7.620 7.859 8.081 9.562 9.826 10.413 10.734 12.423 12.971 13.945 13.261 14.443 10.759 13.356 9.665 1,9 2,0 2,0 2,3 2,4 2,5 2,5 3,0 3,0 3,1 2,2 2,4 1,8 2,5 1,8 -4,5 -3,5 -2,5 -1,5 -0,5 0,5 1,5 2,5 3,5 5.000 7.000 9.000 11.000 13.000 15.000 17.000 19.000 1T14 2T14 3T14 4T14 1T15 2T15 3T15 4T15 1T16 2T16 3T16 4T16 1T17 4T16 1T17 Dívida Líquida (R$ MM) Dív. Líquida/EBITDA (x) 15 R$ MM Dados pró-forma IFRS 10 e 11 Endividamento Div. Líquida / EBITDA ajustado LTM * No 1T17 o EBITDA ajustado dos últimos 12 meses, inclui a venda da participação na STP. Excluindo-se esse efeito no EBITDA, de R$ 1.307,7 milhões, o indicador Dívida Líquida/EBITDA, em março de 2017, seria de 2,4 x (2,3 x pró-forma).

- 16. 16 1- Os investimentos realizados pela Companhia, que serão reembolsados pelos poderes concedentes como contraprestação pecuniária ou aporte, compõem o ativo financeiro. 2- Inclui CCR, MTH, CPC e Eliminações. 3- Contabilização do terreno nos municípios de Cajamar e Caieiras. Investimentos e Manutenção Realizados 1T17 NovaDutra 20,6 2,8 23,4 3,8 0,0 ViaLagos 1,0 0,1 1,1 0,0 0,0 RodoNorte (100%) 59,0 1,3 60,3 3,4 0,0 AutoBAn 27,9 3,9 31,8 17,5 0,0 ViaOeste 22,9 1,9 24,8 15,7 0,0 RodoAnel Oeste (100%) 10,7 0,6 11,3 0,0 0,0 Samm 0,0 0,9 0,9 0,0 0,0 SPVias 6,5 1,7 8,2 0,6 0,0 CAP 5,3 0,0 5,3 0,0 0,0 Barcas 0,0 0,0 0,0 0,0 0,0 Metrô Bahia 297,9 1,8 299,7 0,0 218,3 BH Airport 51,9 7,3 59,2 0,0 0,0 MSVia 108,7 1,5 110,2 0,0 0,0 TAS 0,1 2,9 3,0 0,0 0,0 Renovias (40%) 0,1 0,8 0,9 0,0 0,0 ViaQuatro (60%) 60,0 0,5 60,5 0,0 0,0 ViaRio (33,33%) 1,0 0,1 1,1 0,0 0,0 VLT (24,93%) (2,2) 0,0 (2,2) 0,0 6,1 Quito - Quiport (50%) 4,7 0,0 4,7 0,0 0,0 San José - Aeris (48,75%) 9,8 0,1 9,9 0,0 0,0 Outras2 2,3 2,9 5,2 0,0 0,0 Consolidado 688,2 62,1 750,3 41,0 224,4 SPCP3 0,0 31,0 31,0 0,0 0,0 Total Custo com Manutenção Ativo Financeiro1 Ativo Intangível Manutenção Realizada R$ MM Obras de Melhorias Equipamentos e Outros