Apresentação 3T15

- 12. 0 1.000 2.000 3.000 4.000 5.000 6.000 7.000 2014 2015 Δ 2014 2015 Δ Receita Operacional Bruta 1.936,3 2.759,5 42,5% 5.568,3 8.341,0 49,8% Deduções da Receita Operacional (541,8) (1.188,2) 119% (1.606,9) (3.380,0) 110% Receita Operacional Líquida 1.394,5 1.571,3 12,7% 3.961,4 4.961,0 25,2% Custos e Despesas Operacionais (1.328,9) (1.613,5) 21,4% (3.969,1) (5.029,8) 26,7% Custos com Energia Elétrica (1.012,0) (1.283,4) 26,8% (3.015,5) (4.013,2) 33,1% Despesas Operacionais (316,9) (330,2) 4,2% (953,6) (1.016,6) 6,6% Resultado das Atividades 65,6 (42,2) -164% (7,7) (68,8) 794,7% EBITDA 107,0 2,0 -98% 115,9 61,4 -47% Margem EBITDA IFRS, ex-Receita de Construção (%) 8,2% 0,1% 3,1% 1,3% Resultado Financeiro (31,8) (40,7) 28% 2,7 51,2 1825% LAIR 33,8 (82,9) -345,3% (5,0) (17,6) 249% IR/CSLL (13,4) 15,5 (43,5) 7,2 Lucro/Prejuízo Líquido 20,4 (67,4) -430,4% (48,6) (10,4) 79% Margem Líquida IFRS, ex-Receita de Construção (%) 1,6% -4,6% -1,3% -0,2% R$ Milhões 3º Trimestre Acumulado 9 Meses 2014 2015 Δ 9M14 9M15 Δ EBITDA Ajustado 112,4 (35,6) -131,7% 307,9 16,4 -94,7% Margem EBITDA Ajustada, exclui Receita de Construção (%) 8,6% -2,4% 8,2% 0,4% Lucro/Prejuízo Líquido Ajustado 36,2 (92,2) -354,4% 139,1 (40,1) -128,9% Margem Líquida Ajustada, exclui Receita de Construção (%) 2,8% -6,3% 3,7% -0,9% * IFRS +Ativos e Passivos Regulatórios - Itens Não-Recorrentes. R$ Milhões 3º Trimestre Acumulado 9 Meses

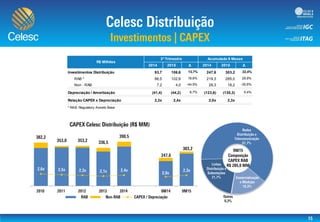

- 15. 0,0x 2,0x 4,0x 6,0x 8,0x 10,0x 0,0 50,0 100,0 150,0 200,0 250,0 300,0 350,0 400,0 2014 2015 Δ 2014 2015 Δ Investimentos Distribuição 93,7 106,6 13,7% 247,6 303,2 22,4% RAB * 86,5 102,6 18,6% 219,3 285,0 29,9% Non - RAB 7,2 4,0 -44,9% 28,3 18,2 -35,6% Depreciação / Amortização (41,4) (44,2) 6,7% (123,6) (130,3) 5,4% Relação CAPEX x Depreciação 2,3x 2,4x 2,0x 2,3x * RAB: Regulatory Assets Base R$ Milhões 3º Trimestre Acumulado 9 Meses

- 16. Moeda Nacional Empréstimos Bancários 116% a 121,5% CDI 375,9 431,5 14,8% Empréstimos Bancários 7,55% 10,0 Eletrobrás 5,00% 135,9 101,1 74,41% Debêntures CDI + 1,30% 302,9 315,4 4,1% Debêntures CDI +2,50% 294,3 Finame 2,5% a 8,7% 34,7 33,9 -2,4% Mútuo Celesc D/G Selic - 117,5 859,4 1.293,7 50,5% em 30 de Setembro de 2015 Δ Total R$ Milhões Tx. Anual de Juros em 31 de Dezembro de 2014 Dívida de Curto Prazo 326,7 509,1 55,8% Dívida Longo Prazo 532,6 784,6 47,3% Dívida Financeira Total 859,4 1.293,7 50,5% ( - ) Caixa e Equivalentes de Caixa 287,7 755,0 162,4% Dívida Financeira Líquida 571,6 538,6 -5,8% Dívida Fin. Líquida / EBITDA 12M 0,7x 0,7x Dívida Fin. Líquida / EBITDA Ajust. 12M 1,4x 6,7x Dívida Fin. Total / Patrimônio Líquido 0,5x 0,8x Dívida Fin. Líquida / Patrimônio Líquido 0,3x 0,3x ΔR$ Milhões em 31 de Dezembro de 2014 em 30 de Setembro de 2015 Dívida Financeira 2T15 47,5 519,2 414,9 185,4 115,0 6,9 3,9 5,1 Jul-Dez/2015 2016 2017 2018 2019 2020 2021 2022 a 2025 Empréstimos e Financiamentos (R$ MM) Cronograma de Vencimentos Data Base 30/09/2015

- 19. 2014 2015 Δ 2014 2015 Δ Receita Operacional Bruta 34,1 26,4 -22,5% 140,8 107,2 -23,9% Deduções da Receita Operacional (2,5) (2,0) -20,3% (10,2) (8,3) -18,9% Receita Operacional Líquida 31,6 24,4 -22,7% 130,6 98,8 -24,3% Custos e Despesas Operacionais (10,7) (17,4) 64% (31,9) (55,3) 73,4% Custos com Energia Elétrica (0,6) (4,1) 531% (1,7) (8,7) 412% Despesas Operacionais (10,0) (13,4) 33,4% (30,2) (46,6) 54,4% Resultado de Equivalência Patrimonial 1,5 (0,5) -130% (0,7) (0,9) 29,1% Resultado das Atividades 22,5 6,5 -71,0% 98,1 42,7 -56,4% EBITDA 35,4 17,7 -49,9% 136,9 85,1 -37,9% Margem EBITDA (%) 112% 72,7% 105% 86,1% Resultado Financeiro 1,2 4,7 308,9% 7,0 12,8 84,4% LAIR 23,6 11,2 -52,4% 105,0 55,6 -47,1% IR/CSLL (8,1) 2,2 (34,4) (11,2) Lucro/ Prejuízo Líquido 15,5 13,4 -13,5% 70,6 44,3 -37,2% Margem Líquida (%) 49,1% 55,0% 54,0% 44,8% R$ Milhões 3º Trimestre Acumulado 9 Meses 2014 2015 Δ 2014 2015 Δ EBITDA Ajustado (IFRS - Não-Recorrentes) 28,4 15,9 -44,0% 115,8 75,9 -34,5% Margem EBITDA Ajustada (%) 89,9% 65,1% 88,7% 76,8% Lucro/Prejuízo Líquido Ajustado (IFRS - Não-Recorrentes) 10,9 12,2 12,3% 56,6 38,3 -32,4% Margem Líquida Ajustada (%) 34,4% 50,0% 43,4% 38,7% R$ Milhões 3º Trimestre Acumulado 9 Meses

- 20. 2014 2015 Δ 2014 2015 Δ Fornecimento e Suprimento de Energia Elétrica 125,0 168,0 34,4% 441,5 429,1 -2,8% Industrial 54,7 69,2 26,5% 161,0 211,0 31,0% Comercial, Serviços e Outros 21,4 - 66,8 - Suprimento de Energia 28,2 26,7 -5,4% 83,1 59,3 -28,7% Energia de Curto Prazo (CCEE) 20,7 72,1 247,8% 130,6 158,9 21,7% Preço Médio de Venda SEM CCEE (R$/MWh) 168,61 200,29 18,8% 179,29 246,78 37,6% Preço Médio de Venda COM CCEE (R$/MWh) 252,79 201,60 -20,2% 310,05 272,04 -12,3% QUANTIDADE ENERGIA FATURADA (GWh) 3º Trimestre Acumulado 9 Meses

- 23.

- 24. 2011 2012 2013 2014 3T14 3T15 9M14 9M15 Volume de Gás Vendido (MM m3) CAGR -0,3% -1,7% 84,3% 13,2% 1,1% 0,2% 1,2% Volume de Gás por Segmento * Margem de Contribuição: resultado bruto das vendas de gás . É calculada através da subtração dos custos do gás da receita líquida. Não inclui os custos operacionais da empresa. 17,7 0,0 1,1 (0,5) 0,3 18,7 Margem de Contribuição* R$ MM Industrial Automotivo (GNV) Comercial Gás Comprimido (GNC) Residencial Mg Contribuição Total

- 25. 489 588 670 710 182 169 537 515 2011 2012 2013 2014 3T14 3T15 9M14 9M15 Receita Operacional Líquida SCGÁS (R$ MM) EXCLUI RECEITA DE CONSTRUÇÃO +6,0% 16,9% 10,0% 10,2% 10,1% 12,4% -6,4% 14,8% 3,5% -150,0% -130,0% -110,0% -90,0% -70,0% -50,0% -30,0% -10,0% 10,0% 30,0% (20,0) - 20,0 40,0 60,0 80,0 100,0 2011 2012 2013 2014 3T14 3T15 9M14 9M15 EBITDA (R$ MM) e Margem EBITDA (%) +5,9% -148% -77,7% -150,0% -130,0% -110,0% -90,0% -70,0% -50,0% -30,0% -10,0% 10,0% 30,0% (20,00) (10,00) - 10,00 20,00 30,00 40,00 50,00 29,1 40,8 7,0 6,1 21,0 21,8 2013 2014 3T14 3T15 9M14 9M15 CAPEX SCGÁS (R$ MM) Rede de Distribuição Outros +3,6%-12,3%+40%

- 28. 28

- 29. 98,5% 1,5% Participação Receita Bruta Consolidada Controladora | Resultado das Participações Societárias 2014 2015 Δ 2014 2015 Δ Celesc Distribuição (100%) 20,4 (67,4) -430,4% (48,6) (10,4) -79% Celesc Geração (100%) 15,5 13,4 -13,5% 70,6 44,3 -37,2% SCGÁS (17%) 1,9 (1,8) -196,2% 7,1 (0,1) -101,1% ECTE (30,9%) 4,4 2,7 -38,7% 12,5 9,4 -24,5% DFESA (23%) 2,4 1,5 -38,0% 7,1 5,7 -19,3% Resultado da Equivalência Patrimonial 44,7 (51,6) -215,5% 48,6 49,0 1% R$ Milhões 3º Trimestre Acumulado 9 Meses Participação EBITDA IFRS 9M15 R$139,9 MM Participação EBITDA IFRS 9M15 R$139,9 MM

- 30. 2014 2015 Δ 2014 2015 Δ Receita Operacional Bruta 1.969,9 2.785,4 41,4% 5.707,7 8.446,5 48,0% Deduções da Receita Operacional (544,3) (1.190,2) 119% (1.617,1) (3.388,3) 110% Receita Operacional Líquida 1.425,5 1.595,2 11,9% 4.090,5 5.058,1 23,7% Custos e Despesas Operacionais (1.346,4) (1.636,8) 21,6% (4.020,2) (5.105,1) 27,0% Resultado de Equivalência Patrimonial 10,3 1,9 -81,7% 26,0 14,2 -45,1% Resultado das Atividades 89,5 (39,8) -144% 96,3 (32,7) -134,0% EBITDA 143,8 15,6 -89,1% 258,8 139,9 -46,0% Margem EBITDA IFRS, ex-Receita de Construção (%) 10,7% 1,0% 6,7% 2,9% Resultado Financeiro (30,4) (35,2) -16% 11,0 65,9 498% LAIR 59,0 (74,9) -226,9% 107,3 33,1 -69% IR/CSLL (21,5) 17,7 182,3% (78,0) (4,1) 95% Lucro/ Prejuízo Líquido 37,5 (57,2) -252,5% 29,4 29,1 -1% Margem Líquida IFRS, ex-Receita de Construção (%) 2,8% -3,8% 0,8% 0,6% R$ Milhões 3º Trimestre Acumulado 9 Meses 0 1.000 2.000 3.000 4.000 5.000 6.000 7.000 Consolidado | Resultado Ajustado* 2014 2015 Δ 2014 2015 Δ EBITDA Ajustado* 142,2 (23,8) -116,7% 429,7 85,6 -80,1% M argem EBITDA Ajustada, ex-Receita de Construção (%) 10,6% -1,6% 11,1% 1,8% Lucro/Prejuízo Líquido Ajustado* 48,7 (83,3) -270,8% 203,0 (6,7) -103,3% M argem Líquida Ajustada, ex-Receita de Construção (%) 3,6% -5,6% 5,2% -0,1% * IFRS +Ativos e Passivos Regulatórios - Itens Não-Recorrentes. R$ Milhões 3º Trimestre Acumulado 9 Meses Consolidado | Equivalência Patrimonial 2014 2015 Δ SCGÁS (17%) 7,1 (0,1) -101,1% ECTE (30,9%) 12,5 9,4 -24,5% DFESA (23%) 7,1 5,7 -19,3% SPEs - Celesc Geração (0,7) (0,9) -29,1% Resultado da Equivalência Patrimonial 26,0 14,2 -45,3% R$ Milhões Acumulado 9 Meses

- 31. pay-out 30% 47,5 90,4 70,2 77,9 82,5 49,2 0,2 8,9 0,7 9,8 7,5 146,2 0,0 20,0 40,0 60,0 80,0 100,0 120,0 140,0 0 10000 20000 30000 40000 50000 60000 70000 dez-11 jan-12 fev-12 mar-12 abr-12 mai-12 jun-12 jul-12 ago-12 set-12 out-12 nov-12 dez-12 jan-13 fev-13 mar-13 abr-13 mai-13 jun-13 jul-13 ago-13 set-13 out-13 nov-13 dez-13 jan-14 fev-14 mar-14 abr-14 mai-14 jun-14 jul-14 ago-14 set-14 out-14 nov-14 dez-14 jan-15 fev-15 mar-15 abr-15 mai-15 jun-15 jul-15 ago-15 set-15 out-15 nov-15 Volume $ CLSC4 IBOV IEE

- 33. 33