前回目標を立ててから10カ月が経ちました。

今回は今後のマネーフロー表を作って、FIRE計画の実現性を考えてみます。

キャッシュフロー表とは

キャッシュフロー表とは、家計の収支推移表のことです。

将来のライフイベントを予想しながら、年単位の家計の収支状況がどう変化するか表にまとめたものです。

将来の家計や貯蓄がどうなるか把握することができます。

アーリーリタイアを考える人は、遠い将来まで予測しないといけないので、キャッシュフロー表を作ることは、リタイア時期を考える上で重要です。

我が家のキャッシュフロー表の条件

収入

アーリーリタイアまで、夫婦合わせて手取り550万円の収入とします。

妻50歳(夫47歳)になったときリタイアし、それぞれ国民年金を60歳まで満額納付します。

年金受給は70歳から繰り下げ受給します。

年金受給開始後は妻は年間134万円、夫は年間120万円で、年間255万円の収入とします。

ちなみに65歳受給、70歳、75歳の繰り下げ受給するといくらになるのか、年金ネットから算出したのが下記です。

| 65歳 01ヶ月 ~ | 70歳 01ヶ月 ~ | 75歳 01ヶ月 ~ | |

|---|---|---|---|

| 妻 | 994,956 | 1,343,454 | 1,692,954 |

| 夫 | 940,472 | 1,209,698 | 1,546,299 |

| 合計 | 1,935,428 | 2,553,152 | 3,239,253 |

上記表のように、75歳受給にすると年間70万円も変わるので75歳受給も考えてみましたが、取手市のサイトで損益分岐点を見て考え直しました。

年金受給開始年齢「65歳」と「70歳」の損益分岐点は「81歳」

年金受給開始年齢「65歳」と「75歳」の損益分岐点は「86歳」

年金受給開始年齢「70歳」と「75歳」の損益分岐点は「91歳」

果たして私は91歳まで生きられるでしょうか…?

令和2年の平均寿命は、女性88歳、男性82歳だそうです。

寿命を考えるとむしろ65歳受給でもよくないか?特に男・・・

支出

支出は人生を終えるまで(ひとりになったとしても)、年間220万円で計算しています。

歳をとれば一般的に支出が減るとは思うのですが、病気など不確定要素を考えると、一律220万円で多めに考えておいたほうがいいかと思います。

決して面倒で諦めたわけではないのだ!

絶対面倒だったからだろ

キャッシュフロー表をグラフ化

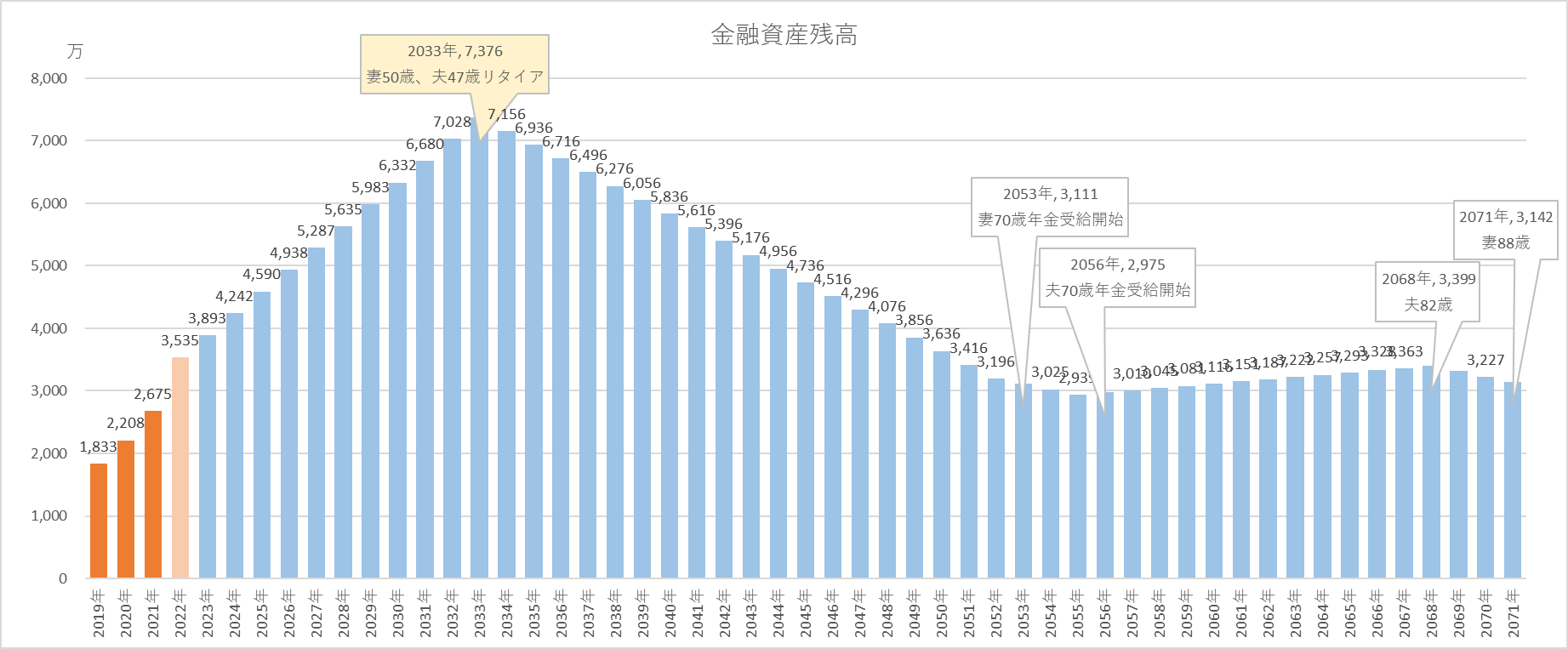

キャッシュフロー表の資産残高をグラフにしたのが上のグラフです。

平均寿命まで生きると仮定し、妻は88歳、夫は82歳としました。

資産形成期

2019年~2021年の数値は実際の数値で、2022年は7月時点での資産です。

2023年からは、収入は550万円、年間支出を220万円で固定しています。

年間大体330万円の資産が増えていきます。

(※グラフの数値に誤差があるのは気にしないでください…)

リタイアする頃(妻50歳、夫47歳)には、7400万円の資産が形成できる予定です。

ちなみに投資の利回りは考えず、貯蓄率だけで考えています。

実際は投資の利回りでもっと増えるよね?

楽観的かもしれませんが8000万円はいきたい・・・

アーリーリタイア期

50歳でアーリーリタイアしてから70歳までの20年間を、投資信託などを切り崩して生活していきます。

妻が70歳で年金受給開始までは、収入はありません。

年間220万円の支出なので、70歳までに4400万円かかります。

(220万円×20年=4400万円)

資産が減り続ける20年・・・耐えられるかな?

年金受給開始

妻が70歳になると、妻は年間134万円の年金を受給開始します。

その3年後、夫が70歳になれば、夫は年間120万円の年金を受給開始します。

夫婦足して合計年間255万円となります。

支出は220万で計算しているので、年間32万円の黒字になりますね。

夫の年金受給が開始になると、資産は右肩上がりに変化します。

年金受給開始すれば勝ち確定!

おひとり様期

夫が82歳で亡くなると、夫の年金収入が無くなります。

妻の年金は年間134万円で、支出が220万円のままとすると、年間86万円の赤字です。

しかし夫死亡時に3400万円の金融資産が残っていますので、赤字を十分に補うことができます。

妻が88歳で亡くなるとすると、その頃の資産は3142万円が残ることになります。

もちろん夫が長生きしても、一人分年金が増えますから資産は増加し続けます。

二人とも健康で長生きしたいね

まとめ|年金を含めて考えるとDINKsは長生きリスクより短命リスク

長生きリスクを考えていましたが、DINKsにとってはどちらかが短命のほうがリスクがあることが分かります。

DINKsは、生活費を抑えて貯蓄率を最大化できるのがメリットですが、年金受給などを考えると、どちらか一方が亡くなってしまうと片方の年金受給が絶えてしまいます。

二人が一人になったからといって、支出が半分になるわけではありません。

年金受給前に亡くなる可能性もあるわけですし、いつまで生きることができるのか?というのが不確定要素で最もリスクが高いです。

二人とも平均寿命まで生きれば、年金時期まで資産を持たせることができれば、勝ち確定です。

今回キャッシュフロー表を作成して改めて感じたのが、健康第一だということ。

長生きして年金取り戻したいですし(笑)

健康寿命長く生きたいですね。

二人とも働いているからこそ、半分を投資に回せるんだよなぁ

一人だと月5万円くらいが限界かも

家計のお金じゃない小遣いも命綱として大事かもね・・・