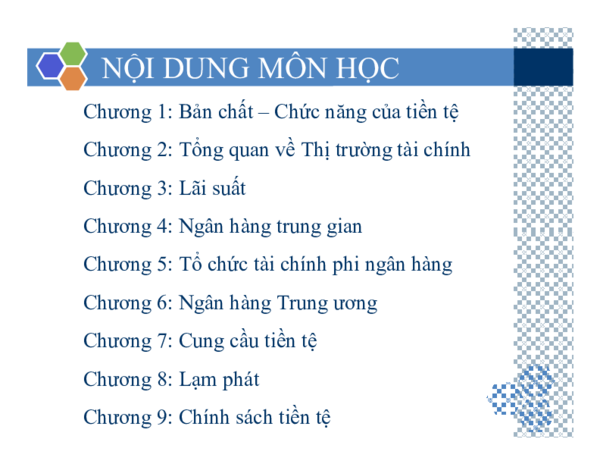

NỘI DUNG MÔN HỌC

Chương 1: Bản chất – Chức năng của tiền tệ

Chương 2: Tổng quan về Thị trường tài chính

Chương 3: Lãi suất

Chương 4: Ngân hàng trung gian

Chương 5: Tổ chức tài chính phi ngân hàng

Chương 6: Ngân hàng Trung ương

Chương 7: Cung cầu tiền tệ

Chương 8: Lạm phát

Chương 9: Chính sách tiền tệ

�CHƯƠNG 1

BẢN CHẤT CHỨC NĂNG TIỀN TỆ

Bộ môn Tiền tệ

Khoa Ngân hàng

�NỘI DUNG

� Bản chất của tiền tệ

� Chức năng của tiền tệ

� Vai trò của tiền tệ

�SỰ RA ðỜI CỦA TIỀN TỆ

� Trao ñổi hàng hóa qua 2 giai ñoạn:

• Trao ñổi trực tiếp: H – H

�Yêu cầu: phải có sự trùng hợp kép về nhu cầu

giữa các bên tham gia trao ñổi

• Trao ñổi gián tiếp: H – T – H

�Tiền xuất hiện

�BẢN CHẤT CỦA TIỀN TỆ

� Theo K.Mark “Tiền là một loại hàng hóa ñặc biệt, ñộc

quyền giữ vai trò vật ngang giá chung ñể biểu hiện ño

lường giá trị hàng hóa khác và là môi giới trung gian

trong quá trình trao ñổi”

� Theo KTH hiện ñại: “Tiền là phương tiện trao ñổi ñược

xã hội chấp nhận và ñược pháp luật bảo vệ”

�CÁC HÌNH THÁI TIỀN TỆ

Tiền

hàng hóa

Tiền giấy

Tiền

kim loại

Tiền

qua ngân hàng

�TIỀN HÀNG HÓA

� Các hàng hóa ñược sử dụng làm trung gian trao ñổi: gạo,

cừu, muối, vỏ sò, gỗ, lụa…

� Hạn chế của tiền hàng hóa:

• Khó vận chuyển

• Khó dự trữ, bảo quản hay bảo toàn giá trị

• Khó chia nhỏ hay gộp lại

• Chỉ ñược chấp nhận trong từng khu vực, từng ñịa phương

�TIỀN KIM LOẠI (TIỀN VÀNG)

• ðược chấp nhận rộng rãi

Ưu

ñiểm

• Bền vững

• Dễ chi nhỏ và hợp nhất

• Giá trị ổn ñịnh, ít biến ñổi

• Bất tiện khi di chuyển khối lượng lớn

Hạn

chế

• Khó thực hiện các GD nhỏ

• Khả năng khai thác có hạn, không ñủ

ñáp ứng nhu cầu NKT

�TIỀN GIẤY

� Ưu ñiểm:

• Nhẹ, dễ dàng cất trữ và vận chuyển

• Có nhiều mệnh giá, thuận tiện trong trao ñổi

• Chi phí phát hành thấp

� Hạn chế:

• Lưu thông tiền giấy dễ rơi vào tình trang bất ổn ñịnh

• Không bền, dễ rách

• Chi phí lưu thông tương ñối lớn

�TIỀN QUA NGÂN HÀNG

� Là số dư trên tài khoản tiền gửi của khách hàng tại NHTG

� Ưu ñiểm:

• Tiết kiệm CFGD.

• Tốc ñộ thanh toán cao, an toàn và ñơn giản → tăng hiệu

quả kinh tế.

• Thuận tiện cho việc thanh toán các giao dịch có giá trị lớn.

� Hạn chế:

• CF về thời gian, xử lý chứng từ

• CF hiện ñại hóa ngân hàng.

�TÍNH CHẤT CỦA TIỀN TỆ

� ðược chấp nhận rộng rãi trong lưu thông

� Dễ nhận biết

� Có thể chia nhỏ ñược

� Lâu bền

� Dễ vận chuyển

� Khan hiếm

� ðồng nhất

�CHỨC NĂNG CỦA TIỀN TỆ

Phương tiện trao ñổi

(Medium of exchange)

Thước ño giá trị

(Unit of account)

Tích lũy giá trị

(Store of value)

�PHƯƠNG TIỆN TRAO ðỔI

� Tiền ñược sử dụng làm phương tiện mua hàng

hóa dịch vụ hoặc thanh toán các khoản nợ

� Tác dụng:

• Khắc phục ñược hạn chế của trao ñổi trực tiếp:

“sự trùng hợp ý muốn” → giảm CFGD

• Tăng hiệu quả kinh tế thông qua thúc ñẩy CMH

và phân công LðXH

�THƯỚC ðO GIÁ TRỊ

� Tiền ñược sử dụng ñể ño lường, biểu hiện giá trị

hàng hóa, dịch vụ.

� Tác dụng:

• Tạo sự thuận tiện, dễ dàng khi so sánh giá trị các

hàng hóa với nhau

• Tiết kiệm CFGD nhờ việc giảm số lần hình

thành giá trung gian.

�TÍCH LŨY GIÁ TRỊ

� Tích lũy sức mua cho nhu cầu chi dùng trong

tương lai.

� Tác dụng:

• Khắc phục hạn chế của tích lũy bằng hiện

vật: dễ hư hỏng, khó che giấu…

• Tạo phương tiện tích lũy an toàn với tính

lỏng cao.

�VAI TRÒ CỦA TIỀN TỆ

� ðối với kinh tế vi mô

� ðối với kinh tế vĩ mô

�YÊU CẦU

� Phân biệt tiền (Money) với:

• ðồng tiền (Currency)

• Thu nhập (Income)

• Tài sản (Weath)

www.themegallery.com

�YÊU CẦU

� Tìm hiểu tình trạng ñô la hóa trên thế

giới và ở Việt Nam

www.themegallery.com

�CHƯƠNG 2

TỔNG QUAN VỀ

THỊ TRƯỜNG TÀI CHÍNH

Bộ môn Tiền tệ

Khoa Ngân hàng

�NỘI DUNG

� Chức năng và vai trò TTTC

� Phân loại TTTC

� Công cụ TTTC

�KHÁI NIỆM TTTC

� Thị trường tài chính là nơi mua bán các công

cụ tài chính, nhờ ñó mà vốn ñược chuyển giao

một cách trực tiếp hoặc gián tiếp từ các chủ thể

dư thừa vốn ñến các chủ thể có nhu cầu về vốn.

�ðẶC ðIỂM TTTC

� Hàng hóa: công cụ tài chính

� Giá cả: ñược quyết ñịnh bởi quan hệ cung cầu

� Chủ thể tham gia:

• Người tiết kiệm

• Nhà ñầu tư

• Người môi giới, người KDCK, chuyên gia môi giới,

người ñầu cơ, và kinh doanh chênh lệch giá

�CHỨC NĂNG TTTC

Chức năng dẫn vốn

Chức năng tiết kiệm

Chức năng thanh khoản

�VAI TRÒ TTTC

� Góp phần nâng cao năng suất, hiệu quả của NKT

� Tạo môi trường thuận lợi ñể dung hòa các lợi ích

kinh tế của các chủ thể kinh tế trên thị trường

� Kích thích tính hiệu quả

� Tạo ñiều kiện thuận lợi cho các giao dịch TC

�PHÂN LOẠI TTTC

Theo phương thức tổ chức thị trường

Thị trường sơ cấp

Thị trường thứ cấp

Theo phương thức luân chuyển vốn

Thị trường trực tiếp

Thị trường gián tiếp

Theo thời hạn của công cụ tài chính

Thị trường tiền tệ

Thị trường vốn

�THEO PHƯƠNG THỨC

TỔ CHỨC THỊ TRƯỜNG

Thị trường sơ cấp

(Primary Market)

� Là nơi phát hành các công cụ TC

� Chức năng: tăng vốn cho các chủ thể phát hành

(DN, CP), tạo hàng hóa mới cho thị trường

� Giá: ấn ñịnh hoặc ñấu giá

� Thời gian hoạt ñộng: không liên tục, theo ñợt

Thị trường thứ cấp

(Secondary Market)

� Là nơi mua bán lại các công cụ TC ñã ñược phát

hành trên TT sơ cấp.

� Chức năng: luân chuyển vốn, tăng tính lỏng của

CCTC

� Giá: theo cung cầu

� Thời gian hoạt ñộng: giao dịch nhiều và liên tục.

�THEO PHƯƠNG THỨC

LUÂN CHUYỂN VỐN

� Thị trường trực tiếp (Direct Channel):

Vốn ñược chuyển giao trực tiếp từ người tiết kiệm

ñến ñầu tư (có thể thông qua người môi giới thuần túy)

� Thị trường gián tiếp (Indirect Channel):

Vốn ñược chuyển từ người tiết kiệm sang người

ñầu tư thông qua vai trò của các TGTC: NHTM, Công ty

tài chính, công ty bảo hiểm…

�Tài chính gián tiếp

Trung

gian tài

chính

Người cho vay

1. Hộ gia ñình

2. DN

3. Chính phủ

4. Chủ thể nước

ngoài

Thị

trường

tài chính

Tài chính trực tiếp

Người ñi vay

1. DN

2. Chính phủ

3. Hộ gia ñình

4. Chủ thể nước

ngoài

�THỊ TRƯỜNG TRỰC TIẾP

� ðặc ñiểm:

• Người tiết kiệm hưởng toàn bộ lợi nhuận cũng

như chịu toàn bộ rủi ro từ các công cụ tài chính

• Người môi giới chỉ hưởng hoa hồng phí.

� Hạn chế:

• Chi phí từ việc thu thập, phân tích thông tin cao

hơn → Rủi ro cao

• Tính lỏng của các công cụ bị hạn chế.

�THỊ TRƯỜNG GIÁN TIẾP

� ðặc ñiểm:

• Có sự tham gia của các trung gian tài chính

• Lợi nhuận và rủi ro ñược chia cho cả 2 bên là người

tiết kiệm và trung gian tài chính.

• Chi phí cũng như rủi ro thấp hơn

�CHỨC NĂNG TRUNG GIAN

TÀI CHÍNH

• Chức năng môi giới

• Chức năng biến ñổi tài sản:

� Về tính lỏng

� Về mức ñộ rủi ro

� Về khối lượng

� Về thời hạn

�THEO THỜI HẠN

LUÂN CHUYỂN VỐN

Thị

trường

tiền

tệ

Thị

trường

vốn

� Là nơi mua bán ngắn hạn các công cụ tài chính

� Hàng hóa có tính thanh khoản cao, rủi ro thấp ->

lợi nhuận thấp.

� Tài trợ cho nhu cầu vốn lưu ñộng của DN và CP,

phục vụ quá trình tái sản xuất giản ñơn

� Phân loại: TTTT liên NH và TTTT mở rộng

� Là nơi mua bán các công cụ tài chính TDH

� Rủi ro cao hơn, tính thanh khoản thấp hơn -> Lợi

nhuận cao hơn.

� Thỏa mãn nhu cầu ñầu tư vốn TDH cho DN và CP

ñể phục vụ cho quá trình tái sản xuất mở rộng.

� Phân loại: TT tín dụng TDH và TTCK

�CÔNG CỤ TÀI CHÍNH

� Chủ thể phát hành?

� Thời hạn?

� Mức rủi ro?

� Tính lỏng?

� Phương thức phát hành?

� Các ñặc trưng khác?

�CÔNG CỤ NGẮN HẠN

� Tín phiếu Kho bạc (Treasury Bill)

� Tín phiếu Ngân hàng Nhà nước (Centre Bank Bill)

� Thương phiếu (Commercial Paper)

� Chấp phiếu Ngân hàng (Banker’s Acceptance)

� Chứng chỉ tiền gửi (Certificate of Deposit)

� Hợp ñồng mua lại (Repo)

� Tiền trung ương (Money Base)

� ðô la Châu âu (Eurodollars)

�CÔNG CỤ TRUNG DÀI HẠN

� Cổ phiếu (Stocks)

� Trái phiếu (Bonds)

� Chứng chỉ quỹ

� Chứng khoán phái sinh

� Các khoản cho vay trung dài hạn

�YÊU CẦU

� Tìm hiểu các công cụ tài chính ngắn hạn ở

Việt Nam

� Mối quan hệ giữa thị trường tiền tệ và thị

trường vốn

�CHƯƠNG 3 – LÃI SUẤT

Bộ môn Tiền tệ

Khoa Ngân hàng

�NỘI DUNG

� Khái niệm

� Phân loại

� Các nhân tố ảnh hưởng ñến lãi suất

� Cấu trúc rủi ro và cấu trúc kỳ hạn của lãi suất

� Vai trò của lãi suất

� Cơ chế ñiều hành lãi suất của NHNN Việt Nam

�KHÁI NIỆM LÃI SUẤT

• Lãi suất là giá cả của quyền sử

dụng vốn vay trong một khoảng

thời gian nhất ñịnh mà người sử

dụng phải trả cho người sở hữu.

•

Về mặt ñịnh lượng, lãi suất là tỷ lệ phần trăm của phần

tăng thêm này so với phần vốn vay ban ñầu.

�PHÂN LOẠI LÃI SUẤT

�

Căn cứ vào thời hạn tín dụng

�

Căn cứ vào tính chất ổn ñịnh của lãi suất

�

Căn cứ vào giá trị thực của lãi suất

�

Căn cứ vào phương pháp ño lường lãi suất

�

Căn cứ vào chủ thể tham gia quan hệ tín dụng

�CĂN CỨ VÀO THỜI HẠN TÍN DỤNG

Gồm 3 loại:

� Lãi suất ngắn hạn: < 1 năm

� Lãi suất trung hạn: từ 1 – 5 năm

� Lãi suất dài hạn: > 5 năm

�CĂN CỨ VÀO TÍNH CHẤT ỔN ðỊNH CỦA LS

• Là LS ñược áp dụng cố ñịnh

LS cố ñịnh trong suốt thời gian vay

• Là LS có thể thay ñổi trong

thời hạn cho vay

LS thả nổi

�CĂN CỨ VÀO GIÁ TRỊ THỰC

CỦA LS

� Lãi suất danh nghĩa: là lãi suất tính theo giá trị danh

nghĩa của tiền tệ vào thời ñiểm nghiên cứu

� Lãi suất thực tế: là lãi suất ñã ñược ñiều chỉnh cho

ñúng với những thay ñổi về lạm phát

ðẳng thức Fisher:

Lãi suất thực = Lãi suất danh nghĩa - Tỷ lệ lạm phát

�CĂN CỨ VÀO PHƯƠNG PHÁP ðO LƯỜNG

� Lãi suất ñơn

� Lãi suất kép

=>

Lãi suất hiệu quả

Lãi suất hoàn vốn

�LÃI SUẤT ðƠN

� Là LS tính 1 lần trên số vốn gốc cho suốt kỳ hạn vay.

� Công thức lãi ñơn:

I = Co x i x n

�LÃI SUẤT KÉP

� Là lãi suất có tính ñến giá trị ñầu tư lại của lợi tức

thu ñược trong thời gian sử dụng tiền vay.

� Thu nhập nhận ñược trong tương lai:

�LÃI SUẤT HIỆU QUẢ

� Tương tự như lãi suất kép nhưng tính trong 1 năm.

� Công thức:

ihq = Lãi suất hiệu quả

i = Lãi suất ñơn

n = Số kỳ trả lãi trong 1 năm

�LÃI SUẤT HOÀN VỐN

� Lãi suất hoàn vốn (Yield to maturity) là lãi suất làm

cân bằng giá trị hiện tại của tất cả các khoản thu

nhập nhận ñược trong tương lai từ một khoản ñầu tư

với giá trị hôm nay của khoản ñầu tư ñó.

� Giá trị hiện tại:

�LÃI SUẤT HOÀN VỐN

4 hình thức cho vay chủ yếu:

�

Vay ñơn

� Vay hoàn trả cố ñịnh

� Trái phiếu Coupon

� Trái phiếu chiết khấu

�VAY ðƠN

� ðặc ñiểm:

• Vốn và lãi ñược trả 1 lần khi ñáo hạn.

• Lãi không nhập gốc

� Công thức tổng quát:

�VAY HOÀN TRẢ CỐ ðỊNH

� ðặc ñiểm: Số tiền vay phải trả ñược tính ñều cho mỗi

kỳ trả nợ trong suốt thời hạn vay.

� Công thức tổng quát:

�TRÁI PHIẾU COUPON

� ðặc ñiểm:

• Lãi trả ñịnh kỳ

• ðến hạn hoàn trả mệnh giá

� Công thức tổng quát:

�TRÁI PHIẾU CHIẾT KHẤU

� ðặc ñiểm:

• Giá mua thấp hơn mệnh giá

• Không có lãi Coupon, ñến hạn hoàn trả mệnh giá.

� Công thức tổng quát: (thời hạn 1 năm)

�NHẬN XÉT

� Lãi suất hoàn vốn là thước ño mức sinh lời chính xác

nhất trên thị trường tín dụng => so sánh mức sinh lời

của các công cụ nợ khác nhau.

� Giá của công cụ nợ với lãi suất hoàn vốn có tương

quan nghịch với nhau.

�CĂN CỨ CHỦ THỂ THAM GIA QHTD

� LS tín dụng thương mại

� LS tín dụng Nhà nước

� LS tín dụng DN

� LS tín dụng ngân hàng

�LÃI SUẤT TÍN DỤNG NGÂN HÀNG

NHTW

LS cơ bản

LSTCK

LS TG

LSCV qua ñêm

LS TCV

LS CC-TC

LS liên NH

NHTG

LS TG

Người gửi tiền

LS CV

LS CK

LS CC - TC

Người vay tiền

NHTG

�QUAN HỆ NHTG – KHÁCH HÀNG

� Lãi suất tiền gửi:

• Áp dụng cho các khoản tiền khách hàng gửi vào

ngân hàng.

• ða dạng, phụ thuộc vào thời hạn, quy mô, ñối

tượng

�QUAN HỆ NHTG – KHÁCH HÀNG

� Lãi suất cho vay

LSCV = LSHð + CF + Mức bù RR + LN dự kiến

• Lãi suất chiết khấu:

Tiền lãi CK = F x LSCK x Thời hạn còn lại

• Lãi suất cầm cố, thế chấp:

Tiền lãi = Số tiền vay x Lãi suất x Thời hạn cho vay

�QUAN HỆ NHTG - NHTG

� Lãi suất liên ngân hàng:

là lãi suất mà các ngân

hàng áp dụng khi cho

nhau vay trên thị trường

liên ngân hàng.

�QUAN HỆ NHTW - NHTG

� Lãi suất tiền gửi

� Lãi suất cho vay

• LS tái chiết khấu

• LS cầm cố, thế chấp (Lãi suất tái cấp vốn)

→ Nhiệm vụ ñịnh hướng cho lãi suất liên NH, lãi suất thị

trường trong dài hạn.

�QUAN HỆ NHTW - NHTG

� Cặp lãi suất kiểm soát thường xuyên của ECB: bao gồm LSTG tại

NHTW và LSCV qua ñêm của NHTW với vai trò ngăn không cho

LS liên NH biến ñộng vượt quá giới hạn của cặp lãi suất này.

LSCV qua ñêm của NHTW

LS tái cấp vốn

LS liên NH

LSTCK

LSTG tại NHTW

�LÃI SUẤT – TỶ SUẤT LỢI TỨC

Tiền lãi (Lợi tức)

Lãi suất =

MG hoặc giá trái phiếu (Vốn vay)

Tiền lãi + (Giá bán – Giá mua)

Tỷ suất lợi tức

=

Giá mua

�CÁC NHÂN TỐ ẢNH HƯỞNG ðẾN

LÃI SUẤT

� Từ góc ñộ cung cầu quỹ cho vay:

• Cung cầu quỹ cho vay

• Các nhân tố ảnh hưởng ñến cung cầu quỹ cho vay

� Từ góc ñộ cung cầu tiền:

• Cung cầu tiền

• Các nhân tố ảnh hưởng ñến cung cầu tiền

�CẦU QUỸ CHO VAY

� Là nhu cầu vay vốn phục vụ sản xuất kinh doanh

hoặc tiêu dùng của các chủ thể khác nhau trong nền

kinh tế, bao gồm:

• Doanh nghiệp

• Cá nhân, hộ gia ñình

• Khu vực Chính phủ

• Chủ thể nước ngoài

�CẦU QUỸ CHO VAY

� Sự biến ñộng lãi suất thị trường ảnh hưởng khác nhau ñến

nhu cầu vốn của các chủ thể:

• Khu vực Chính phủ

• Các chủ thể còn lại trong nền kinh tế

→ Cầu quỹ cho vay của NKT biến ñộng ngược chiều với LS

→ ñường cầu có dạng dốc xuống.

�CUNG QUỸ CHO VAY

� Cung quỹ cho vay: là khối lượng vốn dùng ñể cho

vay kiếm lời của các chủ thể trong xã hội; bao gồm:

• Tiền gửi tiết kiệm của các cá nhân, hộ gia ñình

• Nguồn vồn nhàn rỗi tạm thời của DN

• Các khoản thu chưa sử dụng của Ngân sách nhà nước

• Nguồn vốn của chủ thể nước ngoài

�CUNG QUỸ CHO VAY

� Sự biến ñộng lãi suất có ảnh hưởng khác nhau ñến khả

năng cung ứng vốn của các chủ thể:

• ðối với khu vực Chính phủ

• ðối với các chủ thể còn lại trong nền kinh tế

→ Cung quỹ cho vay của NKT biến ñộng cùng chiều với

LS vì thế ñường cung có dạng dốc lên.

�Cung cầu quỹ cho vay quyết ñịnh lãi suất

thị trường

Lãi suất

D1

D2

S

i2

i1

Q1

Q2

Quỹ cho vay

�CÁC NHÂN TỐ ẢNH HƯỞNG ðẾN LÃI SUẤT

Cung quỹ cho vay:

- Tài sản và thu nhập (+)

- Tỷ suất lợi tức dự tính (+)

- Rủi ro (-)

- Tính lỏng (+)

Cung ↑ → Lãi suất↓

Cầu quỹ cho vay:

- Lợi tức dự tính các cơ hội ñầu tư (+)

- Lạm phát dự tính (+)

- Bội chi NSNN (+)

Cầu ↑ → Lãi suất↑

�CẤU TRÚC LÃI SUẤT

� Cấu trúc rủi ro của lãi suất

� Cấu trúc kỳ hạn của lãi suất

• Lý thuyết dự tính

• Lý thuyết thị trường phân cách

• Lý thuyết môi trường ưu tiên

�CẤU TRÚC RỦI RO CỦA LÃI SUẤT

� Khái niệm: Phản ánh mối tương quan giữa những loại

LS của những công cụ nợ có cùng kỳ hạn thanh toán.

� Các nhân tố ảnh hưởng tới CTRR của LS:

• Rủi ro vỡ nợ

• Tính lỏng

• Giá trị thuế thu nhập

www.themegallery.com

�CẤU TRÚC KỲ HẠN CỦA LÃI SUẤT

� Khái niệm: Phản ánh mối tương quan giữa những lãi

suất của các công cụ nợ có cùng ñặc tính rủi ro, tính

lỏng và thuế thu nhập nhưng có kỳ hạn thanh toán

khác nhau.

www.themegallery.com

�ðƯỜNG CONG LÃI SUẤT

� ðường cong lãi suất (yield curve) là một tập hợp lãi

suất hoàn vốn của các trái phiếu với các kỳ hạn ñáo

hạn khác nhau nhưng có cùng mức ñộ rủi ro, tính lỏng

và ưu ñãi thuế.

• Dạng dốc lên

• Dạng nằm ngang

• Dạng dốc xuống

www.themegallery.com

�CÁC DẠNG ðƯỜNG CONG LÃI SUẤT

i

i

t

i

t

i

t

t

www.themegallery.com

�LÝ THUYẾT DỰ TÍNH

�

Giả thiết:

� Người ñầu tư quan tâm ñến lợi nhuận mà không quan

tâm ñến rủi ro kỳ hạn

� Sự thay thế giữa các công cụ ñầu tư thời hạn khác

nhau là hoàn hảo.

� Chi phí giao dịch = 0 ( bao gồm chi phí môi giới và

chênh lệch giá).

�LÝ THUYẾT DỰ TÍNH

� Nội dung: lãi suất dài hạn bằng bình quân các mức lãi

suất ngắn hạn dự tính.

� Công thức:

e

2

e

n

i1 + i + ... + i

yn =

n

� Trong ñó: yn: lãi suất n thời hạn

i1-n: lãi suất ngắn hạn từng kỳ hạn trong

phạm vi n thời hạn.

�LÝ THUYẾT DỰ TÍNH

� Hình dạng ñường cong lãi suất:

� Dốc lên khi: in>in-1

yn>yn-1

� Dốc xuống khi: in<in-1

Yn<Yn-1

� Nằm ngang khi in=in-1

yn=yn-1

�NHẬN XÉT

� Lãi suất dài hạn biến ñổi theo mức lãi suất ngắn hạn

dự tính.

� Những ảnh hưởng của lãi suất 1 kỳ hạn nào ñó sẽ ảnh

hưởng tới toàn bộ ñường cong l/s

� Lý thuyết không tính ñến những biến ñổi của ñường

cong lãi suất khi bị ảnh hưởng bởi rủi ro kỳ hạn.

� ðường cong lãi suất có thể thay ñổi khi tính tới chi

phí giao dịch

�LÝ THUYẾT THỊ TRƯỜNG PHÂN CÁCH

� Giả thiết.

� Người ñầu tư tham gia thị trường nhằm mục ñích bảo

hiểm rủi ro

� Các công cụ ñầu tư với các thời hạn khác nhau không

thể thay thế cho nhau

�LÝ THUYẾT THỊ TRƯỜNG PHÂN CÁCH

� Nội dung:

� Mỗi công cụ nợ với thời hạn khác nhau sẽ có thị trường

riêng.

� Lãi suất hình thành ñộc lập giữa các thị trường do quan

hệ cung cầu quyết ñịnh.

� Thị trường có sự phân cách bởi cung cầu không di

chuyển giửa các thị trường.

�NHẬN XÉT

� Lý thuyết không ñề cập tới vai trò của người kinh doanh

chênh lệch giá.

� Mỗi thay ñổi của lãi suất 1 kỳ hạn sẽ không thể chuyển tải

ảnh hưởng tới toàn bộ ñường cong lãi suất.

l/s

3t

15n

t

�LÝ THUYẾT MÔI TRƯỜNG ƯU TIÊN

� Giả thiết:

� Người ñầu tư quan tâm cả ñến lợi nhuận và rủi ro kỳ

hạn.

� Các công cụ nợ có thể thay thế cho nhau nhưng không

hoàn hảo.

�LÝ THUYẾT MÔI TRƯỜNG ƯU TIÊN

� Nội dung:

� LS dài hạn = bình quân các mức LS ngắn hạn dự tính +

mức bù kỳ hạn.

� Công thức:

i1 +i2 +....+in

yn =

+ knt

n

�NHẬN XÉT

� Hình dạng ñường cong l/s phụ thuộc vào 2 yếu tố:

� LS ngắn hạn dự tính

� Mức bù kỳ hạn.

Người ñầu tư ưa thích thời hạn

ngắn hơn thời hạn dài, knt>0

Người ñầu tư ưa thích thời hạn dài

hơn thời hạn ngắn, knt<0

l/s

Knt>0

Knt=0

Knt<o

Khi người ñầu tư bàng quan ñối

với thời hạn ñầu tư knt=0

t

�LÝ THUYẾT PHẦN THƯỞNG TÍNH LỎNG

� Là dạng phổ biến của thuyết môi trường ưu tiên khi kỳ hạn

ngắn ñược ưa thích hơn kỳ hạn dài

� Công thức:

Knt là phần thưởng tính lỏng.

i1 + i2 + ... + in

yn =

+ knt

n

�NHẬN XÉT

� ðường cong lãi suất phụ thuộc 2 yếu tố:

� Lãi suất ngắn hạn: in ( tăng, giảm, không ñổi)

� knt>0

� Giải thích ñược hình dạng dốc lên phổ biến của ñường

cong l/s.

� Giải thích ñược sự diễn biến theo nhau của các mức LS.

� Phù hợp với hành vi của các chủ thể tham gia thị

trường.

�ðƯỜNG CONG LÃI SUẤT CHUẨN

� ðường cong LS chuẩn là ñường biểu diễn các mức

LSHV của những ck nợ không có RRTD, có thời hạn

thanh toán khác nhau tại 1 thời ñiểm xác ñịnh.

� LSHV phản ánh LS ñầu tư hiện hành:

� ðối với TP mới phát hành: LS coupon = LS hiện hành

� ðối với TP ñang lưu hành: là lãi suất hoàn vốn theo giá thị

trường của TP

�VAI TRÒ CỦA LÃI SUẤT

� Kích thích vật chất ñể thu hút TGTK ñể tạo quỹ cho vay

i↑ → Thu nhập ↑ → C ↓, I ↓, S ↑

� ðiều tiết nền kinh tế

i↑ → C ↓, I ↓ → AD ↑ → P ↓, E↓, Thất nghiệp ↑

� Phân phối vốn và kích thích ñầu tư

� ðo lường sức khỏe nền kinh tế

� Thực hiện CSTT

www.themegallery.com

�CHÍNH SÁCH LÃI SUẤT CỦA NHNNVN

Cơ chế ñiều hành lãi suất của NHNN Việt Nam ñã ñược

ñiều chỉnh theo hướng dần tự do hoá

- Lãi suất ấn ñịnh

- Khung lãi suất

- Trần lãi suất

- Lãi suất cơ bản

�YÊU CẦU

� Tìm hiểu các nhân tố ảnh hưởng ñến lãi suất

thị trường ở Việt Nam

� Cơ chế ñiều hành lãi suất của NHTW các

nước trên thế giới

�CHƯƠNG 4 – NGÂN

HÀNG TRUNG GIAN

Bộ môn Tiền tệ

Khoa Ngân hàng

�NỘI DUNG

� Khái niệm NHTG

� Phân loại NHTG

� Các nghiệp vụ của NHTM

� Vai trò của NHTG

�LỊCH SỬ RA ðỜI NHTG

• Mua bán vàng

• ðổi tiền, ñúc

tiền

1

2

• Nhận, bảo

quản tiền, KL

• Thanh toán hộ

• Cho vay

• Hoàn thiện

nghiệp vụ NH,

chuyên môn

hóa NH.

3

�KHÁI NIỆM NHTG

� Ngân hàng trung gian là ñịnh chế

tài chính mà hoạt ñộng thường xuyên

là nhận tiền gửi, sử dụng tiền gửi ñể

cho vay và cung ứng các dịch vụ

thanh toán.

�ðẶC TRƯNG NHTG

Hoạt ñộng nhận tiền gửi là

hoạt ñộng tạo vốn thường

xuyên

Dùng phần lớn tiền gửi ñể

cho vay

Làm trung gian thanh toán

cho các khách hàng.

�PHÂN LOẠI NHTG

� Theo lĩnh vực kinh doanh

� Ngân hàng chuyên doanh: chỉ tập trung hoạt

ñộng tại một số lĩnh vực hoặc ñịa bàn nhất ñịnh.

� Ngân hàng kinh doanh tổng hợp: thực hiện ñầy

ñủ các nghiệp vụ và dịch vụ cung ứng cho khách

hàng.

� Ngân hàng ña năng: ngoài kinh doanh trong lĩnh

vực ngân hàng còn hoạt ñộng và cung ứng dịch vụ

trong lĩnh vực bảo hiểm và chứng khoán.

�MÔ HÌNH NGÂN HÀNG ðA NĂNG

Kinh

doanh

ngân

hàng

Hội ñồng

quản trị

Hội ñồng

quản trị

NGÂN HÀNG

NGÂN HÀNG

Kinh

doanh

bảo

hiểm

Kinh

doanh

chứng

khoán

Công ty

bảo hiểm

Công ty

chứng

khoán

�PHÂN LOẠI NHTG

� Theo tính chất hoạt ñộng

� Ngân hàng thương mại

� Ngân hàng phát triển

� Ngân hàng chính sách

� Ngân hàng ñầu tư

� Ngân hàng hợp tác

�NGÂN HÀNG THƯƠNG MẠI

� Khái niệm

� ðặc trưng:

• Mục ñích hoạt ñộng

• Hoạt ñộng chủ yếu (nguồn vốn, sử dụng vốn)

• Lĩnh vực hoạt ñộng

• Hình thức sở hữu

�CHỨC NĂNG CỦA NHTM

• Chức năng

thủ quỹ

cho xã hội

• Chức năng

trung gian

thanh toán

• Chức năng

trung gian

tín dụng

�CHỨC NĂNG CỦA NHTM

� Nội dung?

� Cơ sở?

� Ý nghĩa?

Của mỗi chức năng

�Chức năng tạo tiền của NHTM

(Chương cung cầu tiền tệ)

�CÁC NGHIỆP VỤ CHỦ YẾU NHTM

� Nghiệp vụ bên nợ (Nguồn vốn)

� Nghiệp vụ bên có (Sử dụng vốn)

� Các dịch vụ ngân hàng khác

www.themegallery.com

Company Logo

�BẢNG CÂN ðỐI NHTM

TÀI SẢN CÓ

1. Ngân quỹ

Tỷ ñồng

TÀI SẢN NỢ

150 1. Vốn huy ñộng

Tỷ ñồng

1.000

- Tiền mặt tại quỹ

50 - Tiền gửi thanh toán

500

- Tiền gửi tại NHTW

80 - Tiền gửi có kỳ hạn

300

- Tiền gửi tại các tổ chức khác

20 - Tiền gửi tiết kiệm

150

2. Cho vay

3. ðầu tư chứng khoán

4. Tài sản có khác

Tổng cộng

1.150 2. Vốn ñi vay

80 3. Vốn tự có

250

300

120

1.500

Tổng cộng

1.500

�NGHIỆP VỤ BÊN NỢ

� Vốn huy ñộng:

• Tiền gửi không kỳ hạn: là loại tiền gửi KH có thể rút ra bất

cứ lúc nào, mục ñích gửi tiền ñể ñảm bảo an toàn và thuận

tiện cho thanh toán.

• Tiền gửi có kỳ hạn: là loại tiền gửi

KH ñược rút sau 1 thời gian nhất

ñịnh, mục ñích ñầu tư hưởng lãi.

• Tiền gửi tiết kiệm: là tiền ñể dành

của dân cư gửi vào ngân hàng với

mục ñích hưởng lãi.

�NGHIỆP VỤ BÊN NỢ

�Vốn ñi vay:

•Phát hành GTCG: Kỳ phiếu NH, trái phiếu

•Vay các NH và TCTC khác

•Vay nước ngoài

•Vay khác:

�Vay từ công ty mẹ

�Phát hành Repo

•Vay NHTW:

�Chiết khấu, tái chiết khấu GTCG

�Cho vay có ñảm bảo bằng cầm cố GTCG

�NGHIỆP VỤ BÊN NỢ

�Vốn tự có:

• Vốn ñiều lệ (≥ Vốn pháp ñịnh)

• Các quỹ dự trữ (bổ sung từ Lợi nhuận

hàng năm của DN)

�NGHIỆP VỤ BÊN CÓ

� Nghiệp vụ ngân quỹ:

•Tiền mặt tại quỹ

•Tiền gửi ở ngân hàng khác

•Tiền gửi tại NHTW: gồm tiền gửi DTBB và tiền

gửi thanh toán

→ ðặc ñiểm, tính lỏng, mức sinh lời, rủi ro?

�NGHIỆP VỤ BÊN CÓ

� Nghiệp vụ cho vay:

•Cho vay ứng trước

• Cho vay thấu chi

• Chiết khấu thương phiếu

• Bao thanh toán (Factoring)

• Cho vay thuê mua (Leasing)

• Tín dụng bằng chữ ký

• Cho vay tiêu dùng

=> ðặc ñiểm, tính lỏng, mức sinh lời, rủi ro?

�NGHIỆP VỤ BÊN CÓ

� Nghiệp vụ ñầu tư:

• ðầu tư vào chứng khoán: trái phiếu, cố

phiếu

• Góp vốn liên doanh (ñầu tư thương mại)

=> ðặc ñiểm, tính lỏng, mức sinh lời, rủi ro?

www.themegallery.com

Company Logo

�NGHIỆP VỤ TÀI SẢN CÓ

�Nghiệp vụ TSC khác: Sử dụng vốn ñể hình

thành nên vốn hiện vật của NH như các TSCð,

ñất ñai, văn phòng.

=> ðặc ñiểm, tính lỏng, mức sinh lời, rủi ro?

www.themegallery.com

Company Logo

�CÁC NGHIỆP VỤ NGÂN HÀNG KHÁC

�Dịch vụ thu phí và dịch vụ khác:

•Dịch vụ thanh toán

•Kinh doanh ngoại hối và vàng

•Ủy thác và ñại lý

•Tư vấn tài chính

•Dịch vụ khác: bảo quản tài sản..

�CÁC NHTG KHÁC

� Ngân hàng chính sách

� Ngân hàng phát triển

� Ngân hàng ñầu tư

� Ngân hàng hợp tác

�CÁC NHTG KHÁC

� Tìm hiểu các nội dung:

�Khái niệm

�Mục ñích hoạt ñộng

�Tính chất sở hữu

�Nguồn vốn chính

�Sử dụng vốn chủ yếu

�VAI TRÒ CỦA NHTG

Là công cụ thúc

ñẩy sự phát triển

của sản xuất và lưu

thông hàng hóa

Là công cụ thực

hiện CSTT của

NHTW

�YÊU CẦU

� Tìm hiểu hệ thống NHTG VN và một số nước trên

thế giới

� Tìm hiểu Bảng cân ñối tài sản của một số NHTM và

nhận xét về nguồn vốn và sử dụng vốn của ngân hàng

ñó.

� Tìm hiểu xu hướng thay ñổi cơ cấu tài sản của các

ngân hàng.

�Company

LOGO

CHƯƠNG 5 – TỔ CHỨC TÀI CHÍNH

PHI NGÂN HÀNG

Bộ môn Tiền tệ - Khoa Ngân hàng

�NỘI DUNG

� Khái niệm TCTC phi ngân hàng

� Phân loại TCTC phi ngân hàng

� Vai trò của TCTC phi ngân hàng

�KHÁI NIỆM

� Là các tổ chức kinh doanh trong lĩnh vực tài

chính – tiền tệ, ñược thực hiện một số hoạt ñộng

ngân hàng như là nội dung kinh doanh thường

xuyên, nhưng không ñược nhận tiền gửi không kỳ

hạn và làm dịch vụ thanh toán

�� So sánh các tổ chức tài chính phi ngân hàng

với ngân hàng trung gian:

� Giống nhau?

� Khác nhau?

�PHÂN LOẠI

Tổ chức tiết

kiệm theo Hð

Trung gian

ñầu tư

• Công ty bảo

hiểm

• Quỹ trợ cấp

• Công ty tài

chính

• Quỹ ñầu tư

Các TCTC

khác

• Công ty

chứng khoán

• SGD CK

�CÔNG TY BẢO HIỂM

� Là TCTC mà hoạt ñộng chủ yếu là bảo vệ tài chính

cho những người có HðBH trong trường hợp xảy ra rủi

ro về sức khỏe, tài sản hay rủi ro khác.

� Dựa vào nguyên tắc phân tán rủi ro theo quy luật số

lớn

� Có 2 loại hình công ty bảo hiểm:

• Công ty bảo hiểm nhân thọ

• Công ty bảo hiểm tài sản và tai nạn

�� Những khác biệt cơ bản giữa hai loại hình

công ty bảo hiểm (sử dụng vốn, rủi ro…)?

�QUỸ TRỢ CẤP

� Hình thành từ các khoản ñóng góp của người

lao ñộng và ñược sử dụng ñể chi trả trợ cấp khi

họ về hưu hoặc mất sức lao ñộng tạm thời.

=> Tại sao các quỹ trợ cấp thường ñầu tư vào

TSTC dài hạn?

�CÔNG TY TÀI CHÍNH

� Là TGTC hình thành nguồn vốn bằng cách huy ñộng

tiền gửi có kỳ hạn hoặc phát hành các chứng khoán nợ

hay vay của các ngân hàng.

� Vốn huy ñộng ñược sử dụng ñể cho vay ngắn, trung và

dài hạn các ñối tượng sản xuất hoặc tiêu dùng, thực hiện

nghiệp vụ factoring hoặc thuê mua

�• Cấp TD

gián tiếp

cho người

tiêu dùng

ñể mua

sắm hàng

hóa cho

công ty mẹ

hoặc công

ty SX nào

ñó.

Công ty tài chính thương mại

• Cung ứng

phần lớn

vốn của

mình cho

vay tiêu

dùng cá

nhân dưới

hình thức

trả góp

hoặc cấp

thẻ TD.

Công ty tài chính bán hàng

Công ty tài chính tiêu dùng

PHÂN LOẠI CÔNG TY TÀI CHÍNH

• Cấp TD

bằng cách

mua lại

hoặc chiết

khấu các

khoản nợ

của DN và

cung cấp

Hð cho

thuê tài

chính..

�QUỸ ðẦU TƯ

� Là ñịnh chế tài chính thực hiện việc HðV của người

tiết kiệm thông qua việc bán các chứng chỉ góp vốn.

� Chịu sự quản trị chuyên nghiệp của các công ty quản

lý quỹ và thực hiện ñầu tư vào các chứng khoán vì lợi

ích của các cổ ñông.

�CÔNG TY CHỨNG KHOÁN

� Công ty môi giới là trung gian thuần túy, là ñại lý cho

các nhà ñầu tư trong việc mua bán các loại chứng khoán

và chỉ hưởng hoa hồng môi giới

� Công ty kinh doanh: thực hiện KD CK cho mình

� Công ty môi giới và KD CK → Hoạt ñộng tiềm ẩn rủi

ro cao.

�SỞ GIAO DỊCH CHỨNG KHOÁN

� Là trung tâm giao dịch CK có tổ chức trong ñó việc

mua bán ñược thực hiện một cách trực tiếp qua ñấu

giá (mua bán ñấu giá) hoặc

thông qua những người buôn

(mua bán theo giá ấn ñịnh).

� ðược ñiều hành bởi UBCKQG.

�VAI TRÒ CỦA TGTC PHI NH

� Kích thích và tập trung các nguồn vốn tiết kiệm

nhỏ lẻ

� Tạo ra các cơ hội ñầu tư sinh lời cho cá nhân

� Thúc ñẩy ñầu tư, cạnh tranh và tiến bộ tài chính

trong lĩnh vực ngân hàng

� ðáp ứng các nhu cầu trong việc bảo vệ và ñầu

tư tài chính.

�YÊU CẦU

Tìm hiểu hệ thống các tổ chức tài chính phi

ngân hàng ở Việt Nam và các quốc gia trên

thế giới.

�CHƯƠNG 6

NGÂN HÀNG TRUNG ƯƠNG

Bộ môn Tiền tệ - Khoa Ngân hàng

�NỘI DUNG

�Khái niệm NHTW

� Mô hình tổ chức của NHTW

� Các chức năng của NHTW

� Vai trò quản lý Nhà nước

�LỊCH SỬ RA ðỜI NHTW

Hai con ñường ra ñời NHTW:

� Thứ nhất, NHTW ra ñời từ sự phát triển và phân

hóa hệ thống ngân hàng kéo dài nhiều thế kỷ theo

mô hình Ngân hàng Anh và các nước châu Âu.

� Thứ hai, thành lập NHTW hoàn toàn mới vào nửa

ñầu thế kỷ XX.

�KHÁI NIỆM NHTW

� Là một ñịnh chế công cộng

� Có thể ñộc lập hoặc trực thuộc Chính phủ

� Thực hiện các chức năng:

• ðộc quyền phát hành tiền

• Ngân hàng của các ngân hàng

• Ngân hàng của Chính phủ

� Quản lý Nhà nước về các hoạt ñộng tiền tệ, tín

dụng cho mục ñích phát triển và ổn ñịnh cộng ñồng

�NGÂN HÀNG NHÀ NƯỚC VIỆT NAM

“ NHNN Việt Nam là cơ quan của Chính phủ và là

NHTW của nước Cộng hòa XHCN Việt Nam…, thực

hiện chức năng quản lý Nhà nước về tiền tệ và hoạt

ñộng ngân hàng; là ngân hàng phát hành tiền, ngân

hàng của các tổ chức tín dụng và ngân hàng làm

dịch vụ tiền tệ cho Chính phủ” – Luật Ngân hàng

Nhà nước Việt Nam 12/1997

�MÔ HÌNH TỔ CHỨC CỦA NHTW

� Mô hình NHTW trực thuộc Chính phủ

→ Các nước phương ðông

� Mô hình NHTW ñộc lập Chính phủ:

→ Các nước phương Tây

�MÔ HÌNH NHTW TRỰC THUỘC CHÍNH PHỦ

CHÍNH PHỦ

HỘI ðỒNG CHÍNH SÁCH TIỀN TỆ

CHỦ TỊCH HỘI ðỒNG CHÍNH SÁCH TIỀN TỆ

Các thành viên – Thống ñốc Ngân hàng Trung Ương

NGÂN HÀNG TRUNG ƯƠNG

�MÔ HÌNH NHTW ðỘC LẬP CHÍNH PHỦ

QUỐC HỘI

NGÂN HÀNG TRUNG ƯƠNG

CHÍNH PHỦ

Công cụ Chính sách tiền tệ:

- Dự trữ bắt buộc

- Tái chiết khấu

- Nghiệp vụ thị trường mở

Pháp luật, biện pháp hành chính:

-Ngân sách

- Khu vực kinh tế công cộng

- Trợ cấp, bảo hiểm

Mục tiêu:

- Duy trì mức giá cả ổn ñịnh

- Tạo công ăn việc làm

- Tăng trưởng kinh tế

�TÍNH ðỘC LẬP CỦA NHTW

�Tính ñộc lập là một khái niệm phức tạp, thể hiện ở:

• ðộc lập trong việc thiết lập mục tiêu cuối cùng

• ðộc lập trong việc sử dụng các công cụ ñể ñạt tới

các mục tiêu mà Chính phủ yêu cầu

• ðộc lập về Ngân sách.

�CHỨC NĂNG CỦA NHTW

� ðộc quyền phát hành tiền trung ương

� Là ngân hàng của các ngân hàng

� Là ngân hàng của Chính phủ

�ðỘC QUYỀN PHÁT HÀNH TIỀN

� Quyền:

• NHTW là cơ quan duy nhất ñược phép phát hành tiền TW

• Tiền mặt do NHTW phát hành là phương tiện thanh toán

hợp pháp, không hạn chế trong phạm vi cả nước

� Trách nhiệm: NHTW phải cung ứng ñủ số lượng và

kết cấu tiền, mệnh giá phù hợp với nhu cầu lưu thông

và giữ ổn ñịnh tiền tệ.

�ðỘC QUYỀN PHÁT HÀNH TIỀN

� Cơ sở của chức năng:

• NHTW có thể kiểm soát ñược lượng tiền trong lưu

thông.

• ðảm bảo tính khan hiếm của tiền tệ

• ðảm bảo sự thống nhất lưu thông tiền tệ trong phạm vi

cả nước

• Nhà nước có thể tập trung và sử dụng có hiệu quả lợi

nhuận phát hành.

�NGUYÊN TẮC PHÁT HÀNH TIỀN

� ðối với giấy bạc không thể chuyển ñổi ra vàng:

Phát hành tiền trên nguyên tắc có ñảm bảo

bằng hàng hóa.

=> Hàng hóa ñảm bảo ñược thể hiện bằng các

GTCG, vàng, ngoại tệ do NHTW nắm giữ phản

ánh lượng hàng hóa dịch vụ mới sản xuất ra.

�QUÁ TRÌNH PHÁT HÀNH TIỀN

� B1: Xác ñịnh lượng tiền cung ứng tăng thêm (∆M)

% ∆Mt = % ∆Pt + %∆Yt - ∆%V

∆Mt = % ∆Mt x Mt-1

� B2: Dự tính hệ số nhân tiền mt

� B3: Xác ñịnh lượng tiền cơ sở tăng thêm (∆MB)

∆MBt = ∆Mt / mt

� B4: Phát hành tiền qua 4 kênh

�CÁC KÊNH PHÁT HÀNH TIỀN

• Cho các NHTM vay

• Cho Chính phủ hoặc ñại diện của Chính phủ vay

• Mua ngoại tệ hoặc vàng trên thị trường ngoại hối

•Mua chứng khoán trong nghiệp vụ thị trường mở

�NGÂN HÀNG CỦA CÁC NGÂN HÀNG

� Khách hàng của NHTW là các NHTG

� NHTW cung cấp các dịch vụ ngân hàng cho các

NHTG:

• Mở TK và nhận tiền gửi của các NHTG:

�Tiền gửi DTBB

�Tiền gửi thanh toán

→ Mục ñích?

�NGÂN HÀNG CỦA CÁC NGÂN HÀNG

• Làm trung gian thanh toán cho các NHTG:

� TGTT giữa các NHTG với nhau

�TGTT giữa NHTG và Kho bạc NN

Áp dụng 2 phương pháp thanh toán:

� Thanh toán từng lần

� Thanh toán bù trừ

→ Mục ñích?

�NGÂN HÀNG CỦA CÁC NGÂN HÀNG

� Cho các NHTG vay (tái cấp vốn)

• Hình thức tái cấp vốn

� Chiết khấu, tái chiết khấu các GTCG

� Cho vay có ñảm bảo bằng GTCG

•Mục ñích:

� Là kênh phát hành tiền của NHTW

� Bổ sung vốn khả dụng cho các NHTG

� Là người cứu cánh cuối cùng của hệ thống ngân

hàng.

�NGÂN HÀNG CỦA CÁC NGÂN HÀNG

• Quy ñịnh của NHTW trong cho vay:

� Lãi suất cho vay

� ðiều kiện các GTCG ñược tái cấp vốn (loại giấy tờ,

thời hạn còn lại..)

� Hạn mức tái cấp vốn

� Thời hạn cho vay

�NGÂN HÀNG CỦA CHÍNH PHỦ

� Khách hàng của NHTW là Chính phủ

� NHTW cung cấp các dịch vụ ngân hàng cho Chính

phủ:

• Làm thủ quỹ cho KBNN thông qua quản lý tài

khoản của Kho bạc

• Làm TGTT giữa KB và các NHTG

• Cho vay hoặc tạm ứng cho Chính phủ

�NGÂN HÀNG CỦA CHÍNH PHỦ

� Làm ñại lý cho Chính phủ trong một số dịch vụ

� Tư vấn cho Chính phủ về các hoạt ñộng tiền tệ - NH

•Tham gia xây dựng, hoạch ñịnh CS phát triển KTXH

• Ban hành các văn bản pháp quy về tiền tệ, tín dụng,

ngân hàng

• Quản lý dự trữ ngoại hối Nhà nước

� ðại diện cho Chính phủ tại các Tổ chức tiền tệ Quốc tế

�QUAN HỆ KHÁCH HÀNG CỦA CP

VÀ NHNN VIỆT NAM

TÀI SẢN CÓ

TÀI SẢN NỢ

Quan hệ với NN và NSNN

1. Tiền gửi Kho bạc bằng VND

1. Tạm ứng cho NS

2. Tiền gửi Kho bạc bằng ngoại tệ

2. Mua chứng khoán Chính 3. Tiền gửi khác

phủ: Trái phiếu Kho bạc

3. Chuyển vốn vay nước

ngoài cho NSNN

4. Các khoản khác

4. Vốn NSTW vì các mục ñích ñặc

biệt

- Vốn cấp cho dự trữ ngoại hối

- Vốn cấp cho XDCB

- Vốn cấp cho nợ ñặc biệt

�VAI TRÒ QUẢN LÝ NHÀ NƯỚC

� Xây dựng, thực thi CSTT

� Thanh tra, giám sát hoạt ñộng ngân hàng

3/24/2010

154

�THANH TRA, GIÁM SÁT NH

� Mục ñích:

�ðảm bảo an toàn cho hoạt ñộng của hệ thống

NH

�Bảo vệ quyền lợi của khách hàng

3/24/2010

155

�THANH TRA, GIÁM SÁT NH

� Cơ sở:

� Vai trò quan trọng của các ngân hàng trung gian trong

nền kinh tế.

� Hầu hết các chủ thể trong nền kinh tế ñều có quan hệ

với ngân hàng.

� Hoạt ñộng của các ngân hàng trung gian chứa ñựng rủi

ro.

� Sự ñổ vỡ trong hoạt ñộng ngân hàng mang tính dây

chuyền

3/24/2010

156

�CÁC CHỈ TIÊU THANH TRA, GIÁM SÁT

� Theo hệ thống CAMELS

� Mức ñộ an toàn vốn (C – Capital Adequacy)

� Chất lượng tài sản Có (A - Asset Quality)

� Khả năng quản trị (M - Management)

� Thu nhập (E - Earnings)

� Khả năng thanh khoản (L - Liquidity)

� Sự nhậy cảm của ngân hàng với những rủi ro thị trường

(S - bank’s Sensitivity to market risk)

3/24/2010

157

�CÁC CHỈ TIÊU THANH TRA, GIÁM SÁT

� Hệ thống chỉ tiêu liên quan ñến việc thực

hiện CSTT:

�dự trữ bắt buộc

�qui ñịnh về lãi suất

�tỷ giá…

3/24/2010

158

�HÌNH THỨC THANH TRA, GIÁM SÁT

� Giám sát từ xa là quá trình thu thập, tổng hợp

và phân tích thông tin về hoạt ñộng ngân hàng

nhằm xác ñịnh các rủi ro tiềm ẩn và những vi

phạm các qui ñịnh pháp luật, các giới hạn an

toàn hoạt ñộng.

3/24/2010

159

�HÌNH THỨC THANH TRA, GIÁM SÁT

� Thanh tra tại chỗ là việc tiến hành xem xét,

kiểm tra tại chỗ các ñối tượng thanh tra trong

việc chấp hành, thực hiện các qui ñịnh pháp

luật, chính sách, cơ chế có liên quan ñến tổ

chức và hoạt ñộng của ñối tượng ñược thanh

tra.

3/24/2010

160

�YÊU CẦU

� Nghiên

cứu tính ñộc lập của NHNN Việt

Nam và NHTW các quốc gia trên thế giới

�LOGO

CHƯƠNG 7

CUNG CẦU TIỀN TỆ

Bộ môn Tiền tệ

Khoa Ngân hàng

�NỘI DUNG

� Mức cầu tiền tệ (Money Demand)

� Mức cung tiền tệ (Money Supply)

� Quan hệ cung – cầu tiền tệ

�MỨC CẦU TIỀN TỆ

� Khái quát các học thuyết mức cầu tiền

� Khái niệm cầu tiền

�Thành phần và các nhân tố ảnh hưởng ñến

cầu tiền

�CÁC HỌC THUYẾT MỨC CẦU TIỀN

Thuyết số lượng tiền tệ của

Irving Fisher

Thuyết tiền tệ trường phái

Cambridge

Thuyết ưa thích tính lỏng của

Keynes

Mô hình Baumol - Tobin

Mô hình kỳ vọng của Tobin

Thuyết số lượng tiền tệ hiện ñại của

Milton Friedman

�THUYẾT SỐ LƯỢNG TIỀN TỆ CỦA

IRVING FISHER

� Giả thiết: Dân chúng nắm giữ tiền chỉ cho mục

ñích giao dịch chứ không vì các mục ñích khác.

� Phương trình trao ñổi:

MxV=PxY

• M = Mức cung tiền

• P = Mức giá chung

• V = Tốc ñộ lưu thông tiền tệ (số vòng quay TB mỗi năm mà

1 ñơn vị tiền tệ ñược sử dụng ñể mua sắm tổng lượng HH

DV ñược sản xuất ra trong NKT)

• Y = Sản lượng HH, DV

�THUYẾT SỐ LƯỢNG TIỀN TỆ CỦA

IRVING FISHER

� Nội dung Thuyết số lượng tiền tệ của Fisher:

• Thu nhập danh nghĩa (PY) chỉ ñược quyết ñịnh bởi

những dịch chuyển trong khối lượng tiền (M).

• Những dịch chuyển mức giá (P) chỉ là kết quả của

những thay ñổi trong số lượng tiền tệ (M).

→ Hàm cầu tiền của Fisher là hàm cầu giao dịch.

�THUYẾT SỐ LƯỢNG TIỀN TỆ CỦA

IRVING FISHER

� Hàm cầu tiền giao dịch:

� Vì V là nhân tố ít biến ñổi trong ngắn hạn

nên coi 1/V là hằng số k, phương trình ñược

viết lại:

�THUYẾT SỐ LƯỢNG TIỀN TỆ CỦA

IRVING FISHER

� Kết luận:

• Thành phần MD: Cầu giao dịch

• Nhân tố ảnh hưởng:

�Thu nhập danh nghĩa là yếu tố chủ yếu tác

ñộng ñến MD

�Lãi suất không có ảnh hưởng ñến cầu tiền

�THUYẾT TIỀN TỆ

TRƯỜNG PHÁI CAMBRIDGE

� Cách tiếp cận:

• Cá nhân có sự linh hoạt trong quyết ñịnh nắm giữ

bao nhiêu tiền → Lãi suất cũng ảnh hưởng ñến

quyết ñịnh nắm giữ tiền của dân chúng.

• Tìm ra 2 mục ñích giữ tiền của dân chúng là làm

phương tiện trao ñổi và phương tiện tích lũy của cải

→ Thành phần của cầu tiền sẽ bao gồm cầu giao

dịch và cầu tích lũy giá trị.

�THUYẾT TIỀN TỆ

TRƯỜNG PHÁI CAMBRIDGE

� Hàm cầu tiền:

Trong ñó:

• k là hằng số, phản ánh tỷ lệ giữa nhu cầu nắm giữ

tiền của chủ thể phi ngân hàng với thu nhập của họ.

• k có thể biến ñộng trong ngắn hạn, nhưng xét về

mặt dài hạn, k ñược xem là hằng số.

�THUYẾT TIỀN TỆ

TRƯỜNG PHÁI CAMBRIDGE

� Kết luận:

• Thành phần MD = Cầu giao dịch + Cầu tích lũy

• Nhân tố ảnh hưởng ñến MD:

�Thu nhập danh nghĩa

�Không loại trừ ảnh hưởng của lãi suất ñến MD vì

công chúng có sự lựa chọn công cụ dự trữ tài

sản: tiền hoặc các công cụ khác -> phụ thuộc thu

nhập mang lại từ TS ñó (lãi suất)

�THUYẾT ƯA THÍCH

TÍNH LỎNG CỦA KEYNES

� Cách tiếp cận:

• Tìm hiểu ñộng cơ nắm giữ tiền của các cá nhân?

• Tìm ra thành phần của cầu tiền, bao gồm: cầu

giao dịch, cầu dự phòng và cầu ñầu tư.

�THUYẾT ƯA THÍCH

TÍNH LỎNG CỦA KEYNES

� Nội dung của lý thuyết: Tìm hiểu các nhân tố

ảnh hưởng ñến từng thành phần của Cầu tiền:

• Cầu giao dịch: tỷ lệ thuận với thu nhập.

• Cầu dự phòng: tỷ lệ thuận với thu nhập.

• Cầu ñầu tư: có quan hệ âm với lãi suất

�THUYẾT ƯA THÍCH

TÍNH LỎNG CỦA KEYNES

� Hàm cầu tiền thực tế: có quan hệ âm với lãi

suất và quan hệ dương với Thu nhập thực tế.

� Tốc ñộ lưu thông tiền tệ:

�THUYẾT ƯA THÍCH

TÍNH LỎNG CỦA KEYNES

� Kết luận:

• Thành phần MD = Cầu giao dịch + Cầu dự phòng

+ Cầu ñầu tư

• Nhân tố ảnh hưởng:

�Thu nhập danh nghĩa có quan hệ dương với

cầu tiền

�Lãi suất có quan hệ âm với cầu ñầu tư.

�MÔ HÌNH BAUMOL - TOBIN

� Cách tiếp cận: dựa trên ý tưởng cơ bản về

Chi phí cơ hội ñể phân tích ảnh hưởng của

LS ñến MD.

• Cầu giao dịch: có quan hệ âm với lãi suất

• Cầu dự phòng: có quan hệ âm với lãi suất

�MÔ HÌNH BAUMOL - TOBIN

�MÔ HÌNH BAUMOL - TOBIN

Lãi suất TP = 1%/tháng

Tiền lãi = 500$ x 1% x ½

= 2,5$.

�MÔ HÌNH BAUMOL - TOBIN

Cash

balance ($)

333.34

Lãi suất TP = 1%/tháng

Tiền lãi = [(1/3 x 666,67$ x 1%) +

(1/3 x 333,34$ x1%)] = 3,33$

0

1/3

2/3

Months

(c)

1

�MÔ HÌNH BAUMOL - TOBIN

� Công thức tính mức cầu giao dịch bình quân:

• T = Tổng lượng tiền chi tiêu trong tháng

• N = Số lần chuyển ñổi TSTC ra tiền mặt

� Hàm tổng chi phí khi nắm giữ tiền và Trái phiếu:

• i: Chi phí cơ hội của việc nắm giữ tiền

• b: Chi phí giao dịch

�MÔ HÌNH BAUMOL - TOBIN

� Số lần giao dịch tối ưu:

� Phương trình cầu tiền bình quân:

�MÔ HÌNH BAUMOL - TOBIN

� Nhận xét:

� Chỉ ra cầu giao dịch và cầu dự phòng cũng có

mối liên hệ âm với lãi suất. Nó phụ thuộc vào:

�LS - Chi phí cơ hội của việc nắm giữ tiền ( -)

�Chi phí giao dịch chuyển TK ra tiền (+)

� Nhu cầu ñầu tư không chỉ phụ thuộc vào lãi

suất

mà

còn

phụ

thuộc

vào

mức

rủi

ro

Company Logo

�MÔ HÌNH KỲ VỌNG CỦA TOBIN

� Cách tiếp cận: dựa vào những phân tích về sở thích thanh

khoản.

� Giả thiết: Có 2 loại TS có tính thanh khoản cao là tiền và

Trái phiếu LS cố ñịnh.

• Suất sinh lợi của trái phiếu:

• Suất sinh lợi kỳ vọng của vốn:

�MÔ HÌNH KỲ VỌNG CỦA TOBIN

• Suất sinh lợi gộp của trái

phiếu:

0

i

�MÔ HÌNH KỲ VỌNG CỦA TOBIN

� Sẽ có 1 giá trị ic mà tại ñó suất sinh lợi gộp

của trái phiếu = 0

� Quyết ñịnh giữ tiền hay trái phiếu phụ thuộc

vào dự tính về lãi suất và ñánh giá tương

quan về giá trị giữa i và ic của nhà ñầu tư.

�THUYẾT SỐ LƯỢNG TIỀN TỆ HIỆN ðẠI CỦA

FRIEDMAN

� Cách tiếp cận: Tìm hiểu nguyên nhân dân

chúng nắm giữ tiền mặt?

� Nội dung:

• Chỉ ra rằng cầu tiền cũng chịu ảnh hưởng bởi các

nhân tố ảnh hưởng ñến cầu của bất kỳ loại TS nào.

• Thừa nhận dân chúng muốn nắm giữ lượng tiền thực.

• Hình thức nắm giữ tài sản: ña dạng. Mỗi loại TS có

mức lợi tức khác nhau.

�THUYẾT SỐ LƯỢNG TIỀN TỆ HIỆN ðẠI CỦA

FRIEDMAN

� Hàm cầu tiền thực tế:

�THUYẾT SỐ LƯỢNG TIỀN TỆ HIỆN ðẠI

CỦA FRIEDMAN

� Các nhân tố ảnh hưởng ñến MD:

• Cầu tiền có quan hệ dương với thu nhập thường

xuyên (thu nhập trung bình dự kiến trong dài

hạn)

• Cầu tiền có quan hệ âm với lợi tức dự tính của

các tài sản khác so với tiền.

�KHÁI NIỆM CẦU TIỀN

� Mức cầu tiền tệ là số lượng tiền tệ mà dân

chúng, các doanh nghiệp và các tổ chức xã

hội, các cơ quan Nhà nước giữ nhằm ñáp ứng

nhu cầu chi tiêu trong hiện tại và tương lai.

→ Mức cầu tiền sẽ chỉ tính sự nắm giữ của các

chủ thể phi ngân hàng mà không tính nhu cầu

nắm giữ của các ngân hàng.

�ðƯỜNG CẦU TIỀN

� ðường

cầu

tiền

i

(MD) có dạng dốc

xuống hàm ý lãi

suất càng cao, nhu

MD

cầu nắm giữ tiền

giảm

xuống

ngược lại.

và

M

�THÀNH PHẦN MD

VÀ CÁC NHÂN TỐ ẢNH HƯỞNG

• Cầu giao dịch

• Cầu dự phòng

• Cầu ñầu tư

�CẦU GIAO DỊCH

� Là nhu cầu tiền tệ với tư cách là phương

tiện trao ñổi nhằm phục vụ cho nhu cầu

giao dịch hàng ngày của các chủ thể kinh

tế trong xã hội như mua hàng hoá, trả

công dịch vụ, thanh toán tiền hàng…

�CẦU DỰ PHÒNG

� Là nhu cầu tiền tệ nhằm ñáp ứng các khoản

chi tiêu không dự tính trước ñược khi có

các nhu cầu ñột xuất như: ốm ñau, tai nạn,

hỏng xe, thiên tai, bệnh dịch…

�CẦU ðẦU TƯ

� Là lượng tiền ñược nắm giữ nhằm quản lý

tài sản một cách linh hoạt và có hiệu quả

trên cả hai góc ñộ: tối ña hoá lợi nhuận và

an toàn.

�CÁC NHÂN TỐ ẢNH HƯỞNG ðẾN

CẦU TIỀN

Thu

nhập

Mức giá

Lãi suất

Tốc ñộ

lưu

thông

tiền tệ

�MỨC CUNG TIỀN

� Khái niệm MS

� Thành phần MS

� Quá trình cung ứng tiền:

• Quá trình cung ứng tiền cơ sở (MB)

• Quá trình cung ứng tiền qua hệ thống TCTD

� Các nhân tố ảnh hưởng ñến MS

�KHÁI NIỆM CUNG TIỀN

MS là khối lượng tiền cung ứng cho lưu

thông bao gồm các tài sản là tiền và các

tài sản khác ñược coi là tiền nhằm ñáp

ứng nhu cầu giao dịch và nhu cầu cất trữ

giá trị của các chủ thể phi ngân hàng.

�ðẶC ðIỂM MỨC CUNG TIỀN

•

Là lượng tiền ñược cung ứng vào lưu thông

tại một thời ñiểm nhất ñịnh.

•

Nhằm mục ñích ñáp ứng nhu cầu giao dịch

và cất trữ của công chúng.

•

ðược cấu thành bởi các công cụ có tính

thanh khoản cao.

•

ðược kiểm soát của bởi cơ quan có thẩm

quyền của Chính phủ.

�THÀNH PHẦN MỨC CUNG TIỀN

• Mức cung tiền M1 (tiền giao dịch) bao gồm

tiền mặt lưu thông ngoài hệ thống ngân hàng

và tiền gửi thanh toán của chủ thể phi ngân

hàng tại ngân hàng.

• Mức cung tiền M2 (tổng phương tiện thanh

toán, tiền rộng) bao gồm M1 và các tài sản

kém lỏng hơn M1.

• Mức cung tiền M3 (tiền rộng) bao gồm M2 và

các tài sản kém lỏng hơn M2.

�MỨC CUNG TIỀN CỦA VIỆT NAM

Tiền mặt ngoài ngân hàng C

M1

Tiền gửi không kỳ hạn D

M2

Tiền gửi có kỳ hạn của DN,

tổ chức kinh tế

TS kém lỏng

hơn M1

Tiền gửi tiết kiệm

Chứng chỉ tiền gửi, trái

phiếu, kỳ phiếu ngân hàng

�QUÁ TRÌNH CUNG ỨNG MB

� Khái niệm MB

� Thành phần MB

� Quá trình cung ứng MB

� Nhân tố ảnh hưởng ñến MB

�KHÁI NIỆM MB

� Tiền cơ sở (MB) là lượng tiền do NHTW

phát hành với tư cách là cơ quan ñộc quyền

phát hành tiền.

� Các tên gọi khác của MB:

• Tiền cơ sở

• Tiền trung ương

• Tiền có quyền lực cao

�THÀNH PHẦN MB

� 3 cách phân chia MB:

• Theo hình thức tồn tại:

MB = Tiền mặt + Tiền gửi của các NHTG tại NHTW

• Theo chủ thể nắm giữ:

MB = C + R

• Theo nguồn gốc hình thành:

MB = DL + MBn

�QUÁ TRÌNH PHÁT HÀNH MB

Xem lại Chương Ngân hàng trung ương

�BCð RÚT GỌN CỦA NHTW

TÀI SẢN CÓ

1. TSC ngoại tệ ròng (NFA)

2. Cho CP vay ròng (NCG)

3. Cho các NHTG vay

TÀI SẢN NỢ (MB)

1. Tiền mặt lưu thông ngoài hệ

thống ngân hàng (C)

2. Dự trữ của hệ thống ngân

hàng (R)

(CDMB)

4. TSC khác ròng (OiN)

- Tiền mặt tại quỹ các NHTG

- Tiền gửi của các NHTG

NFA

= TSC ngoại tệ - TSN ngoại tệ

NCG

= Cho vay Chính phủ - Tiền gửi của Chính phủ

CDMB = Cho vay hệ thống các NHTM

OiN

= TSC khác – TSN khác (gồm cả Vốn tự có)

�KHẢ NĂNG KIỂM SOÁT

MB CỦA NHTW

� Tình trạng ngân sách và mức ñộ ñộc lập

của NHTW vào Chính phủ

� Mức ñộ phụ thuộc về vốn của các NHTG

ñối với NHTW

� Cơ chế tỷ giá

� Sự phát triển của thị trường tài chính

�QUÁ TRÌNH CUNG ỨNG

TIỀN CỦA NHTM

R

Rr

Re

MB

C

M1↑

Re thanh

toán

Re cho

vay

= tiền

mặt

= chuyển

khoản

�QUÁ TRÌNH CUNG ỨNG

TIỀN CỦA NHTM

� Hệ thống NHTM có khả năng tạo ra khoản

tiền gửi mới gấp nhiều lần so với lượng tiền

NHTW mới phát hành thêm (MB), làm cho

lượng tiền cung ứng tăng lên theo hệ số gia

tăng tiền tệ (m)

Company Logo

�� Ví dụ: KH ñem tiền mặt ñến gửi vào TK TGTT tại

NHTM A là 100 triệu. Tỷ lệ DTBB (rd ) là 10%.

� Giả ñịnh:

� Hệ thống NHTM cho vay hết dự trữ dư thừa

� Cho vay hoàn toàn bằng chuyển khoản

� KH có TK tại ngân hàng không sử dụng tiền mặt

Quá trình tạo tiền của hệ thống NHTM diễn ra

như thế nào?

�TSC

DTBB: 10

Cho vay: 90

NH A

TSC

TSN

DTBB: 9

Cho vay: 81

TGTT: 100

TSC

NH C

DTBB: 8,1

Cho vay: 72,9

TSN

TGTT: 81

NH B

TSN

TGTT: 90

�Ngân hàng

Tiền gửi

gia tăng

Tín dụng

gia tăng

DTBB

gia tăng

A

100

90

10

B

90

81

9

C

81

72,9

8,1

…

…

…

…

Tổng cộng

1.000

900

100

��Tổng số tiền gửi gia tăng trong toàn hệ thống:

�Tổng số tín dụng gia tăng:

�DTBB của toàn hệ thống:

-> Quá trình tạo tiền gửi là quá trình cho vay chuyển

khoản ñối với chủ thể phi NH kết hợp với thanh toán

không dùng tiền mặt.

�Tỷ trọng tiền mặt trên tổng phương tiện thanh

toán ở Việt Nam

TM/M2

43

36 35

30.7

26.4 25.7

23.4 22.9 24 22

20.5 19

17.2 15.2

TM/M2

19

94

19

95

19

96

19

97

19

98

19

99

20

00

20

01

20

02

20

03

20

04

20

05

20

06

20

07

50

45

40

35

30

25

20

15

10

5

0

214

�QUÁ TRÌNH TẠO TIỀN GỬI

CỦA HỆ THỐNG NHTG

� Lượng tiền gửi tăng thêm:

�QUÁ TRÌNH CUNG ỨNG TIỀN

QUA HỆ THỐNG NHTG

� Khối tiền: M1 = C + D

M1 = MB x m1

Trong ñó:

�QUÁ TRÌNH CUNG ỨNG TIỀN

QUA HỆ THỐNG NHTG

� Khối tiền: M2 = C + D + T + B

M2 = MB x m2

Trong ñó:

�CÁC NHÂN TỐ ẢNH HƯỞNG ðẾN MS

� MB: Thuận

� NHTW quyết ñịnh phát hành tiền

� Yếu tố ảnh hưởng ñến mức ñộ chủ ñộng của

NHTW trong việc cung ứng và kiểm soát MB:

� Tình trạng NSNN và mức ñộ ñộc lập của NHTW

� Sự phụ thuộc về vốn của NHTM vào NHTW

� Cơ chế tỷ giá

� Sự phát triển của TTTC

218

�CÁC NHÂN TỐ ẢNH HƯỞNG ðẾN MS

�Hệ số nhân tiền: thuận

� Hệ số m1 (+)

Nhân tố ảnh hưởng m1: c (-); rd (-); re (-)

� Hệ số m2 (+)

Nhân tố ảnh hưởng m2: c (-); rd (-); re (-)

rt (-); t (+); b (+)

219

�CÁC NHÂN TỐ ẢNH HƯỞNG ðẾN MS

�NHTW kiểm soát trực tiếp: rd, rt

�NHTW không thể kiểm soát trực tiếp: re,c,t,b

220

�QUAN HỆ CUNG CẦU TIỀN

MS0

i

i0

E0

MD0

M0

M

�2005

23

22

2004

23

22

22

24.9

24.94

23

22

17.7

23.7

23

17

20

20

22

22.7

21.5

23

21.6

25

23.9

26.1

35

30

36.9

33.59

40

39

39.3

45

38

MỨC TĂNG M2 DỰ KIẾN VÀ THỰC TẾ

2006

2007

15

10

5

0

1995

1996

1997

1998

1999

2000

2001

Møc t¨ng M2 dù kiÕn

2002

2003

Møc t¨ng M2 thùc tÕ

222

�YÊU CẦU

ðánh giá khả năng kiểm soát mức cung tiền

của NHNN Việt Nam và NHTW các nước

trên thế giới.

�CHƯƠNG 8 – LẠM PHÁT

Bộ môn: Tiền tệ

Khoa Ngân hàng

�NỘI DUNG

� Khái niệm

� Chỉ tiêu ño lường lạm phát

� Phân loại lạm phát

� Nguyên nhân của lạm phát

� Hậu quả của lạm phát

� Các giải pháp kiềm chế lạm phát

�KHÁI NIỆM

� Theo Karl Mark “Lạm phát là sự tràn ngập trong lưu thông một

khối lượng tiền giấy quá thừa dẫn ñến sự mất giá của tiền giấy và

sự phân phối lại TNQD theo hướng có lợi cho giai cấp thống trị

và làm thiệt hại cho quyền lợi của NDLð.”

� Theo kinh tế học hiện ñại: “Lạm phát xảy ra khi mức giá chung

về giá cả và chi phí thời kỳ này tăng lên so với thời kỳ trước.”

� Theo Milton Friedman: “Lạm phát là hiện tăng giá với tốc ñộ

cao và kéo dài

�NGUYÊN NHÂN CỦA LẠM PHÁT

“ Lạm phát cao ở ñâu và

bao giờ cũng là vấn ñề

thuộc về tiền tệ”

- Milton Friedman -

�CHỈ TIÊU ðO LƯỜNG LẠM PHÁT

� Chỉ số giá tiêu dùng CPI

� Chỉ số lạm phát cơ bản

� Chỉ số giảm lạm phát GDP

�CHỈ SỐ GIÁ TIÊU DÙNG CPI

� CPI tính giá của một giỏ hàng hóa tiêu dùng và dịch

vụ trên thị trường của một kỳ nào ñó so với giá của

chính những hàng hóa ñó trong kỳ lấy làm gốc.

� CPI ñược tính theo phương pháp bình quân gia quyền

� Công thức:

�CƠ CẤU TIÊU DÙNG Ở VIỆT NAM

Nhóm hàng hóa, dịch vụ

Năm 1995

Năm 2000

Năm 2006

Tổng chi tiêu

100.00

100.00

100.00

Hàng ăn và dịch vụ ăn uống

60.86

47.9

42.85

ðồ uống và thuốc lá

4.09

4.5

4.56

May mặc, mũ nón, giày dép

6.63

7.63

7.21

Nhà ở và VLXD

2.9

8.23

9.99

Thiết bị và ñồ dùng gia ñình

4.6

9.2

8.62

Dược phẩm, y tế

3.53

2.41

5.42

Phương tiện ñi lại, bưu ñiện

7.23

10.07

9.04

Giáo dục

2.5

2.89

5.41

Văn hóa, thể thao, giải trí

3.79

3.81

3.59

ðồ dùng và dịch vụ giải trí khác

3.86

3.36

3.31

�CHỈ SỐ GIẢM PHÁT GDP

� Công thức:

Trong ñó:

• GDP danh nghĩa: ñược tính theo giá hiện hành

• GDP thực tế: ñược tính theo giá gốc

�CHỈ SỐ GIẢM PHÁT GDP

�CHỈ SỐ LẠM PHÁT CƠ BẢN

� Phản ánh sự biến ñộng giá bình quân của các loại

hàng hóa dịch vụ của 1 thời kỳ có loại trừ các hàng hóa,

dịch vụ có sự tăng giá ñột biến.

� Thể hiện sự thay ñổi mức giá mang tính chất lâu dài

xuất phát từ nguyên nhân tiền tệ.

� ðược sử dụng như chỉ tiêu bổ sung cho CPI

�234

�Ưu ñiểm và hạn chế của từng phương pháp

tính lạm phát?

�Tỷ lệ lạm phát

=

�PHÂN LOẠI LẠM PHÁT

� Theo mức lạm phát:

• Lạm phát vừa phải: mức giá trung bình tăng 1 con

số hàng năm (< 10%)

• Lạm phát phi mã: mức giá trung bình tăng 2 hoặc

3 con số hàng năm (10% < Lạm phát < 1000%)

• Siêu lạm phát: mức giá trung bình tăng 4 con số

hàng năm trở lên ( > 1000%)

�PHÂN LOẠI LẠM PHÁT

� Theo khả năng kiểm soát lạm phát:

• Lạm phát cân bằng có dự ñoán ñược

• Lạm phát không cân bằng, không dự ñoán

ñược

�NGUYÊN NHÂN CỦA LẠM PHÁT

Lạm phát do cầu kéo

(Demand pull – inflation)

Lạm phát do chi phí ñẩy

(Cost push – inflation)

�LẠM PHÁT DO CẦU KÉO

� Lạm phát do cầu kéo xảy ra khi có sự gia tăng

liên tục trong tổng cầu (AD) vượt quá mức cung

ứng hàng hóa, dịch vụ của xã hội (AS) làm mức

giá chung tăng lên.

�LẠM PHÁT DO CẦU KÉO

LAS

SAS

P

P1

P0

E1

E0

AD1

AD0

Y0

Y1

Y

AD = G + I + C + NX

�NGUYÊN NHÂN LẠM PHÁT CẦU KÉO

Tăng ñầu tư XDCB, chi

tiêu cho hành chính, trợ

cấp xã hội, chiến tranh..

G↑

LS thấp, triển vọng kinh

tế, nhu cầu mở rộng thị

trường…

I↑

Thu nhập tăng, LS thấp,

niềm tin người tiêu dùng...

C↑

Nội tệ giảm giá, sức cạnh

tranh hàng hóa XK tăng,

thu nhập nước NK tăng

NX↑

AD↑

��NGUYÊN NHÂN LẠM PHÁT CẦU KÉO

Cung

tiền

Cung

tiền

Cung

tiền

Lạm phát cao và kéo dài

�LẠM PHÁT DO CẦU KÉO

LAS

SAS

P

Khi nền kinh tế chưa

ñạt sản lượng tiềm

năng: AD tăng làm

tăng Y là chủ yếu, P

P1

P0

E1

AD1

E0

AD0

tăng ít.

Y0

Y*

Y

�LẠM PHÁT DO CẦU KÉO

Khi nền kinh tế ñã

ñạt mức sản lượng

tiềm năng:

� Trong ngắn hạn:

AD tăng làm P tăng

là chủ yếu, Y tăng ít.

� Trong dài hạn: AD

tăng chỉ làm P tăng

còn Y không ñổi.

LAS

P

SAS2

SAS1

P4

P3

E4

E3

P2

P1

P0

E2

E0

Y*Y1

E1

SAS0

AD2

AD1

AD0

Y

�LẠM PHÁT DO CHI PHÍ ðẨY

� Lạm phát do chi phí ñẩy xảy ra khi chi phí sản xuất

tăng ñẩy giá lên.

� Hay nói cách khác, lạm phát do chi phí ñẩy xảy ra

khi tốc ñộ tăng chi phí sản xuất nhanh hơn tốc ñộ

tăng năng suất lao ñộng làm giảm mức cung ứng

hàng hóa của xã hội.

�LẠM PHÁT DO CHI PHÍ ðẨY

LAS

P

SAS1

SAS0

P1

E1

P0

E0

AD0

Y1

Y0

Y

�NGUYÊN NHÂN LẠM PHÁT CHI PHÍ ðẨY

Thị trường lao ñộng khan

hiếm, yêu cầu tăng lương

của công nhân..

Chi phí

tiền lương tăng

Giá nội ñịa nguyên vật

liệu tăng, sử dụng lãng

phí, bệnh dịch, thiên tai…

Chi phí nguyên

vật liệu tăng

AS↓

Tình trạng ñộc quyền

Người SX chủ ñộng

tăng lợi nhuận ròng

NSNN thâm hụt nên tăng

thuế, hoạt ñộng ñiều tiết

của NN qua công cụ

thuế..

Thuế và các khoản

nghĩa vụ với

NSNN tăng

�LẠM PHÁT DO CHI PHÍ ðẨY

LAS

P

SAS1

SAS0

P1

P0

E1

E0

AD0

Y1 Y0

Y

� Trường hợp Nhà nước không can thiệp

�LẠM PHÁT DO CHI PHÍ ðẨY

LAS

P

SAS1

SAS0

P1

P0

E2

E1

E0

AD0

AD1

Y2 Y1 Y0

Y

� Trường hợp Nhà can thiệp giảm tổng cầu ñể triệt tiêu

lạm phát do chi phí ñẩy

�LẠM PHÁT DO CHI PHÍ ðẨY

P

SAS2

SAS1

LAS

SAS0

P4

P3

P2

P1

E4

E3

E1

P0

Y1 Y0

E2

E0

AD2

AD1

AD0

Y

� Trường hợp Nhà can thiệp tăng tổng cầu ñể khôi phục

sản lượng và việc làm

�LẠM PHÁT DO CHI PHÍ ðẨY

P

LAS

SAS1

SAS0

P3

P2

P1

P0

E3

E1

E2

AD2

E0

AD1

AD0

Y1 Y0 Y2

Y

� Trường hợp Nhà can thiệp tăng tổng cầu ñể ñạt tốc ñộ

tăng trưởng kinh tế cao

�HẬU QUẢ CỦA LẠM PHÁT

� ðối với lạm phát có thể dự tính ñược:

�

Tăng chi phí quản lý tiền mặt (chi phí mòn giày)

�

Tăng chi phí cập nhật thông tin (chi phí thực ñơn)

�

Lạm phát tác ñộng thông qua hệ thống thuế

�HẬU QUẢ CỦA LẠM PHÁT

� ðối với lạm phát không thể dự tính:

�

Gây ra sự bất ổn ñịnh cho môi trường kinh tế xã hội

�

Ảnh hưởng ñến thu nhập thực tế và ñời sống của nhân dân

�

Làm xấu ñi cán cân thanh toán quốc tế, mà trước hết là cán

cân thương mại

�

Tăng lãi suất danh nghĩa, giảm tăng trưởng kinh tế

�

Tăng tỷ lệ thất nghiệp

�

Làm giảm lòng tin của công chúng ñối với Chính phủ

�

Làm giảm tác ñộng của phương pháp chỉ số hóa

�Biểu ñồ: Tương quan so sánh lãi suất danh nghĩa và lãi

suất thực tại Việt Nam từ năm 1990 - 2008 (%)

�GIÁ CỦA CHÍNH SÁCH CHỐNG LẠM PHÁT

� ðường cong Phillip (PC) biểu thị mối quan hệ nghịch

biến giữa tỷ lệ lạm phát và tỷ lệ thất nghiệp: giá phải

trả cho 1% giảm tỷ lệ lạm phát là sự giảm sút công ăn

việc làm

Tỷ lệ

lạm

phát

PC dài hạn

B

A

A

PC ngắn hạn

A

Tỷ lệ thất

nghiệp

�GIẢI PHÁP KIỀM CHẾ LẠM PHÁT DO CẦU

DKIP1

Kiểm soát

chi tiêu CP

Giảm nhu

cầu về ñầu

tư

Chính sách

khuyết

khích TK,

giảm TD

Giảm nhu

cầu về xuất

khẩu

�Slide 258

DKIP1

bổ sung thêm slide về Biện pháp sử dụng CSTT thắt chặt

Dang Khoa IT Plaza, 6/8/2009

�GIẢI PHÁP KIỀM CHẾ LẠM PHÁT DO CẦU

Giảm

cung

tiền

Tăng

lãi suất

CSTT

thắt

chặt

�GIẢI PHÁP KIỀM CHẾ LẠM PHÁT DO CUNG

Chính sách tiền lương hợp lý: ñảm bảo

tốc ñộ tăng lương phù hợp với tốc ñộ tăng

NSLð

Giảm thiểu CF ngoài lương: sử dụng

NLV thay thế, cải tiến công nghệ, ñổi mới

cơ chế quản lý…

Chống ñộc quyền, tăng lượng cung ứng

hàng hóa (NK, mở kho dự trữ QG)

�YÊU CẦU

� Tìm hiểu thực trạng lạm phát tại Việt

Nam (diễn biến, nguyên nhân, hậu quả,

giải pháp…)

� Lạm phát trên thế giới

�9

CHÍNH SÁCH

TIỀN TỆ

CHƯƠNG

Bộ môn Tiền tệ - Khoa Ngân hàng

�NỘI DUNG

� Khái niệm CSTT

� Hệ thống mục tiêu CSTT

� Các công cụ CSTT

� Kênh truyền tải tác ñộng của CSTT

� Nhân tố ảnh hưởng ñến hiệu quả CSTT

�Cơ chế lan truyền tác ñộng của CSTT

i

MS1

MD

i

MS0

i1

E1

i1

i0

i0

E0

M1

M0

I

I1

M

I0

AD

I

AD0

AD1

Y1

Y0

P

Y

AS

P0

E’0

E’1

P1

AD0

AD1

Y1

Y0

�KHÁI NIỆM CSTT

� Là chính sách kinh tế vĩ mô

� NHTW sử dụng các công cụ của mình thực

hiện việc kiểm soát và ñiều tiết MS

� Nhằm ñạt ñược các mục tiêu:

�Giá cả

�Sản lượng

�Công ăn việc làm.

�KHÁI NIỆM CSTT

NHTƯ chủ ñộng tạo ra các biến ñộng về

các ñiều kiện tiền tệ (Mức cung tiền, lãi

suất) với mục tiêu xác ñịnh là bản chất

của CSTT

�HỆ THỐNG MỤC TIÊU CSTT

� Mục tiêu cuối cùng

� Mục tiêu trung gian

� Mục tiêu hoạt ñộng

�MỤC TIÊU CUỐI CÙNG

� Là những mục tiêu ñược tính ñến trong dài hạn,

thường là 1 năm.

� Các mục tiêu cơ bản:

� Ổn ñịnh giá cả → Quan trọng nhất

� Tăng trưởng kinh tế

� Tạo công ăn việc làm, giảm thất nghiệp

�Chính sách kinh tế vĩ mô

Mục tiêu kinh tế vĩ mô

- Chính sách tài khóa (thuế, - Ổn ñịnh giá cả (kiểm soát

chi tiêu chính phủ)

lạm phát)

- Chính sách tiền tệ (MS, lãi - Tăng trưởng kinh tế

suất thị trường)

- Tăng công ăn việc làm

- Chính sách thu nhập

- Thăng bằng cán cân thanh

- Chính sách kinh tế ñối ngoại toán quốc tế

(xuất nhập khẩu, ñầu tư nước

ngoài)

�ỔN ðỊNH GIÁ CẢ

� Ổn ñịnh giá cả ñược hiểu là giữ cho nền kinh tế có

mức lạm phát thấp và ổn ñịnh.

� Chỉ tiêu ño lường: CPI, chỉ số lạm phát cơ bản

� Là mục tiêu chủ yếu và dài hạn của CSTT:

� Lạm phát có ảnh hưởng mạnh ñến tăng trưởng

kinh tế và tỷ lệ thất nghiệp.

� Sự thay ñổi trong CSTT tác ñộng trực tiếp ñến

lạm phát

�ỔN ðỊNH GIÁ CẢ

� Cách ñặt mục tiêu kiểm soát lạm phát:

� Một khoảng biên ñộ (New Zealand: 0 – 3%,

Canada: 1 – 3% hay Anh:1 – 4%)

� Một con số cụ thể (Phần Lan: 2%)

� ðặt trần lạm phát (Tây Ban Nha: < 3%)

� Việt Nam: Mục tiêu tăng CPI < Tốc ñộ tăng

trưởng kinh tế (Năm 2008, mục tiêu tăng GDP:

8,5% - 9% so với năm 2007)

�Tỷ lệ lạm phát – Chỉ tiêu và thực hiện

Năm

Mục tiêu (%)

Thực hiện (%)

2000

6

-0.6

2001

<5

0.8

2002

<5

4.0

2003

<5

3.0

2004

5

9.5

2005

6.5

8.4

2006

< GDP

6.6

2007

< GDP

12.63

2008

< GDP

22.97

2009

< 15%

6.88

�TĂNG TRƯỞNG KINH TẾ

� Là sự gia tăng về sản lượng thực tế và sự phù

hợp về cơ cấu kinh tế.

� Chỉ tiêu ño lường:

� Lượng: Tốc ñộ tăng GDP, GNP

� Chất: Cơ cấu kinh tế, năng lực cạnh tranh

� Là cơ sở ñể ổn ñịnh tiền tệ, tạo vị thế cho quốc

gia.

�Tăng trưởng kinh tế - Chỉ tiêu và thực hiện

Năm

Mục tiêu (%)

Thực hiện (%)

2000

5.5 – 6

6.0

2001

7.5 - 8

6.8

2002

7 – 7.5

7.04

2003

7.5

7.24

2004

8

7.7

2005

8.5

8.4

2006

8

8.17

2007

8.2 – 8.5

8.48

2008

7

6.23%

2009

6.5%

5.32%

�GÓP PHẦN TĂNG CÔNG ĂN VIỆC LÀM

� Chỉ tiêu ño lường: tỷ lệ thất nghiệp, số

việc làm mới tạo ra.

� Thất nghiệp cao sẽ làm tăng chi tiêu

Ngân sách, tác ñộng tiêu cực ñến các hoạt

ñộng KT – XH.

� CSTT tác ñộng ñến mục tiêu này thông

qua mục tiêu tăng trưởng kinh tế.

�Tỷ lệ thất nghiệp tại Việt Nam từ 1996 - 2007

�MQH GIỮA CÁC MỤC TIÊU CUỐI CÙNG

� Trong ngắn hạn, các mục tiêu này có thể

mâu thuẫn với nhau nhưng không phải

lúc nào cũng mâu thuẫn.

� Trong dài hạn, các mục tiêu này luôn

thống nhất với nhau.

�Luật NHNN Việt Nam

� ðiều 2, chương 1: “CSTT quốc gia là một bộ phận

của chính sách kinh tế tài chính của Nhà nước nhằm

ổn ñịnh giá trị ñồng tiền, kiềm chế lạm phát, góp

phần thúc ñẩy phát triển kinh tế xã hội, bảo ñảm quốc

phòng an ninh và nâng cao ñời sống của nhân dân”.

� Mục tiêu cuối cùng của CSTT ở Việt Nam:

� Ổn ñịnh tiền tệ (gồm giá trị ñối nội và ñối ngoại của

tiền tệ).

� Thúc ñẩy tăng trưởng kinh tế và toàn dụng nhân lực

� ðảm bảo hoạt ñộng an toàn cho các tổ chức tín dụng.

278

�MỤC TIÊU TRUNG GIAN

� Là mục tiêu do NHTW lựa chọn nhằm ñạt ñược

mục tiêu cuối cùng và phải có liên hệ chặt chẽ

với mục tiêu cuối cùng.

� Tiêu chuẩn lựa chọn:

� Có thể ño lường ñược

� Có khả năng kiểm soát ñược

� Có liên hệ chặt chẽ với mục tiêu cuối cùng

�MỤC TIÊU TRUNG GIAN

� Các chỉ tiêu thường ñược lựa chọn:

� Về lượng: Mức cung tiền hoặc dư nợ tín dụng.

� Về giá: Lãi suất thị trường, tỷ giá.

� Việt Nam:

� Chỉ tiêu chính M2

� Chỉ tiêu bổ sung: dư nợ tín dụng.

�MS1

MS*

E2

i2

E2

i2

E*

i*

MS* MS2

E*

i*

MD2

i1

MD*

E1

MD2

i1

MD*

E1

MD1

M*

M

Hình 1: Lựa chọn MS làm mục tiêu

trung gian, phải thả nổi lãi suất

MD1

M*

M

Hình 2: Lựa chọn i làm mục tiêu

trung gian, phải thả nổi MS

�i

LM1

LM*

LM*

LM2

i2

i2

E2

i*

E2

i*

E*

E*

E1

IS2

E1

i1

IS*

IS2

i1

IS*

IS1

IS1

Y1

Y*

Y2

Y

Hình 1: Lựa chọn MS làm mục tiêu

trung gian, Y giao ñộng trong

khoảng Y1 ñến Y2

Y’1 Y1

Y*

Y2

Y’2

Hình 2: Lựa chọn i làm mục tiêu

trung gian, Y giao ñộng trong

khoảng Y’1 ñến Y’2

�LM1

LM1

LM*

LM2

LM2

i1

E1

i1

E*

i*

E1

E*

i*

E2

LM*

E2

i2

i2

IS*

IS*

Y1

Y*

Y2

Hình 1: Lựa chọn MS làm mục tiêu

trung gian, Y giao ñộng trong khoảng

từ Y1 ñến Y2.

Y1

Y*

Y2

Hình 2: Lựa chọn i làm mục

tiêu trung gian, Y ñạt mức sản

lượng Y*

�MỤC TIÊU TRUNG GIAN

� Không thể ñồng thời lựa chọn cả mức cung

tiền MS và lãi suất i làm mục tiêu trung gian.

� Nên lựa chọn MS làm mục tiêu trung gian

khi ñường IS biến ñộng mạnh.

� Nên lựa chọn i làm mục tiêu trung gian khi

ñường LM biến ñộng mạnh.

�MỤC TIÊU HOẠT ðỘNG

� Là mục tiêu do NHTW lựa chọn nhằm ñạt ñược

mục tiêu trung gian. Nó có phản ứng tức thời

với những thay ñổi trong sử dụng công cụ

CSTT.

� Tiêu chuẩn lựa chọn mục tiêu hoạt ñộng:

�Có thể ño lường ñược

�Có thể kiểm soát ñược

�Có liên hệ chắt chẽ với mục tiêu trung gian

�MỤC TIÊU HOẠT ðỘNG

� Các chỉ tiêu thường ñược lựa chọn:

� Về lượng: Dữ trữ của các ngân hàng (R), MB,

DL, MBn

� Về giá: lãi suất liên ngân hàng, lãi suất chiết

khấu, lãi suất thị trường mở, lãi suất cho vay qua

ñêm, lãi suất tín phiếu Kho bạc.

� Việt Nam lựa chọn lượng tiền trung ương MB và

dự trữ R làm mục tiêu hoạt ñộng.

�Bảng: Hệ thống mục tiêu CSTT tại một số quốc gia

Quốc

Mục tiêu

Mục tiêu

Mục tiêu

gia

hoạt ñộng

trung gian

cuối cùng

Anh

Mỹ

- LS liên NH

- Ổn ñịnh giá cả

-R

- M2, M3

- Việc làm cao

- MBn

- LS ngắn và dài hạn

- Ổn ñịnh giá cả

- LS liên NH

- LS liên NH

- Ổn ñịnh thị trường tài chính

- M2

Nhật

- Ổn ñịnh giá cả

- Tăng trưởng kinh tế

- Cân bằng cán cân thanh toán

VN

-R

- M2

- Ổn ñịnh giá cả

- LS thị trường

- Tổng khối lượng tín

- Tăng trường KT-XH

mở

dụng

- Bảo ñảm ANQP và nâng cao

ñời sống của nhân dân

�CHÍNH SÁCH MỤC TIÊU LẠM PHÁT

- inflation targeting policy

� Chính sách mục tiêu lạm phát hay lạm phát mục tiêu

(LPMT) ñược xuất phát từ lý luận cho rằng tỷ lệ lạm phát

thấp và ổn ñịnh sẽ góp phần quan trọng vào quá trỡnh

tăng trưởng kinh tế trong dài hạn và giảm thất nghiệp,

ñồng thời tránh ñược những mâu thuẫn trong các mục tiêu

của CSTT.

� CSTT nhằm thúc ñẩy sự tăng trưởng khi nền kinh tế ñã

vượt quá mức sản lượng tiềm năng sẽ dẫn tới mức lạm

phát cao hơn.

288

�Công cụ trực tiếp

Công cụ

Mục tiêu

Mục tiêu

Mục tiêu

CSTT

hoạt ñộng

trung gian

cuối cùng

Công cụ gián tiếp

�CÔNG CỤ CHÍNH SÁCH TIỀN TỆ

Hạn mức tín dụng

Công cụ

trực tiếp

Ấn ñịnh lãi suất

Ấn ñịnh tỷ giá

Công cụ

CSTT

Dự trữ bắt buộc

Công cụ

gián tiếp

Tái cấp vốn

Nghiệp vụ thị trường mở

�CÔNG CỤ TRỰC TIẾP

� Là các công cụ tác ñộng trực tiếp vào mục tiêu

trung gian như khối lượng tiền trong lưu thông

hoặc lãi suất thị trường

� Các công cụ ñược sử dụng:

� Hạn mức tín dụng

� Ấn ñịnh lãi suất

� Ấn ñịnh tỷ giá

�CÔNG CỤ GIÁN TIẾP

� Là các công cụ tác ñộng trực tiếp vào các mục tiêu

hoạt ñộng của CSTT, thông qua cơ chế thị trường,

các tác ñộng này ñược truyền dẫn ñến các mục tiêu

trung gian là khối lượng tiền cung ứng và lãi suất thị

trường.

� Các công cụ ñược sử dụng:

�Dự trữ bắt buộc

�Tái cấp vốn

�Nghiệp vụ thị trường mở

�DỰ TRỮ BẮT BUỘC

�DTBB là số tiền mà NHTM buộc phải duy trì trên một

tài khoản tại NHTW. Nó ñược xác ñịnh bằng một tỷ lệ

phần trăm nhất ñịnh trên tổng số dư tiền gửi.

�Mức DTBB ñược quy ñịnh khác nhau căn cứ vào thời

hạn tiền gửi, loại tiền gửi, quy mô và tính chất hoạt ñộng

của NHTM.

�Cách tính DTBB:

DTBB = Tỷ lệ DTBB x Số dư tiền gửi bình quân ngày

của kỳ xác ñịnh

�CƠ CHẾ TÁC ðỘNG CỦA DTBB

�Tác ñộng về mặt lượng:

•DTBB tăng → Re giảm → Giảm khả năng cho vay của hệ

thống NHTM → MS giảm và ngược lại.

•Hệ số nhân tiền m giảm → MS giảm và ngược lại.

�Tác ñộng về mặt giá:

Cung VKD giảm, cầu VKD tăng lên so với cung → LS liên NH

tăng → LSCV tăng → LSCV dài hạn tăng và ngược lại.

�Tác ñộng ñến LSTT:

Chi phí vốn của NHTM tăng → LSTT tăng và ngược lại.

�DỰ TRỮ BẮT BUỘC

Nhược

ñiểm

Ưu ñiểm

�TÁI CẤP VỐN

Bao gồm những quy ñịnh, ñiều kiện cho vay của

NHTW ñối với các NHTM trên cơ sở chiết khấu

các GTCG ngắn hạn hoặc các GTCG dài hạn mà

thời hạn thanh toán còn lại ngắn nhằm bù ñắp

hoặc bổ sung nhu cầu vốn khả dụng và hình thành

nên bộ phận dự trữ ñi vay của hệ thống NHTM

�TÁI CẤP VỐN

Xem lại phần Tái cấp vốn ở chương Ngân

hàng trung ương (hình thức, mục ñích, các

quy ñịnh)

�CƠ CHẾ TÁC ðỘNG TÁI CẤP VỐN

Lượng

Nới lỏng ñiều kiện TCV →

Nhu cầu vay ↑→ R ↑ → Cho

vay ↑ → MS ↑ và ngược lại.

Giá

Nới lỏng ñk TCV →

Cung VKD ↑ → LS liên

NH ↓ → LSTT ↓

Hiệu ứng

thông báo

�TÁI CẤP VỐN

Ưu ñiểm

� Linh hoạt

� Thực hiện vai

trò người cho

vay cuối cùng

Nhược ñiểm

� Kém chủ ñộng

� Khó tác ñộng

ngược trở lại

� Gây bối rối cho

thị trường

�NGHIỆP VỤ THỊ TRƯỜNG MỞ

� Nghiệp vụ thị trường mở là hoạt ñộng mua,

bán ngắn hạn các GTCG trên thị trường tiền tệ

của NHTW nhằm thực thi chính sách tiền tệ

quốc gia.

�CƠ CHẾ TÁC ðỘNG NVTTM

• Về lượng: thông qua dự trữ R của hệ

thống NHTM

• Về giá: thông qua ảnh hưởng ñến cung

– cầu vốn trên thị trường liên ngân hàng

• Tác ñộng ñến giá chứng khoán trên thị

trường

�CƠ CHẾ TÁC ðỘNG VỀ LƯỢNG

NHTW

mua CK

R↑

MB ↑

MS ↑

Khả năng cho

vay của

NHTM ↑

Khi NHTW bán CK sẽ làm giảm MS theo chiều

ngược lại

�CƠ CHẾ TÁC ðỘNG VỀ GIÁ - LSLNH

NHTW

mua CK

Cung vốn TT

liên NH ↑

LS liên NH ↓

MS ↑

LS cho vay↓

Khi NHTW bán CK sẽ tác ñộng ñến LS và MS