Инвестиции для молодежи

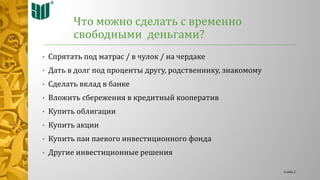

- 2. Что можно сделать с временно свободными деньгами? • Спрятать под матрас / в чулок / на чердаке • Дать в долг под проценты другу, родственнику, знакомому • Сделать вклад в банке • Вложить сбережения в кредитный кооператив • Купить облигации • Купить акции • Купить паи паевого инвестиционного фонда • Другие инвестиционные решения Слайд 2

- 3. Что такое инвестиции? Инвестирование - вложение средств с целью получения прибыли Реальные инвестиции: приобретение материальных активов для ведения бизнеса (земля, станки, сырье и материалы, оплата строительства или реконструкции и т.п.) приобретение нематериальных активов (патенты, лицензии, товарные знаки, авторские права и т.п.) вложения в «человеческий капитал» и др. Слайд 3

- 4. Что такое инвестиции? Финансовые инвестиции: • банковские вклады • приобретение ценных бумаг акции облигации инвестиционные паи и др. • предоставление кредитов • приобретение валюты • приобретение драгоценных металлов • операции с производными финансовыми инструментами • приобретение недвижимости не для проживания и не для ведения собственного бизнеса и др. Слайд 4

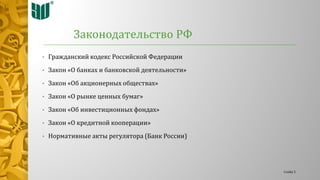

- 5. Законодательство РФ • Гражданский кодекс Российской Федерации • Закон «О банках и банковской деятельности» • Закон «Об акционерных обществах» • Закон «О рынке ценных бумаг» • Закон «Об инвестиционных фондах» • Закон «О кредитной кооперации» • Нормативные акты регулятора (Банк России) Слайд 5

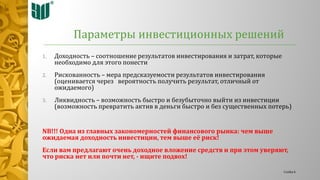

- 6. Параметры инвестиционных решений 1. Доходность – соотношение результатов инвестирования и затрат, которые необходимо для этого понести 2. Рискованность – мера предсказуемости результатов инвестирования (оценивается через вероятность получить результат, отличный от ожидаемого) 3. Ликвидность – возможность быстро и безубыточно выйти из инвестиции (возможность превратить актив в деньги быстро и без существенных потерь) NB!!! Одна из главных закономерностей финансового рынка: чем выше ожидаемая доходность инвестиции, тем выше её риск! Если вам предлагают очень доходное вложение средств и при этом уверяют, что риска нет или почти нет, - ищите подвох! Слайд 6

- 7. Вклады (депозиты), займы, кредиты Основные свойства: возвратность, платность (проценты), срочность Откуда берутся проценты? Почему люди и фирмы платят проценты за «пользование» чужими деньгами? • Компенсация кредитного риска (риск для займодавца не получить деньги обратно) • Компенсация упущенной выгоды для займодавца (деньги, пущенные в оборот, могли бы принести ему прибыль) • Заемщик готов платить за возможность получить выгоду для себя: Он может сам вложить эти деньги с более высокой доходностью Он может приобрести за эти деньги некие блага, которых в противном случае придется ждать дольше • Компенсация инфляционного риска (риск, что когда заемщик вернет деньги займодавцу, они обесценятся) Слайд 7

- 8. Зачем банку ваши деньги? Бизнес банка - в том, чтобы на время брать деньги у одних экономических агентов и передавать их другим Можно привлекать деньги дешево, но до востребования, а можно – дороже, но на определенный срок Во втором случае банк может более спокойно выдавать кредиты Слайд 8

- 9. Когда и почему банк готов платить вам более высокие проценты? • Банкиры делают деньги на том, чтобы «перепродавать» привлеченные деньги дороже. Банк – коммерческая организация, он занимается бизнесом, а не благотворительностью! • Если банк раньше брал вклады под более низкую ставку, а сейчас повышает её, значит… он хочет помочь вкладчикам (?!) он хочет увеличить свою долю на рынке и привлечь вкладчиков из других банков он вынужден это делать, чтобы не потерять своих вкладчиков, так как ставки в целом по рынку повышаются его финансовое положение ухудшилось, и он вынужден повышать ставки, так как его потенциальные кредиторы хотят более высокую плату за принятие на себя более высокого кредитного риска Слайд 9

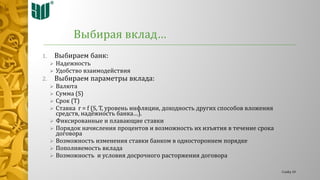

- 10. Выбирая вклад… 1. Выбираем банк: Надежность Удобство взаимодействия 2. Выбираем параметры вклада: Валюта Сумма (S) Срок (T) Ставка r = f (S, T, уровень инфляции, доходность других способов вложения средств, надёжность банка…). Фиксированные и плавающие ставки Порядок начисления процентов и возможность их изъятия в течение срока договора Возможность изменения ставки банком в одностороннем порядке Пополняемость вклада Возможность и условия досрочного расторжения договора Слайд 10

- 11. Почему банковский вклад – самый надежный долговой инструмент в России? • Банки достаточно жестко регулируются Центральным Банком и потому должны быть более надежны, чем другие финансовые институты • С 2004 года существует система страхования вкладов (Федеральный закон "О страховании вкладов физических лиц в банках Российской Федерации» от 23.12.2003 N 177-ФЗ). Страховщиком является государственная корпорация «Агентство по страхованию вкладов» (АСВ) • Все банки, привлекающие вклады физических лиц, уплачивают страховые взносы в АСВ • При банкротстве банка АСВ выплачивает всем вкладчикам - физическим лицам их вклады в пределах 1 400 000 рублей (до января 2015 г. – 700 000 рублей). • Займы в кредитных потребительских кооперативах, микрофинансовых организациях и т.д. - не застрахованы АСВ … это, впрочем, не значит, что вклад надо делать в банке с самым высоким процентом, а в крайнем случае вы всё получите с АСВ… Слайд 11

- 12. Кто кроме банков? Кредитные потребительские кооперативы «Кредитный потребительский кооператив - добровольное объединение физических и (или) юридических лиц на основе членства и по территориальному, профессиональному и (или) иному принципу в целях удовлетворения финансовых потребностей членов кредитного кооператива (пайщиков).» (Федеральный закон от 8 июля 2009 года № 190-ФЗ «О кредитной кооперации») • Идея кредитного кооператива – это что-то вроде «банка для своих». Члены КК объединяют свои средства (вносят паевые взносы, заключают договоры «передачи личных сбережений» – по сути, вклады) для того, чтобы сами же члены КК могли брать там займы (по сути – кредиты) • Чтобы вложить деньги в КК, вы должны стать его членом • КК – некоммерческая организация, у него нет задачи зарабатывать прибыль на «торговле деньгами». Поэтому разница между ставками по «вкладам» и займам (спрэд) у КК может быть меньше, чем у банка Слайд 12

- 13. Акции • Экономически: акция – доля в капитале компании, имеющая форму ценной бумаги. • Юридически: акция - ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. • Акции делятся на обыкновенные (максимальное участие в управлении, минимальная определенность в отношении дивидендов) и привилегированные (имеют право на фиксированные дивиденды и при исправной их выплате не участвуют в управлении, но если дивиденды по этим акциям не заплачены, они становятся голосующими наравне с обыкновенными акциями) Слайд 13

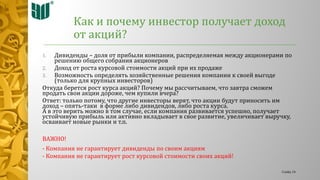

- 14. Как и почему инвестор получает доход от акций? 1. Дивиденды – доля от прибыли компании, распределяемая между акционерами по решению общего собрания акционеров 2. Доход от роста курсовой стоимости акций при их продаже 3. Возможность определять хозяйственные решения компании к своей выгоде (только для крупных инвесторов) Откуда берется рост курса акций? Почему мы рассчитываем, что завтра сможем продать свои акции дороже, чем купили вчера? Ответ: только потому, что другие инвесторы верят, что акции будут приносить им доход – опять-таки в форме либо дивидендов, либо роста курса. А в это верить можно в том случае, если компания развивается успешно, получает устойчивую прибыль или активно вкладывает в свое развитие, увеличивает выручку, осваивает новые рынки и т.п. ВАЖНО! - Компания не гарантирует дивиденды по своим акциям - Компания не гарантирует рост курсовой стоимости своих акций! Слайд 14

- 15. Как торговать акциями В принципе – как угодно. Хоть по объявлению в газете или в интернете. В реальности – логично это делать на бирже. Поскольку большинство инвесторов хочет не просто купить акции, а иметь возможность управлять своим портфелем, постоянно покупать одни акции и продавать другие, удобно это делать на специальной торговой площадке, которой и является биржа. Торговать акциями на бирже технологично, быстро, надежно с точки зрения расчетов. НО Биржа не заключает договоры с каждым физическим лицом. Членами биржи являются профессиональные участники рынка ценных бумаг – брокеры, дилеры, доверительные управляющие (в том числе банки, имеющие соответствующие лицензии). Физическому лицу, чтобы выйти на биржу, необходимо заключить договор с брокером и внести деньги на т.н. «специальный брокерский счет». «Инвестиция – это неудавшаяся спекуляция» (Народная мудрость) Слайд 15

- 16. Фундаментальный анализ – попытка подвести рациональное основание под торговлю акциями Гипотеза: справедливая цена акции должна быть связана с ожидаемыми доходами по ней. Но как рассчитать эти будущие доходы, если у компании нет обязательства платить акционеру какие-либо заранее известные суммы? Можно попытаться проанализировать финансовое состояние компании (прибыль за последние годы, рентабельность, уровень долговой нагрузки и т.п.), оценить ее перспективы (качество её производственных активов, её инвестиционные проекты, положение, которое она занимает на своем рынке и т.п.) и на основании этого сделать прогноз будущих доходов (прибылей) компании. А уже из этого прогноза вывести справедливую цену акций. Дальше все просто: если рыночная цена акции ниже справедливой – надо покупать, если выше – надо продавать. Фундаментальный анализ важен для долгосрочного инвестора и мало что дает спекулянту. Слайд 16

- 17. Технический анализ – дело для мастера Технический анализ исходит из предположения о том, что поведение участников рынка подчиняется определенным закономерностям (не всегда рациональным), поэтому на основании данных о ценах и объемах торгов можно делать выводы о том, как рынок будет вести себя в ближайшее время. Для краткосрочного спекулянта технический анализ важнее, чем фундаментальный Слайд 17

- 18. Паевые инвестиционные фонды Экономически: паевой инвестиционный фонд (ПИФ) – общий капитал группы инвесторов, объединивших свои средства под профессиональным управлением; инвестиционный пай – доля в таком капитале, имеющая форму ценной бумаги. Юридически: ПИФ - обособленный имущественный комплекс без прав юридического лица, состоящий из имущества, переданного инвесторами в доверительное управление управляющей компании, и из имущества, полученного в процессе такого управления. Инвестиционный пай - ценная бумага, удостоверяющая долю своего владельца в праве собственности на имущество, составляющее ПИФ, его право требовать от управляющей компании надлежащего доверительного управления ПИФом, право на получение денежной компенсации при прекращении ПИФа, а также, в зависимости от типа ПИФа, - право требовать от управляющей компании выкупа (погашения) своих паев в любой момент или в определенный интервалы времени. Слайд 18

- 19. Как инвестировать в ПИФы • Инвестиционные паи приобретаются либо непосредственно у управляющей компании, либо на бирже • Управляющие компании создают много различных ПИФов с разными инвестиционными стратегиями (например, ПИФы акций и ПИФы облигаций, ПИФы недвижимости и венчурные ПИФы и т.п.) • Доходы владельца инвестиционных паев зависят от того, как ведут себя ценные бумаги или другие активы, купленные управляющей компанией в состав имущества ПИФа: если они растут в цене или по ним выплачиваются доходы, то инвестиционные паи становятся более дорогими, и инвестор может получить доход от их продажи управляющей компании либо третьему лицу • Но если активы ПИФа падают в цене, то все убытки ложатся на владельцев паев, потому что стоимость паев в результате снижается • В ПИФе применяется принцип диверсификации (разнообразия) при формировании инвестиционного портфеля, поэтому при нормальной работе управляющей компании инвесторы рискуют меньше, чем если бы они самостоятельно покупали отдельные ценные бумаги Слайд 19

- 20. Во что инвестировать, когда, сколько и как? Это зависит от индивидуальных предпочтений, возможностей и ограничений каждого человека. Общих для всех рецептов в этой сфере нет и не может быть. Узнайте побольше о разных видах финансовых активов, об их юридическом содержании и экономических свойствах Оцените имеющиеся у вас свободные средства, которые вы готовы инвестировать, предпочтительный срок инвестиций, а также свою готовность к риску А потом принимайте свои инвестиционные решения! Выбор за вами! Слайд 20