Relazione tecnica manovra_renzi

- 1. XVII legislatura A.S. 1465: "Conversione in legge del decreto-legge 24 aprile 2014, n. 66, recante misure urgenti per la competitività e la giustizia sociale" Aprile 2014 n. 45

- 2. Servizio del Bilancio Direttore ... tel. ... Segreteria tel. 5790 Uffici Documentazione degli effetti finanziari dei testi legislativi dott. Renato Loiero tel. 2424 Verifica della quantificazione degli oneri connessi a testi legislativi in materia di entrata avv. Giuseppe Delreno tel. 2626 Verifica della quantificazione degli oneri connessi a testi legislativi in materia di spesa dott. Daniele Bassetti tel. 3787 Consigliere addetto al Servizio dott. Melisso Boschi tel. 3731 Segretari parlamentari dott.ssa Anna Elisabetta Costa dott.ssa Alessandra Di Giovambattista sig. Cristiano Lenzini dott. Vincenzo Bocchetti dott. Maurizio Sole Il presente dossier è destinato alle esigenze di documentazione interna per l’attività degli organi parlamentari e dei parlamentari. Si declina ogni responsabilità per l’eventuale utilizzazione o riproduzione per fini non consentiti dalla legge.

- 3. I I N D I C E ANALISI AGGREGATA .....................................................................................1 TITOLO I RIDUZIONI DI IMPOSTE E NORME FISCALI .........................................4 Capo I Rilancio dell'economia attraverso la riduzione del cuneo fiscale........4 Articolo 1 (Riduzione del cuneo fiscale per lavoratori dipendenti e assimilati)...........................................................................................................4 Articolo 2 (Disposizioni in materia di IRAP).....................................................7 Capo II Trattamento fiscale dei redditi di natura finanziaria e altre disposizioni fiscali ...............................................................................................10 Articolo 3 e articolo 4 commi da 1 a 10 (Disposizioni in materia di redditi di natura finanziaria) ...........................................................................10 Articolo 4 (Disposizioni di coordinamento e modifiche alla legge 27 dicembre 2013, n. 147).....................................................................................24 Comma 11 (Rivalutazione beni aziendali) ..................................................24 Comma 12 (Rivalutazione quote della Banca d'Italia) ................................26 Articolo 5 (Modifiche all’art. 14 del decreto-legge 8 agosto 2013, n. 91)......29 Capo III Contrasto all’evasione fiscale.............................................................30 Articolo 6 (Strategie di contrasto all’evasione fiscale) ...................................30 Articolo 7 (Destinazione dei proventi della lotta all'evasione fiscale)............31 TITOLO II RISPARMI ED EFFICIENZA DELLA SPESA PUBBLICA .....................35 Capo I Razionalizzazione della spesa pubblica per beni e servizi .................35 Articolo 8 (Trasparenza e razionalizzazione della spesa pubblica per beni e servizi) ...................................................................................................35 Articolo 9 (Acquisizione di beni e servizi attraverso soggetti aggregatori e prezzi di riferimento).....................................................................................44 Articolo 10 (Attività di controllo) ....................................................................51 Articolo 11 (Riduzione dei costi di riscossione fiscale)...................................53 Articolo 12 (Remunerazione conti di tesoreria e provvigioni di collocamento dei titoli) ....................................................................................55 Capo II Amministrazione sobria.......................................................................58 Articolo 13 (Limite al trattamento economico del personale pubblico e delle società partecipate) .................................................................................58 Articolo 14 (Controllo della spesa per incarichi di consulenza, studio e ricerca e per i contratti di collaborazione coordinata e continuativa) ...........61 Articolo 15 (Spesa per autovetture).................................................................65 Articolo 16 (Riorganizzazione dei Ministeri e interventi in agricoltura)........67 Articolo 17 (Concorso degli organi costituzionali alla riduzione della spesa pubblica).................................................................................................74 Articolo 18 (Abolizione di agevolazioni postali) .............................................77 Articolo 19 (Riduzione dei costi nei comuni, nelle province e nelle città metropolitane)..................................................................................................78

- 4. II Articolo 20 (Società partecipate).....................................................................79 Articolo 21 (Disposizioni concernenti RAI S.p.A) ...........................................82 Capo III Trasferimenti e sussidi .......................................................................84 Articolo 22 (Riduzione delle spese fiscali).......................................................84 Capo IV Aziende municipalizzate.....................................................................87 Articolo 23 (Riordino e riduzione della spesa di aziende, istituzioni e società controllate dalle amministrazioni locali) ............................................87 Capo V Razionalizzazione degli spazi della pubblica amministrazione........88 Articolo 24 (Disposizioni in materia di locazioni e manutenzioni di immobili da parte delle pubbliche amministrazioni).......................................88 Capo VI Digitalizzazione ...................................................................................93 Articolo 25 (Anticipazione obbligo fattura elettronica) ..................................93 Articolo 26 (Pubblicazione telematica di avvisi e bandi)................................94 TITOLO III PAGAMENTO DEI DEBITI DELLE PUBBLICHE AMMINISTRAZIONI ........................................................................................96 Capo I Monitoraggio dei debiti delle pubbliche amministrazioni e dei relativi tempi di pagamenti................................................................................97 Articolo 27 (Monitoraggio dei debiti delle pubbliche amministrazioni).........97 Articolo 28 (Monitoraggio delle certificazioni dei pagamenti effettuati dalle pubbliche amministrazioni con le risorse trasferite dalle regioni) ......100 Capo II Strumenti per favorire l’estinzione dei debiti delle pubbliche amministrazioni ................................................................................................100 Articolo 29 (Attribuzione di risorse della Sezione per assicurare la liquidità per pagamenti dei debiti certi, liquidi ed esigibili degli enti locali) .............................................................................................................100 Articolo 30 (Debiti fuori bilancio inclusi nei piani di riequilibrio finanziario pluriennale) .................................................................................101 Articolo 31 (Finanziamento dei debiti degli enti locali nei confronti delle società partecipate)........................................................................................102 Articolo 32 (Incremento del Fondo per assicurare la liquidità per pagamenti dei debiti certi, liquidi ed esigibili)..............................................103 Articolo 33 (Anticipazioni di liquidità per il pagamento dei debiti dei comuni che hanno deliberato il dissesto finanziario)....................................105 Articolo 34 (Disposizioni in materia di pagamento dei debiti sanitari)........106 Articolo 35 (Disposizioni dirette a garantire il rispetto dei tempi di pagamento dei debiti sanitari) .......................................................................107 Articolo 36 (Debiti dei Ministeri) ..................................................................110 Articolo 37 (Strumenti per favorire la cessione dei crediti certificati) .........112 Articolo 38 (Semplificazione degli adempimenti amministrativi per la cessione dei crediti tramite piattaforma elettronica).....................................116 Articolo 39 (Crediti compensabili) ................................................................117 Articolo 40 (Termine di notifica delle cartelle esattoriali ai fini della compensabilità con i crediti certificati).........................................................117

- 5. III Capo III Strumenti per prevenire il formarsi di ritardi dei pagamenti delle pubbliche amministrazioni .....................................................................118 Articolo 41 (Attestazione dei tempi di pagamento)........................................118 Articolo 42 (Obbligo della tenuta del registro delle fatture presso le pubbliche amministrazioni)............................................................................119 Articolo 43 (Anticipo certificazione conti consuntivi enti locali)..................120 Articolo 44 (Tempi di erogazione dei trasferimenti fra pubbliche amministrazioni) ............................................................................................120 Articolo 45 (Ristrutturazione del debito delle Regioni).................................121 TITOLO IV NORME FINANZIARIE ED ENTRATA IN VIGORE ...........................127 Articolo 46 (Concorso delle regioni e delle province autonome alla riduzione della spesa pubblica) .....................................................................127 Articolo 47 (Concorso delle province, delle città metropolitane e dei comuni alla riduzione della spesa pubblica) .................................................131 Articolo 48 (Edilizia scolastica).....................................................................134 Articolo 49 (Riaccertamento straordinario residui)......................................135 Articolo 50 (Disposizioni finanziarie)............................................................138

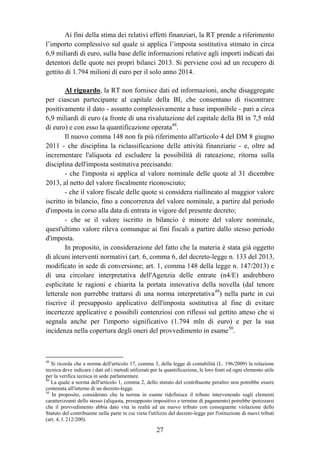

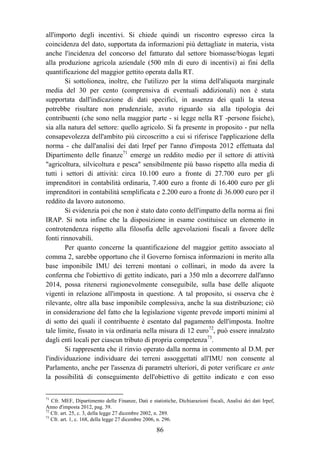

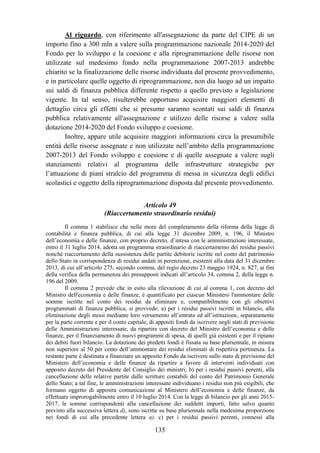

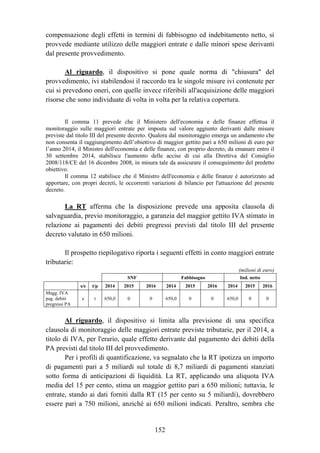

- 7. 1 ANALISI AGGREGATA L'analisi che segue espone in forma aggregata gli effetti finanziari del decreto-legge in esame. Le analisi proposte si basano sugli elementi informativi contenuti nella relazione tecnica e nel prospetto riepilogativo degli effetti finanziari allegati al provvedimento (Allegato 3). La tabella 1 riporta gli effetti del provvedimento sui tre saldi di riferimento della finanza pubblica: saldo netto da finanziare del bilancio dello Stato (SNF), fabbisogno (F) e indebitamento netto delle Amministrazioni pubbliche (IN). L'effetto complessivo netto delle misure - dato dalla differenza tra la variazione netta delle entrate e delle spese - determina variazioni rilevanti dei primi due saldi ma non del terzo. Nello specifico, il decreto in esame aumenta il SNF nell'anno in corso per un importo pari a 18,1 miliardi, mentre nel biennio successivo il saldo aumenta di circa 80 milioni all'anno. In termini di F, il provvedimento incide per 0,8 miliardi nel 2014, per poi scendere a 8 milioni nel 2015 e 54 milioni nel 2016. L'IN rimane pressoché invariato nel triennio, l'effetto del provvedimento essendo pari a 5 milioni di euro nel 2014, 12 milioni nel 2015 e 13 milioni nel 2016. Tabella 1 Effetti del decreto-legge n. 66 del 2014 sui saldi di finanza pubblica (milioni di euro) Fonte: Elaborazione su dati del D.L. n. 66 del 2014, relazione tecnica, Allegato 3. Nel Documento di economia e finanza 2014, Sezione I, Programma di stabilità (focus a pagina 21), il Governo ha presentato un'evoluzione a politiche 2014 2015 2016 2014 2015 2016 2014 2015 2016 Maggiori entrate extratributarie 1.286 1.806 1.700 111 116 12 81 100 0 Maggiori entrate extratributarie e in conto capitale 0 156 162 0 0 0 0 0 0 Maggiori entrate tributarie 4.105 2.809 3.967 4.455 3.159 4.317 4.455 3.159 4.317 Totale Maggiori entrate 5.391 4.771 5.829 4.567 3.275 4.329 4.536 3.259 4.317 Minori entrate extratributarie 0 52 48 0 0 0 0 0 0 Minori entrate extratributarie e in conto capitale 0 137 138 0 0 0 0 0 0 Minori entrate tributarie 5.833 1.136 304 6.536 4.245 2.363 7.367 3.413 2.363 Totale Minori entrate 5.833 1.325 490 6.536 4.245 2.363 7.367 3.413 2.363 Variazione Netta Entrate -442 3.446 5.339 -1.969 -969 1.967 -2.831 -154 1.954 Maggiori spese correnti 1.304 5.349 7.159 648 2.275 5.146 106 3.086 5.175 Maggiori spese in conto capitale 18.953 0 0 9.198 122 0 128 122 0 Totale Maggiori spese 20.258 5.349 7.159 9.846 2.397 5.146 233 3.208 5.175 Minori spese correnti 1.769 1.686 1.595 2.425 3.055 2.933 2.825 3.055 2.933 Minori spese in conto capitale 628 0 0 745 18 0 45 18 0 Minori spese in conto capitale e corrente 200 300 300 200 300 300 200 300 300 Totale Minori spese 2.598 1.986 1.895 3.369 3.374 3.233 3.069 3.374 3.233 Variazione Netta Spese 17.660 3.363 5.264 6.476 -977 1.913 -2.836 -165 1.942 Effetti sui saldi -18.102 83 76 -8.445 8 54 5 12 13 Saldo Netto da Finanziare Fabbisogno Indebitamento Netto

- 8. 2 invariate dell'aggregato della spesa pubblica rilevante ai fini dell'applicazione della regola sulla spesa non coerente con il limite posto dalle regole di bilancio europee e nazionali1 . Il Governo ha precisato che il rispetto della regola sarà garantito dagli interventi correttivi programmati a partire dal 2015. La variazione netta delle spese derivante dal provvedimento in esame risulta leggermente negativa (cioè corrispondente a minori spese) nel 2015 (-154 milioni di euro), ma positiva nel 2016 (1,9 miliardi di euro). Dalla composizione della manovra lorda (tabella 2), con riguardo agli effetti sull'IN, si nota che le risorse necessarie a attuare le disposizioni del decreto (date dalla somma delle maggiori entrate e delle minori spese) vengono reperite in misura lievemente maggiore dal lato delle entrate (4,5 miliardi di euro nel 2014, 3,3 miliardi nel 2015 e 4,3 miliardi nel 2016) rispetto alle minori spese (3,1 miliardi nel 2014, 3,4 nel 2015 e 3,2 nel 2016). Dal lato degli impieghi (dati dalla somma delle minori entrate e delle maggiori spese) la riallocazione avviene in larga parte a compensazione delle minori entrate previste soltanto nel 2014 (7,4 miliardi) mentre nel 2015 la riallocazione avviene approssimativamente in egual misura a favore di maggiori spese (principalmente correnti) per 3,2 miliardi di euro e a compensazione di minori entrate tributarie per 3,4 miliardi. Infine, nel 2016 il decreto dispone maggiori spese correnti per 5,2 miliardi di euro a fronte di minori entrate per 2,4 miliardi. 1 Cfr. Servizio del Bilancio del Senato della Repubblica e Servizio Bilancio dello Stato e Servizio Studi della Camera dei deputati, Documento di economia e finanza 2014 (Doc. LVII, n. 2), Documentazione di finanza pubblica n. 5, aprile 2014, http://www.senato.it/service/PDF/PDFServer/BGT/00760197.pdf.

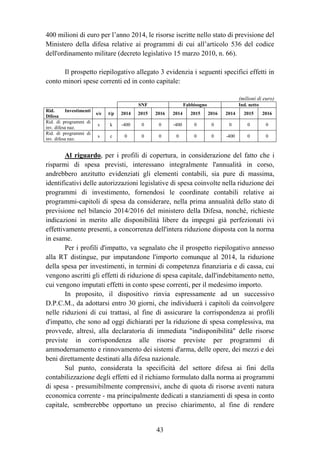

- 9. 3 Tabella 2 Articolazione degli effetti del decreto-legge n. 66 del 2014 per risorse e impieghi (milioni di euro) Fonte: Elaborazione su dati del D.L. n. 66 del 2014, relazione tecnica, Allegato 3. La classificazione degli effetti finanziari del provvedimento in esame ai fini dell'impatto sull'IN potrebbe cambiare in relazione alla contabilizzazione degli effetti del credito d'imposta disposto dall'articolo 1. Come specificato meglio nella trattazione dell'articolo (cfr. infra), infatti, la relazione tecnica al provvedimento ammette la possibilità che l'Istat provveda a classificare almeno una parte dei crediti d'imposta come maggiori spese (trasferimenti alle famiglie) anziché minori entrate. Indebitamento Netto 2014 2015 2016 Risorse Minori spese correnti 2.825 3.055 2.933 Minori spese conto capitale 45 18 0 Minori spese conto capitale e corrente 200 300 300 Totale Minori spese 3.069 3.374 3.233 Maggiori entrate extratributarie 81 100 0 Maggiori entrate extratributarie e conto capitale 0 0 0 Maggiori entrate tributarie 4.455 3.159 4.317 Totale Maggiori entrate 4.536 3.259 4.317 Totale Risorse 7.606 6.633 7.550 Impieghi Maggiori spese correnti 106 3.086 5.175 Maggiori spese in conto capitale 128 122 0 Totale Maggiori spese 233 3.208 5.175 Minori entrate extratributarie 0 0 0 Minori entrate extratributarie e in conto capitale 0 0 0 Minori entrate tributarie 7.367 3.413 2.363 Totale minori entrate 7.367 3.413 2.363 Totale Impieghi 7.601 6.621 7.538 Effetti sui saldi 5 12 13

- 10. 4 TITOLO I RIDUZIONI DI IMPOSTE E NORME FISCALI Capo I Rilancio dell'economia attraverso la riduzione del cuneo fiscale Articolo 1 (Riduzione del cuneo fiscale per lavoratori dipendenti e assimilati) L'articolo in esame mira a ridurre la pressione fiscale e contributiva sul lavoro, c.d. cuneo fiscale, per l'anno 2014, in attesa di un intervento di riduzione strutturale del cuneo stesso da attuare con la legge di stabilità per il 2015. A tal fine, il comma 1 inserisce nell'articolo 13 del D.P.R. n. 917 del 1986 (testo unico delle imposte sui redditi), dopo il comma 1, il comma 1-bis il quale riconosce al contribuente, qualora l'imposta lorda sia di importo superiore a quello della detrazione spettante ai sensi del comma 1 (detrazione da lavoro dipendente), un credito, che non concorre alla formazione del reddito, di importo pari: 1) a 640 euro, se il reddito complessivo non è superiore a 24.000 euro; 2) a 640 euro, se il reddito complessivo è compreso tra 24.000 e 26.000 euro. In particolare, in questo caso il credito è proporzionale al rapporto tra l’importo di 26.000 euro, diminuito del reddito complessivo, e l’importo di 2.000 euro. Il credito è riconosciuto ai percettori dei redditi di cui agli articoli 49 (redditi da lavoro dipendente), con esclusione di quelli indicati nel comma 2, lettera a) (pensioni e somme di denaro per crediti di lavoro ricevute in seguito a sentenze) e 50 (redditi assimilati a quelli da lavoro dipendente), comma 1, lettere a), b), c), c-bis), d), h-bis) e l) del D.P.R. n.917 del 1986 (testo unico delle imposte sui redditi). I commi 2 e 3 specificano che il credito riconosciuto dall'articolo in esame è rapportato al periodo di lavoro nell’anno ed è applicato per il solo periodo d'imposta 2014. Il comma 4 demanda ai sostituti di imposta di cui agli articoli 23 e 29 del D.P.R. n. 600 del 1973, per l'anno 2014, il riconoscimento al contribuente, in via automatica, del credito di imposta in esame con obbligo di ripartizione fra le retribuzioni erogate successivamente alla data di entrata in vigore del presente decreto, a partire dal primo periodo di paga utile. A tal fine, il comma 5 autorizza il sostituto d’imposta ad utilizzare, fino a capienza, l’ammontare complessivo delle ritenute disponibile in ciascun periodo di paga e, per la differenza, i contributi previdenziali dovuti per il medesimo periodo di paga, i quali, pertanto, non dovranno essere versati nei limiti della quota usata per il credito, ferme restando le aliquote di computo delle prestazioni. L’importo del credito riconosciuto è indicato dal sostituto d'imposta nella certificazione unica dei redditi di lavoro dipendente e assimilati (CUD). Il comma 6 autorizza l’INPS a recuperare i contributi di cui al comma 5 non versati dai sostituti di imposta alle gestioni previdenziali rivalendosi sulle ritenute da versare mensilmente all’Erario nella sua qualità di sostituto d’imposta. Il comma 7, infine, autorizza il Ministro dell’economia e delle finanze ad apportare, con propri decreti, le necessarie variazioni di bilancio compensative, anche tra l’entrata e la spesa, al fine di consentire la corretta rappresentazione contabile del credito d'imposta di cui trattasi. La RT rappresenta l'importo del credito nella seguente tabella: Reddito (euro) Importo del credito (euro) Fino a 24.000 640 Oltre 24.000 fino a 26.000 640*[1-(rdt-24.000)/(26.000-24.000)] Oltre 26.000 0

- 11. 5 La RT stima, sulla base dell'analisi condotta con il modello di microsimulazione IRPEF basato sui dati delle dichiarazioni dei redditi presentate nel 2012, un costo di competenza annua per l’anno 2014 di circa 6.655,3 milioni di euro con pari effetti sull’indebitamento netto. Gli effetti finanziari di cassa presentano un profilo temporale diverso da quelli di competenza, come mostra la tabella seguente: 2014 2015 2016 Credito -5.823,4 -831,9 0,0 Nel riepilogo degli effetti finanziari del provvedimento l'operazione è classificata nella voce “minori entrate tributarie”. La RT, tuttavia, avverte che sarà l'Istat a stabilire la classificazione definitiva sulla base delle regole del SEC (con particolare riferimento a quelle 2010) e che al momento non è possibile escludere che una parte degli sgravi possa essere contabilizzata dal lato della spesa (trasferimenti alle famiglie) alla stregua di altri crediti di imposta. Al riguardo, si rileva in primo luogo che la quantificazione operata dalla RT, essendo basata su un modello di microsimulazione IRPEF, non è verificabile in modo puntuale, anche se ad una prima ricostruzione utilizzando dati tratti dalla banca dati “Magister” - del ministero dell’economia e delle finanze anno 2011 - si perviene ad un dato compatibile con quello esposto in relazione tecnica2 . Si richiama inoltre l'attenzione sulla circostanza che i dati assunti a riferimento sono quelli relativi all'esercizio d'imposta dell'anno 2011, essendo state considerate le dichiarazioni dei redditi presentate nell'anno 2012. In proposito, pur prendendo atto dell'avvenuta estrapolazione dei dati all'anno di riferimento, si chiede un chiarimento circa il mancato utilizzo dei pertinenti dati rivenienti dalle dichiarazioni 2013. Sarebbe altresì opportuno avere qualche elemento informativo aggiuntivo che consenta di verificare le ipotesi ed i parametri posti a base della "estrapolazione" all'anno in corso (ad esempio conoscere le variazioni che sono state registrate per i redditi interessati dalla misura in commento tra l'esercizio considerato dalla microsimulazione (2011) e quello successivo (2012) in relazione al quale l'Amministrazione finanziaria dovrebbe poter disporre dei relativi dati). Si osserva inoltre che sarebbe utile acquisire anche specifiche informazioni (numero dei soggetti, con la separata indicazione dei co.co.co3 , 2 In particolare in base ad ipotesi di suddivisione degli scaglioni per i quali risultano disponibili i dati ed in base all’assunzione che il reddito complessivo approssimi il reddito imponibile dei lavoratori dipendenti, si perviene ad un numero di soggetti beneficiari pari a circa 10 mln di unità, ai quali attribuendo il credito di imposta di 640 euro, si ottiene un valore dell’ordine di quello esposto in RT. 3 In relazione in particolare ai co.co.co a progetto non è infatti da escludere che ci siano più committenti contemporaneamente, con la possibile conseguenza di una erogazione del bonus plurima da parte dei sostituti d'imposta; in tal caso, i percipienti dovrebbero restituire le somme non dovute in sede di conguaglio o di dichiarazione dei redditi nell'esercizio successivo (si veda Circolare n. 8/E del 28 aprile

- 12. 6 reddito medio ed ammontare medio di detrazioni e deduzioni sul reddito) riguardanti quella fascia di contribuenti in relazione ai quali l'imposta lorda determinata sui redditi di cui agli articoli 49 e 50 del TUIR sia di importo superiore a quello della detrazione spettante ai sensi del comma 1 dell'articolo 13, pur avendo un reddito superiore a 8.000 euro annui, che corrisponde alla no tax area, ma non superiore a 26.000 euro. Si evidenzia poi che la stessa RT afferma che, nonostante la classificazione dell'operazione sia interamente imputata, nel riepilogo degli effetti finanziari del provvedimento, nella voce "minori entrate tributarie", l'Istat, sulla scorta delle regole di contabilizzazione stabilite dal Sistema europeo dei conti (Sec) 20104 potrebbe contabilizzare una parte degli sgravi dal lato della spesa (trasferimenti alle famiglie). Tale possibilità sembra sorgere in relazione al fatto che una parte dei crediti d'imposta in esame siano "pagabili", cioè comportino un effettivo esborso al beneficiario nella misura in cui il credito superi il debito d'imposta (cfr. il Regolamento (UE) n. 549/2013, 20.168). In tal caso il Sec 2010 prevede che il credito in questione sia classificato come spesa e registrato come tale per l'importo totale ai fini del calcolo dell'indebitamento netto delle Amministrazioni pubbliche. La possibilità che il credito d'imposta sia del tipo "pagabile", nel senso esplicitato sopra, sembra emergere con riferimento ai contribuenti la cui imposta lorda sia di importo superiore a quello della detrazione spettante ai sensi del comma 1 (detrazione da lavoro dipendente) ma inferiore al credito stesso, nonché per i contribuenti che non sono incapienti per la sola detrazione da lavoro dipendente ma lo sono una volta considerate le altre tipologie di detrazioni5 . Sarebbe utile acquisire ulteriori informazioni circa il numero dei contribuenti per i quali il credito d'imposta potrebbe dar luogo ad un effettivo esborso (e quindi qualificarsi come "pagabile") e il conseguente ammontare di maggior spesa che ne potrebbe derivare in luogo delle minori entrate contabilizzate nel prospetto riepilogativo degli effetti finanziari della norma. Occorre precisare che in base al Sec 2010 la classificazione dei crediti di imposta "pagabili" come spese anziché minori entrate, pur non incidendo sul risultato differenziale (accreditamento/indebitamento) dell'amministrazione pubblica, influisce sulla individuazione dell'indicatore della pressione fiscale e 2014, pagg. 9-10). Tale eventualità, stante il lasso temporale tra il momento di percezione e quello di restituzione, potrebbe determinare effetti finanziari in termini di cassa in relazione ai quali appaiono opportuni approfondimenti del Governo. 4 Cfr. il Regolamento (UE) n. 549/2013 del Parlamento europeo e del Consiglio del 21 maggio 2013 relativo al Sistema europeo dei conti nazionali e regionali nell'Unione europea, http://eur-lex.europa.eu/ legal-content/IT/TXT/PDF/?uri=CELEX:32013R0549&from=EN. 5 Tale possibilità sembra avvalorata dalla Circolare n. 8/E, relativa all'articolo in esame, emessa dall'Agenzia delle entrate in data 28 aprile 2014 nella parte in cui afferma che "Non rileva la circostanza che l’imposta lorda del contribuente generata dai redditi di lavoro dipendente e assimilati sia ridotta o azzerata da detrazioni diverse da quelle previste dall’art. 13, comma 1, del TUIR, quali, ad esempio, le detrazioni per carichi di famiglia previste dall’articolo 12 del medesimo" TUIR, http:// www.agenziaentrate.gov.it/wps/file/nsilib/nsi/documentazione/provvedimenti+circolari+e+risoluzioni/ circolari/archivio+circolari/circolari+2014/aprile+2014/circolare+n.+8e+del+28+aprile+2014/CIRCO LARE++n++8_E+del+28+aprile+2014.pdf.

- 13. 7 sul livello della spesa pubblica, nonché sui corrispondenti rapporti rispetto al PIL (cfr. il Regolamento (UE) n. 549/2013, 20.168). Con riferimento al comma 6, andrebbe altresì valutata l'opportunità di prevedere che anche gli altri enti previdenziali debbano poter recuperare l'importo dei contributi non incassati, portando le relative somme in compensazione con l'ammontare delle ritenute fiscali da versare all'Erario. Articolo 2 (Disposizioni in materia di IRAP) Il comma 1 dell'articolo in esame, novellando gli articoli 16, commi 1 e 1-bis, e 45, comma 1, del decreto legislativo 15 dicembre 1997, n. 446, dispone nuove aliquote ordinarie IRAP, a partire dall’anno di imposta 2014, per tutti i settori di attività economica, con esclusione della pubblica amministrazione e precisamente: 3,50 per cento per l'aliquota generale, 3,80 per cento per i concessionari, 4,20 per cento per le banche, 5,30 per cento per le assicurazioni e 1,70 per cento per l'agricoltura6 . Il comma 2 fissa specifiche aliquote da utilizzare ai fini dell'acconto, per l'anno d'imposta 20147 . Il comma 3, modificando l'articolo 16, comma 3, del D.Lgs. n. 446 del 1997, fissa allo 0,92 cento8 la percentuale massima, concessa alle regioni, di variazione delle aliquote IRAP da applicare per i predetti settori privati; il comma 4 prevede che le aliquote vigenti alla data di entrata in vigore del presente decreto, qualora variate ai sensi dell'articolo 16, comma 3, del decreto legislativo 15 dicembre 1997, n. 446 e dell'articol o 5, comma 19 , del decreto legislativo 6 maggio 2011, n. 68, sono rideterminate applicando le variazioni adottate alle aliquote di cui al precedente comma 1. La RT stima la perdita di gettito di competenza IRAP a partire dal 2014 nella misura di 2.059 mln di euro di competenza in ragione d’anno. Tale stima -si legge - è stata individuata utilizzando il modello di microsimulazione IRAP (base dati anno d’imposta 2011), estrapolando i dati reddituali per gli anni di riferimento ed integrando le modifiche normative successive all’anno d’imposta di riferimento della base dati, e riducendo le aliquote così come proposte. In ordine agli effetti positivi che si determinano ai fini IRES-IRPEF in relazione alla minore deducibilità della imposta IRAP afferente al costo del lavoro (attualmente pari al 46,2% della base imponibile) e per effetto della deduzione forfetaria riferibile agli oneri finanziari pari al 10 per cento dell’IRAP pagata, la RT stima un recupero di gettito di competenza a regime ai fini IRES- IRPEF, pari a 266 milioni di euro, in applicazione di un’aliquota media pari al 23%. Con riferimento alla cassa, la RT afferma di considerare: 1. un acconto ai fini IRAP del 40% per cento e l’utilizzo del metodo previsionale a valere sull’acconto IRAP 2014; 6 In luogo delle precedenti aliquote, pari rispettivamente a 3,90, 4,20, 4,65, 5,90 e 1,90 per cento. 7 Si tratta rispettivamente del 3,70,4, 4,50, 5,70 e 1,80 per cento. 8 In luogo dell'1 per cento. 9 In base a tale comma, a decorrere dall'anno 2013, ciascuna regione a statuto ordinario può ridurre con propria legge le aliquote dell'Irap fino ad azzerarle.

- 14. 8 2. un acconto IRES-IRPEF pari al 75 per cento, tenendo conto della minore IRAP pagata nel corso del 2014; il recupero di gettito IRES- IRPEF di competenza è stimato in circa 90 mln di euro per il 2014, in circa 402 mln di euro per il 2015 e in circa 266 mln di euro a partire dal 2016. Si stimano dunque i seguenti effetti di gettito: (milioni di euro) 2014 2015 2016 2017 2018 IRAP -700 -3.109 -2.059 -2.059 -2.059 IRES-IRPEF 0 158 635 164 266 TOTALE -700 -2.951 -1.424 -1.895 -1.793 Al riguardo, si osserva in primo luogo che le stime proposte, essendo basate su una microsimulazione, non offrono la possibilità di una verifica puntuale; si rileva peraltro che i dati posti alla base di detta microsimulazione non sono i più aggiornati disponibili, essendo riferiti al 2011. Si espongono di seguito alcuni dati e considerazioni che potrebbero indurre a ritenere sottostimato il minor gettito quantificato dalla RT in relazione all'articolo in esame. In primo luogo, si evidenzia che il Bollettino delle entrate tributarie del Dipartimento delle Finanze indica il gettito Irap riferito ai privati per il 2013 in misura pari a 24.813 mln10 . Si riportano poi, nel quadro sinottico di cui infra, le riduzioni di aliquota che le norme in esame introducono con riferimento ai vari settori considerati, rappresentate anche con le rispettive variazioni percentuali: Settore Aliquote % ordinarie previgenti (a) Nuove aliquote % ordinarie (b) Differenza (c=b-a) Differenza % (d=c/a*100) Generale 3,90 3,50 -0,40 -10,26% Concessionari 4,20 3,80 -0,40 -9,52% Banche 4,65 4,20 -0,45 -9,68% Assicurazioni 5,90 5,30 -0,60 -10,17% Agricoltura 1,90 1,70 -0,20 -10,53% La quantificazione di minor gettito contenuta nella RT, pari a 2.059 mln in ragione d'anno, corrisponde all'8,3 per cento rispetto alle entrate del 2014 indicato dal predetto Bollettino delle entrate (24.813 mln); tale percentuale è sensibilmente inferiore a quanto previsto dalla normativa, dato che le variazioni in riduzione vanno dal 9,52 al 10,53 per cento, a seconda del settore di attività. Per questo motivo, si ritiene che gli effetti di minor gettito derivanti dalle disposizioni in esame possano verosimilmente attestarsi su importi più significativi di quelli esposti in RT. Si rileva poi che l'aver assunto un andamento di minor gettito come costante nel tempo non appare prudenziale, considerando i dati in crescita del 10 Cfr. MEF, Dipartimento delle finanze, Bollettino delle entrate tributarie n. 142, pag. 15.

- 15. 9 gettito Irap riportati nel Bollettino delle entrate tributarie negli anni 2011-2013 (23.962 mln nel 201111 , 24.422 mln nel 201212 e 24.813 mln per il 2013); la considerazione di tale crescita comporterebbe anche un incremento, nel corso degli anni, del minor gettito associabile alla riduzione delle aliquote. Con riferimento al comma 2, si osserva che, nel passaggio dalla competenza alla cassa, la RT riporta dati e spiegazioni che non appaiono interamente coerenti con quanto stabilito a proposito degli acconti. In particolare, la RT considera per il 2014 un acconto del 40 per cento13 , mentre il comma 2 fissa specifiche aliquote, ai fini dell'acconto riferito a tale esercizio, per ogni settore interessato. Sarebbe quindi opportuno acquisire in modo più specifico i dati utilizzati ai fini della stima. Per quanto concerne il comma 3, si sottolinea che la RT non tiene in considerazione gli effetti finanziari a carico delle regioni in relazione alla riduzione dall'1 allo 0,92 per cento del margine di manovra consentito nella fissazione delle aliquote IRAP rispetto a quelle stabilite dalla legislazione statale. Il Governo dovrebbe fornire dati sulle aliquote regionali ad oggi maggiorate in misura superiore allo 0,92 per cento rispetto all'aliquota ordinaria, per quantificare il relativo minor afflusso di risorse per le regioni in base alla normativa ora introdotta. Si ricorda, in proposito che, per l'articolo 19 della legge di contabilità (L. 196/2009), i provvedimenti che comportano oneri, anche sotto forma di minori entrate, a carico dei bilanci delle amministrazioni pubbliche, devono contenere la previsione dell'onere stesso e l'indicazione della copertura finanziaria riferita ai relativi bilanci, annuali e pluriennali. Andrebbero poi meglio chiariti i rapporti tra le disposizioni di cui ai commi 3 e 4 (riguardante, quest'ultimo, la rideterminazione delle aliquote variate dalle regioni, con riferimento ai nuovi valori percentuali stabiliti dal comma 1) per i casi in cui le regioni, ai sensi dell'articolo 16, comma 3 del D.Lgs 446/1997, abbiano deliberato un incremento dell'aliquota tra lo 0,93 e l'1 per cento. In merito a quanto esposto, sono necessari chiarimenti del Governo. 11 Cfr. MEF, Dipartimento delle finanze, Bollettino delle entrate tributarie n. 118, pag. 15. 12 Cfr. MEF, Dipartimento delle finanze, Bollettino delle entrate tributarie n. 130, pag. 16. 13 700 = 2.059 x 85% x 40%.

- 16. 10 Capo II Trattamento fiscale dei redditi di natura finanziaria e altre disposizioni fiscali Articolo 3 e articolo 4 commi da 1 a 10 (Disposizioni in materia di redditi di natura finanziaria) La norma recata dall’articolo 3 interviene sul livello di tassazione dei redditi di natura finanziaria e quindi sulle ritenute e sulle imposte sostitutive sugli interessi, premi e ogni altro provento di cui all’articolo 44 del decreto del Presidente della Repubblica 22 dicembre 1986, n. 917 (TUIR) e sui redditi diversi di cui all’articolo 67, comma 1, lettere da c-bis a c-quinquies del citato TUIR, innalzando l’aliquota di imposta, attualmente determinata nella misura del 20 per cento, al 26 per cento e mantenendo inalterata l’aliquota di imposta attualmente determinata nella misura del 12,50 per cento per alcune tipologie di redditi14 . In particolare è il comma 1 che provvede ad innalzare l’aliquota al 26 per cento, mentre il comma 2 individua i redditi di natura finanziaria che sono esclusi dall’incremento di tassazione. Si tratta di obbligazioni e altri titoli di cui all’art. 31 del DPR n. 601 del 1973 ed equiparati, di obbligazioni emesse da Stati esteri inclusi nella cosiddetta white list ed obbligazioni emesse da enti territoriali dei suddetti Stati, nonché di titoli di risparmio per l’economia meridionale di cui all’articolo 8, comma 4 del decreto-legge 13 maggio 2011, n. 70; per queste tipologie di redditi si conserva l’aliquota di tassazione al 12,50 per cento. Il comma 3 prevede la disapplicazione della maggiore aliquota per gli interessi di cui al comma 8-bis dell’art. 26-quater del decreto del Presidente della Repubblica n. 600 del 197315 , per gli utili di cui all’articolo 27, comma 3, secondo periodo e comma 3-ter del citato DPR 600/197316 e per il risultato netto maturato delle forme di previdenza complementare di cui al decreto legislativo 5 dicembre 2005, n. 252.17 Il successivo comma 4 dispone, per effetto della variazione di aliquota in argomento, la modifica della misura del rimborso - portandola da un quarto agli undici ventiseiesimi - spettante ai soggetti non residenti di cui all’articolo 27, comma 3, ultimo periodo, del citato DPR n. 600/1973, che dimostrino di aver pagato l’imposta all’estero in via definitiva sugli stessi utili mediante certificazione del competente ufficio fiscale dello Stato estero. Il comma 5 regolamenta l’applicazione delle imposte sostitutive previste dagli articoli 5, 6 e 7 del Decreto Legislativo n. 461 del 21 novembre 1997 nei vari regimi di tassazione del risparmio (dichiarativo, amministrato e gestito) sui redditi di natura finanziaria cui continua ad applicarsi l’aliquota del 12,50 per cento. Infatti poiché l’aliquota prevista per i redditi di cui al precedente comma 2 – cioè quelli relativi alle obbligazioni e altri titoli di cui all’art. 31 del DPR n. 601 del 1973 ed equiparati, alle obbligazioni emesse da Stati esteri inclusi nella cosiddetta white list ed alle obbligazioni emesse da enti territoriali dei suddetti Stati - è inferiore a quella sostitutiva del 26 per cento (così come modificata dal decreto in esame), si rende necessario rivedere la quota di computo in sede di determinazione delle basi imponibili, portandola dalla misura del 62,5 per cento (precedentemente prevista con l’aliquota dell’imposta sostitutiva del 20%) alla misura del 48,08 per cento dell’ammontare realizzato. 14 Si rammenta che sulla medesima materia era intervenuto l’articolo 2, commi da 6 a 34 del decreto- legge n. 138 del 13 agosto 2011. 15 Per tali tipologie è prevista l’aliquota del 5 per cento sugli interessi corrisposti da società italiane a società estere di altri Stati dell’Unione europea (c.d. “consociate”) cui, in linea di principio, si applica la direttiva 2003/49/CE (c.d. Direttiva interessi e canoni). 16 Per gli utili in argomento l’aliquota prevista è dell’1,375 per cento; gli utili sono quelli spettanti alle società e agli enti soggetti ad un’imposta sul reddito delle società negli Stati membri dell’Unione europea e degli Stati aderenti all’Accordo sullo Spazio economico europeo e inclusi nella cosiddetta white list. 17 Su tali risultati netti è prevista l’aliquota dell’11 per cento che si applica sul risultato maturato dalle forme di previdenza complementare di cui al D.Lgs. n. 252 del 2005 e sugli utili corrisposti a fondi pensione istituiti negli Stati membri dell’Unione europea e degli Stati aderenti all’Accordo sullo Spazio economico europeo e inclusi nella cosiddetta white list.

- 17. 11 Il comma 6 stabilisce che la nuova aliquota prevista per gli interessi, premi e ad ogni altro provento di cui all’art. 44 del TUIR si applica per i citati redditi divenuti esigibili a decorrere dal 1° luglio 2014 mentre per i redditi diversi, di cui all’art. 67 del citato TUIR, si applica sui proventi che sono realizzati a decorrere dalla medesima data. In particolare, il comma 7 specifica che la nuova aliquota si applica ai dividendi e proventi ad essi assimilati percepiti dalla data del 1 luglio 2014, mentre per gli interessi ed i proventi derivanti da depositi e conti correnti, bancari o postali, nonché per quelli da obbligazioni o titoli similari, di cui all’articolo 26 del citato DPR n. 600 del 1973 la nuova aliquota si applica ai citati redditi maturati a decorrere dal 1 luglio 2014. Il comma 8 dispone che per i redditi derivanti dalle obbligazioni o titoli similari di cui all’articolo 2, comma 1, del decreto legislativo 1° aprile 1996, n. 239, la nuova misura dell’aliquota si applica agli interessi, premi ed ogni altro provento di cui al citato articolo 44 del TUIR che sono maturati a decorrere dal 1 luglio 2014. Pertanto il successivo comma 9 prevede che gli intermediari indicati dall’articolo 2, comma 2 del citato DLgs 239/1996 provvederanno ad effettuare addebiti ed accrediti nel conto unico, di cui all’articolo 3 del medesimo decreto legislativo, alla data del 30 giugno 2014. Il comma 10 dispone invece la decorrenza specifica dell’applicazione della nuova aliquota per i contratti di pronti contro termine di durata non superiore ai 12 mesi; infatti per i redditi di cui all’articolo 44, comma 1, lettera g-bis) del TUIR nonché per gli interessi ed altri proventi delle obbligazioni e dei titoli similari di cui al DLgs 239/1996 la nuova aliquota del 26% si applica dal giorno successivo alla data di scadenza del contratto di pronti contro termine stipulato in data anteriore al 1 luglio 2014. Pertanto in tali casi la nuova aliquota, quale eccezione da quanto visto nei casi precedenti, si applicherà dal giorno successivo alla scadenza del contratto anche se questa sarà posteriore al 30 giugno 2014. Il comma 11 specifica poi che per i redditi di cui all’articolo 44, comma 1, lettere g-quater)18 e g-quinquies)19 del TUIR derivanti da contratti sottoscritti fino al 30 giugno 2014 la nuova aliquota si applica sulla parte dei redditi maturati a decorrere dal 1 luglio 2014. Il comma 12 dispone che per i proventi di cui all’articolo 44, comma 1 lettera g) del TUIR e per i redditi diversi di cui all’articolo 67, comma 1, lettera c-ter) del TUIR derivanti dalla partecipazione ad organismi di investimento collettivo del risparmio (OICR) l’aliquota del 26% si applica sui proventi realizzati a decorrere dal 1 luglio 2014 in sede di rimborso, cessione o liquidazione delle quote o azioni, mentre sui proventi realizzati a decorrere dal 1 luglio 2014 e riferibili ad importi maturati al 30 giugno 2014 si applica l’aliquota in vigore fino al 30 giugno 2014 (quindi l’aliquota del 20%). Il comma 13 dispone che le minusvalenze, le perdite ed i differenziali negativi relativi all’articolo 67, comma 1, lettere da c-bis) a c-quater) sono portati in deduzione delle plusvalenze e degli altri redditi diversi di cui all’articolo 67, comma 1, lettere da c-bis a c-quinquies) del TUIR20 , realizzati successivamente alla data del 30 giugno 2014, con le seguenti modalità: per 18 Redditi compresi nei capitali corrisposti in dipendenza di contratti di assicurazione sulla vita e di capitalizzazione. 19 Redditi derivanti dai rendimenti delle prestazioni pensionistiche di cui alla lettera h-bis del comma 1 dell’articolo 50 erogate in forma periodica e delle rendite vitalizie aventi funzione previdenziale. 20 L’articolo in questione così recita: c-bis) le plusvalenze, diverse da quelle imponibili ai sensi della lettera c), realizzate mediante cessione a titolo oneroso di azioni e di ogni altra partecipazione al capitale o al patrimonio di società di cui all'articolo 5, escluse le associazioni di cui al comma 3, lettera c), e dei soggetti di cui all'articolo 73, nonché di diritti o titoli attraverso cui possono essere acquisite le predette partecipazioni. Sono assimilate alle plusvalenze di cui alla presente lettera quelle realizzate mediante: 1) cessione dei contratti di cui all'art. 109, comma 9, lettera b), qualora il valore dell'apporto sia non superiore al 5 per cento o al 25 per cento del valore del patrimonio netto contabile risultante dall'ultimo bilancio approvato prima della data di stipula del contratto secondo che si tratti di società i cui titoli sono negoziati in mercati regolamentati o di altre partecipazioni; 2) cessione dei contratti di cui alla lettera precedente qualora il valore dell'apporto sia non superiore al 25 per cento dell'ammontare dei beni dell'associante determinati in base alle disposizioni previste dal comma 2 dell'articolo 47;

- 18. 12 una quota del 48,08 per cento se sono realizzati fino alla data del 31 dicembre 2011; per una quota del 76,92 per cento se sono realizzati dal 1 gennaio 2012 al 30 giugno 2014. Il comma 14 specifica che per le gestioni individuali di portafoglio di cui all’articolo 7 del citato DLgs 461/1997 la nuova aliquota del 26% si applica sui risultati maturati a decorrere dal 1 luglio 2014. Da tali risultati sono dedotti i risultanti negativi di gestione secondo le quote e gli intervalli temporali indicati dal precedente comma 13. Specifica inoltre che restano fermi i limiti temporali di utilizzo dei risultati negativi di gestione21 , così come anche il termine di versamento ordinario di cui al comma 11 del citato articolo 7 del D.Lgs. 461/199722 . Il comma 15 consente la possibilità, agli effetti della determinazione delle plusvalenze e minusvalenze di cui al citato articolo 67, lettere da c-bis) a c-quinquies) del TUIR, di assumere come valore, in luogo del costo o valore di acquisto o del valore determinato secondo quanto disposto dall’articolo 14, commi 6 e seguenti del D.Lgs. 461/1997 o dall’articolo 2, commi 29 e seguenti del D.L. 138/2011, quello dei titoli, quote, diritti, valute estere, metalli preziosi allo stato grezzo o monetato, strumenti finanziari, rapporti e crediti desunto alla data del 30 giugno 2014. Per far ciò il contribuente dovrà optare per tale regime facoltativo di affrancamento delle plusvalenze23 e dovrà provvedere al versamento dell’imposta sostitutiva del 20%. Il successivo comma 16 dispone in merito alle modalità di opzione e versamento; nello specifico si evidenzia che l’opzione si estende a tutti i titoli e strumenti finanziari detenuti alla data del 30 giugno 2014 e che l’imposta sostitutiva va corrisposta entro il 16 novembre 2014. L’ammontare del versamento e le compensazioni tra minusvalenze e plusvalenze vanno indicati nella dichiarazione dei redditi relativa al periodo di imposta 2014. Nel caso di risparmio amministrato (previsto dall’articolo 6 del citato DLgs 461/1997) l’opzione all’affrancamento è resa mediante apposita comunicazione all’intermediario entro il 30 settembre 2014; l’imposta sostitutiva è versata in tal caso dagli intermediari entro il 16 novembre 2014, ricevendone provvista dal contribuente. Il comma 17 dispone poi in materia di compensazione delle minusvalenze, perdite e differenziali negativi derivanti dall’esercizio dell’opzione di cui ai commi 15 e 16 con le plusvalenze e gli altri redditi diversi di cui all’articolo 67, comma 1, lettere da c-bis) a c-quinquies) del TUIR; in particolare sono deducibili per una quota pari al 76,92 per cento le minusvalenze realizzate successivamente al 30 giugno 2014, e per una quota pari al 48,08 per cento le minusvalenze realizzate fino alla data del 31 dicembre 2011 e non compensate in sede di applicazione dell’imposta dovuta a seguito dell’esercizio delle citate opzioni. c-ter) le plusvalenze, diverse da quelle di cui alle lettere c) e c-bis), realizzate mediante cessione a titolo oneroso ovvero rimborso di titoli non rappresentativi di merci, di certificati di massa, di valute estere, oggetto di cessione a termine o rivenienti da depositi o conti correnti, di metalli preziosi, sempreché siano allo stato grezzo o monetato, e di quote di partecipazione ad organismi d'investimento collettivo. Agli effetti dell'applicazione della presente lettera si considera cessione a titolo oneroso anche il prelievo delle valute estere dal deposito o conto corrente; c-quater) i redditi, diversi da quelli precedentemente indicati, comunque realizzati mediante rapporti da cui deriva il diritto o l'obbligo di cedere od acquistare a termine strumenti finanziari, valute, metalli preziosi o merci ovvero di ricevere o effettuare a termine uno o più pagamenti collegati a tassi di interesse, a quotazioni o valori di strumenti finanziari, di valute estere, di metalli preziosi o di merci e ad ogni altro parametro di natura finanziaria. Agli effetti dell'applicazione della presente lettera sono considerati strumenti finanziari anche i predetti rapporti. c-quinquies) le plusvalenze ed altri proventi, diversi da quelli precedentemente indicati, realizzati mediante cessione a titolo oneroso ovvero chiusura di rapporti produttivi di redditi di capitale e mediante cessione a titolo oneroso ovvero rimborso di crediti pecuniari o di strumenti finanziari, nonché quelli realizzati mediante rapporti attraverso cui possono essere conseguiti differenziali positivi e negativi in dipendenza di un evento incerto. 21 L’articolo 7, comma 10 del DLgs 461/1997 così dispone: “Il risultato negativo è computato in diminuzione del risultato della gestione nei periodi successivi ma non oltre il quarto”. 22 Versamento entro il 16 febbraio di ciascun anno da parte del soggetto gestore che versa al concessionario della riscossione. 23 Escluse quelle derivanti dalla partecipazione ad organismi di investimento collettivo del risparmio di cui all’art. 67, comma 1, lettera c-ter), del predetto testo unico.

- 19. 13 Infine il comma 18 esclude l’applicazione dell’opzione dell’affrancamento delle plusvalenze latenti per i titoli indicati al comma 2, lettere a) e b) e specificatamente obbligazioni e titoli di cui all’articolo 31 del DPR 601/1973 e le obbligazioni emesse dagli Stati inclusi nella white list e le obbligazioni emesse da enti territoriali dei medesimi Stati. Pertanto si evince che l’affrancamento è invece possibile per i titoli di risparmio per l’economia meridionale previsti dalla lettera c) del comma 2 in parola. L’articolo 4, commi da 1 a 10, contiene invece disposizioni di coordinamento tra la nuova disciplina recata dall’articolo 3 esaminato e la legislazione vigente. In particolare il comma 1 specifica la decorrenza temporale delle disposizioni contenute nell’articolo 3 ribadendo la data del 1 luglio 2014; inoltre fa salvi, in quanto compatibili con l’applicazione del citato articolo 3, i decreti del Ministro dell’economia e delle finanze del 13 dicembre 2011, emanati in attuazione dell’art. 2, commi 13, lett. b), 23, 26 e 34 del DL n. 138 del 2011 nonché le eventuali integrazioni degli stessi disposte con successivi decreti ministeriali. Il comma 2 abroga l’articolo 4, comma 2, del decreto-legge 28 giugno 1990, n. 167, convertito dalla legge 4 agosto 1990, n. 22724 e per motivi di coordinamento normativo, il comma 3 abroga anche gli ultimi due periodi del comma 4 dell’art. 13 del D.Lgs. n. 44 del 201425 . Il comma 4 aggiunge il comma 5-bis all’articolo 26-quinquies del DPR 600/1973 in tema di ritenuta sui redditi derivanti dalla partecipazione a OICR italiani e lussemburghesi storici; con tale novella si esclude l’applicazione della ritenuta ove i proventi siano relativi a quote o azioni possedute da compagnie di assicurazione poste a copertura delle riserve matematiche dei rami vita. In relazione illustrativa si legge che tale disposizione è necessaria al fine di “evitare ulteriori anticipi di imposta sui predetti proventi rispetto a quelli che le compagnie di assicurazioni già subiscono”. Pertanto anche il comma 5 inserisce il comma 4-bis all’articolo 10-ter della legge 23 marzo 1983, n. 77 con il medesimo scopo esposto nel comma 4; quindi anche in tal caso si prevede l’esclusione della ritenuta sui proventi derivanti da quote o azioni di OICR esteri armonizzati e non armonizzati UE e SEE, qualora tali quote o azioni siano possedute da compagnie di assicurazione e le stesse siano comprese tra gli attivi posti a copertura delle riserve matematiche dei rami vita. Con il comma 6 si chiarisce che agli OICR residenti in Italia, nonostante siano indicati tra i soggetti di cui all’articolo 73, comma 1, lettera c), del TUIR, non si applica l’imposta 24 La norma abrogata prevedeva che: I redditi derivanti dagli investimenti esteri e dalle attività di natura finanziaria sono in ogni caso assoggettati a ritenuta o ad imposta sostitutiva delle imposte sui redditi, secondo le norme vigenti, dagli intermediari residenti, di cui all'articolo 1, comma 1, ai quali gli investimenti e le attività sono affidate in gestione, custodia o amministrazione o nei casi in cui intervengano nella riscossione dei relativi flussi finanziari e dei redditi. La ritenuta trova altresì applicazione, con l'aliquota del 20 per cento e a titolo d'acconto, per i redditi di capitale indicati nell'articolo 44, comma 1, lettera a), del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, derivanti da mutui, depositi e conti correnti, diversi da quelli bancari, nonché per i redditi di capitale indicati nel comma 1, lettere c), d) ed h), del citato articolo 44. Per i redditi diversi indicati nell'articolo 67 del medesimo testo unico, derivanti dagli investimenti esteri e dalle attività finanziarie di cui al primo periodo, che concorrono a formare il reddito complessivo del percipiente, gli intermediari residenti applicano una ritenuta a titolo d'acconto nella misura del 20 per cento sulla parte imponibile dei redditi corrisposti per il loro tramite. Nel caso in cui gli intermediari intervengano nella riscossione dei predetti redditi di capitale e redditi diversi, il contribuente è tenuto a fornire i dati utili ai fini della determinazione della base imponibile. In mancanza di tali informazioni la ritenuta o l'imposta sostitutiva è applicata sull'intero importo del flusso messo in pagamento. 25 L’abrogazione riguarda l’obbligo del contribuente di fornire i dati utili ai fini della determinazione della base imponibile nel caso in cui i proventi siano conseguiti all’estero e la ritenuta sia applicabile dagli intermediari di cui all’articolo 23 del DPR 600/1973. Qualora tali informazioni non vengano fornite il sostituto d'imposta è tenuto ad applicare la ritenuta sull'intero importo del flusso messo in pagamento.

- 20. 14 sostitutiva delle imposte sui redditi prevista dall’articolo 2 del D. Lgs. n. 239 del 199626 , per gli interessi, premi ed altri frutti di talune obbligazioni e titoli similari. Infine con i commi da 7 a 10, con intento di coordinamento con la normativa disciplinata dall’articolo 3, si estende il regime fiscale previsto per le obbligazioni emesse dagli Stati inclusi nella white list anche alle obbligazioni emesse da enti territoriali appartenenti ai suddetti Stati. La RT quantifica gli effetti finanziari complessivi derivanti dalle modifiche contenute nei predetti articoli 3 e 4, commi da 1 a 10. In prima analisi evidenzia che le norme prevedono l’incremento di sei punti di percentuale, a decorrere dal 1 luglio 2014, dell’aliquota di tassazione dei redditi di natura finanziaria attualmente al 20%, mantenendo tuttavia invariata al 12,50% l’aliquota di tassazione dei redditi di capitale derivanti dai titoli di cui al comma 2 dell’articolo 3 del presente decreto27 ed escludendo dal predetto aumento anche il risultato netto maturato delle forme di previdenza complementare. La stima è effettuata in base ai dati relativi ai versamenti registrati nell’anno 2013; tuttavia la RT utilizza anche ulteriori valutazioni28 effettuate al fine di stimare la distribuzione degli stock tra i settori istituzionali per individuare le differenti categorie di percettori (se soggetti ad imposta sostitutiva o a ritenuta a titolo d’imposta o acconto). Evidenzia quindi il maggior gettito di competenza a regime utilizzando i dati di versamento, considerando i redditi esclusi totalmente o parzialmente dall’incremento, e differenziandolo in ragione della tipologia di reddito soggetto ad imposta; le maggiori entrate stimate, per effetto dell’incremento dell’aliquota sui redditi di natura finanziaria, ammontano così a 3.038 mln di euro. 26 In materia di imposta sostitutiva sugli interessi, premi ed altri frutti di talune obbligazioni e titoli similari per i soggetti residenti. 27 Sin da ora si evidenzia che il comma 2 dell’articolo 3 del decreto in esame non si sovrappone del tutto al comma 7 dell’articolo 2 del DL138/2011 richiamato in RT in quanto quest’ultimo contempla anche i piani di risparmio a lungo termine appositamente istituiti che invece non sono richiamati nel decreto all’esame. 28 Si basa su dati di fonti diverse tra cui Banca d’Italia, dati tratti dalle dichiarazioni dei redditi o dalla consultazione degli operatori di settore.

- 21. 15 Aumento dell'aliquota di tassazione delle rendite finanziarie dal 20% al 26%, (effetti finanziari diretti) (milioni di euro) CAPITOLO/art. Descrizione Effetto di gettito cap1026/2+1026/3+1026/4+1 026/14+1026/19+1026/23 sostitutiva e ritenute su interessi obbligazioni e titoli similari 1.241 cap 1026/6 +1026/18+ 1026/20+1026/25 ritenute interessi e redditi di capitale di fonte estera e quote oicvm di diritto estero 206 Cap. 1026/1 +1026/7+1026/8 ritenute cambiali ed altri redditi di capitale 163 cap 1027 ritenute sugli utili distribuiti dalle persone giuridiche 144 cap 1031 sostitutiva a carico dei fondi d'investimento di diritto italiano 0 cap 1034/2+1032+1034/4 (sost su plusvalenze partecipazioni non qualificate) sostitutiva su risparmio gestito (risultato maturato delle gestioni individuali) 255 cap 1034/4 sostitutiva su risparmio amministrato 220 cap 1195 + 1196 + 1028/8 sostitutiva prodotti assicurativi 52 cap 1026/5 +1026/26 ritenute interessi su depositi , conti correnti, libretti postali e certificati di deposito 755 cap 1026/11 ritenute sui proventi titoli e certificati atipici 1 TOTALE 3.038 Per la stima degli effetti di cassa la RT ripercorre, ove possibile, l’impianto della precedente relazione tecnica annessa al provvedimento di cui all’articolo 2 del citato DL138/2011. Quindi inizia con la valutazione degli effetti finanziari per il comparto obbligazionario dove l’incremento dell’aliquota si applica sui proventi a decorrere dal 1 luglio 2014; in considerazione del fatto che in media maturano due cedole in corso di anno si dovranno considerare i flussi di interesse che maturano mese per mese e la relativa imposizione. Pertanto la variazione di gettito prevista per la cedola che si trova a cavallo dei due regimi di imposizione nella seconda metà del 2014 sarà pari in media ai 15/72 dell’incremento annuo. Applicando tale quota all’ammontare di maggior gettito stimato, in termini di competenza, in 1.241 mln di euro, si ottiene un valore che esprime gli effetti di cassa per il primo anno (2014) pari a 259 mln di euro29 . Per quanto riguarda invece il comparto dei fondi comuni di investimento di diritto italiano la RT evidenzia che in via prudenziale non si è attribuito alcun maggior gettito dovuto alla modifica normativa in questione; sul punto evidenzia che il gettito relativo a detti fondi risente ancora della facoltà delle società di gestione del risparmio (SGR) di compensare le ritenute effettuate con i crediti maturati nel precedente regime di tassazione in vigore fino al 30 giugno 2011. Per i fondi comuni di diritto estero stima un effetto di maggior gettito di competenza di circa 187 mln di euro; utilizzando informazioni reperite presso gli operatori di settore ipotizza un periodo di rotazione di circa 2 anni e 29 Il dato è così ricavato: 1.241*15/72.

- 22. 16 considerando che solo i redditi maturati dal 1 luglio 2014 saranno tassati con l’aliquota del 26% stima un incremento di gettito pari al valore di competenza solo a decorrere dal 2017. Per gli anni precedenti la stima delle maggiori entrate è pari a: Incassi stimati dai redditi dei fondi esteri (milioni di euro) 2014 2015 2016 2017 Effetto ritenute su Imposte sui redditi 98 137 177 187 Per i redditi derivanti da fondi immobiliari e da altri redditi di capitale di varie tipologie, per la stima del maggior gettito non prende in considerazione quanto derivante dalle operazioni di chiusura dei fondi; quindi ritiene che per tale tipologia di redditi non si abbiano effetti significativi in termini di maggiori entrate. Relativamente agli strumenti finanziari per i quali è previsto il versamento mensile delle ritenute e imposte sostitutive stima gli effetti finanziari mostrati in tabella: Incremento di gettito relativo agli strumenti per i quali è previsto un versamento mensile (milioni di euro) Cap. / Art. Descrizione ∆ 1026/1 Ritenuta proventi derivanti da cambiali 0 1026/6 Ritenute interessi da non residenti 3 1026/7 altri redditi da capitale 108 1026/8 ritenute sui redditi di capitale diversi dai dividendi 55 1026/18 ritenute su proventi di quote di OICVM di diritto estero 98 1031 Ritenute su proventi di quote di OICVM di diritto italiano 0 1195 + 1196 + 1028/8 sostitutiva prodotti assicurativi) 26 1026/25 Redditi di capitale di fonte estera 16 1026/11 Ritenute sui proventi titoli e certificati atipici 1 TOTALE 422 Ipotizza che per il primo anno l’effetto di maggior gettito è pari alla quota mensile maturata nei mesi successivi al cambio di aliquota (quindi i 5/12) ed ammonta a 128 mln di euro30 . Evidenzia inoltre che il maggior gettito relativo alle imposte sui prodotti assicurativi (cap. 1195; 1196; 1028/8) viene prudenzialmente ridotto, e considerato per la sola quota del 50%31 rispetto al totale di competenza fatto pari a 52, per tener conto che solo la parte dei relativi redditi maturata fra il 1 luglio ed il 31 dicembre 2014 sarà soggetta alla maggiore aliquota del 26%. 30 L’ammontare è così quantificato: 307/12*5. Sul punto si osserva sin da ora che la somma della tabella espressa in 422 mln di euro rappresenta la somma degli importi di competenza e non quelli riportati in tabella il cui ammontare totale, in termini di cassa è il realtà pari a 307 mln di euro. 31 Quindi: 56*50%

- 23. 17 Per quanto concerne invece i versamenti di banche e poste relativi alle ritenute effettuate sugli interessi da depositi e conti correnti evidenzia che i versamenti avvengono sulla base di due acconti in corso d’anno (a giugno e ad ottobre) di eguale importo pari al 100% delle ritenute versate complessivamente per il periodo di imposta precedente, più il saldo nel febbraio dell’anno successivo. Pertanto nel primo anno, cioè il 2014, non si avranno conseguenze di natura finanziaria in quanto i versamenti verranno effettuati con riferimento alle ritenute calcolate nell’anno precedente, cioè con aliquota di imposta pari al 20%. Per effetto del meccanismo di acconto e saldo gli effetti di cassa saranno quelli esposti nella seguente tabella: Effetto di cassa dei versamenti delle banche (milioni di euro) 2014 2015 2016 2017 Secondo acconto Banche 2014 0 Saldo Banche 2014 378 Acconti 2015 378 Saldo Banche 2015 378 Acconti 2016 755 Saldo Banche 2016 0 Acconti 2017 755 TOTALE 0 755 1.133 755 Per i versamenti effettuati entro il secondo mese successivo (pertanto quelli relativi al risparmio amministrato) si ha un maggior gettito di competenza di circa 220 mln di euro ridotto a 73 mln di euro32 per l’anno 2014 a cui si aggiungono 92 mln di euro di versamenti a titolo di acconto33 per effetto delle disposizioni dell’articolo 2, comma 5 del DL 133/2013; per l’anno 2015 il maggior gettito è di 330 mln di euro34 mentre a decorrere dal 2016 il maggior gettito coinciderà con quello di competenza, cioè 220 mln di euro. Per le ritenute sugli utili distribuiti dalle società, il cui versamento avviene ogni tre mesi si ha un maggior gettito di 144 mln di euro ridotto a 36 mln di euro per l’anno 201435 . Per il risparmio gestito gli effetti si realizzeranno a decorrere dall’anno 2015 per un importo di 127 mln di euro, pari al 50% del valore di competenza di 255 mln di euro, in considerazione delle modalità di versamento dell’imposta che lo prevedono per il mese di febbraio dell’anno successivo. 32 Il dato è così composto: 220*4/12. 33 Il calcolo dell’acconto da versare nell’anno 2014 è infatti pari a 220/12*5 in quanto calcolato sull’ammontare dei versamenti dovuti. 34 Per l’anno 2015 il maggior gettito sarà dato dal totale dei 220 mln di euro più gli 11/12 del maggior gettito dovuto, meno l’acconto versato nel 2014 pari 92 mln. Quindi gli effetti finanziari saranno pari a: 220 + (220*11/12) - 92 35 Quindi: 144*3/12.

- 24. 18 Quindi gli effetti di cassa complessivi per l’anno 2014 sono pari a 588 mln di euro, per l’anno 2015 gli effetti saranno pari a 2.954 mln di euro, per l’anno 2016 gli effetti saranno di circa 3.405 mln di euro, mentre a regime gli effetti di incremento di gettito saranno pari a 3.083 mln di euro. Tuttavia a queste variazioni finanziarie occorre aggiungere anche i riflessi sull’IRPEF e sull’IRES che tale disciplina comporta per effetto delle scomputo delle ritenute pagate a titolo di acconto da parte di imprese, società e lavoratori autonomi. Per la stima di tali effetti la RT utilizza diverse fonti al fine di individuare la quota di soggetti con ritenuta a titolo d’acconto. Utilizza quindi dati tratti dall’ABI i quali individuano in un terzo i conti correnti intestati a società; a ciò aggiungendo anche le componenti imprese individuali e lavoratori autonomi definisce una quota del 40%. Con riferimento invece ai fondi comuni d’investimento di diritto italiano ed estero utilizza dati del modello 770/2012 (quadri SL e SM) definendo che circa il 28% delle ritenute effettuate su proventi derivanti dai citati fondi sono a titolo d’acconto. Infine per gli interessi sulle obbligazioni utilizza dati della Banca d’Italia – relazione annuale sul 2012; per essi la RT non esplicita la quota di riferimento. Quantifica quindi gli effetti finanziari in termini di minor gettito, considerando anche il meccanismo di saldo acconto, secondo quanto esposto nella sottostante tabella: Effetti del meccanismo saldo-acconto per i soggetti con ritenuta a titolo d’acconto Milioni di euro 2014 2015 2016 2017 Maggiori ritenute II semestre 2014 187 0 Saldo II.DD. 2014 0 -187 Acconto II.DD. 2015 -140 140 Maggiori ritenute 2015 374 Saldo II.DD. 2015 -374 Acconto II.DD. 2016 -280 280 Maggiori ritenute 2016 374 Saldo II. DD. 2016 -374 Acconto 2017 -280 Maggiori ritenute 2017 374 TOTALE 187 47 -140 0 Considerando che le maggiori ritenute (187 mln di euro per l’anno 2014 e 374 mln di euro a decorrere dall’anno 2015) sono già comprese nella stima complessiva del maggior gettito derivante dall’aumento dell’aliquota valuta gli effetti netti di cassa sulle imposte sui redditi secondo la tabella sottostante:

- 25. 19 Effetti di cassa sulle imposte dirette Milioni di euro 2014 2015 2016 2017 Effetto ritenute su Imposte sui redditi 0 - 327 - 514 - 374 Infine la RT stima gli effetti derivanti dalla disposizione che consente di esercitare l’opzione per l’affrancamento delle plusvalenze latenti (commi da 15 a18 dell’articolo 3 del presente decreto), rammentando che tale operazione sarà possibile con il pagamento di un’imposta sostitutiva del 20%. Utilizza i dati di versamento riferiti alla precedente operazione di affrancamento di plusvalenze latenti, di cui al citato DL138/2011, evidenziando un ammontare pari a 299,2 mln di euro di versamenti nel 2012 e riparamentrando il dato con l’aliquota dell’imposta sostitutiva allora vigente (del 12,5%) ottiene un ammontare di plusvalenze e proventi affrancati stimati in circa 2.394 mln di euro. Considerando il tempo ravvicinato delle due operazioni di affrancamento, stima che le plusvalenze ed i proventi che potranno esser affrancati possano essere circa la metà rispetto al precedente importo; approssima quindi la base imponibile in circa 1.197 mln di euro. Stima poi, in assenza di dati specifici, un periodo medio di detenzione delle attività finanziarie che generano redditi diversi pari a 2 anni; ipotizzando che esse maturino in misura lineare nell’ambito dei due anni e che il flusso di sottoscrizioni sia costante nel tempo, suppone per i titoli in scadenza a luglio 2014 una plusvalenza netta pari a 23/24 del flusso annuale da affrancare, per i titoli in scadenza ad agosto 2014 una plusvalenza netta pari a 22/24 del flusso annuale e così via. Da tale ipotesi deriva che le plusvalenze nette latenti al 1 luglio 2014 sono circa il 45% delle plusvalenze nette che si sarebbero realizzate nel corso dell’anno, più circa il 50% delle plusvalenze che si sarebbero realizzate nell’anno 2015, più circa il 5% delle plusvalenze che si sarebbero realizzate nell’anno 2016. Da ciò consegue che per il secondo semestre dell’anno 2014 si avranno due effetti: il primo negativo in conseguenza del mancato incremento di aliquota su circa il 45% delle plusvalenze nette che sarebbero state realizzate nell’anno con una perdita di circa 31 mln di euro36 , il secondo positivo e concernente l’aumento di gettito dovuto all’anticipo di tassazione al 20% del 50% delle plusvalenze relative al 2015 e del 20% del 5% di quelle relative al 2016, con un incremento di gettito pari a 127 mln di euro37 . L’effetto netto di competenza per il 2014 sarà quindi pari a maggior gettito per 96 mln di euro38 . Per il 2015 si avrà una conseguente perdita di gettito pari a 149 mln di euro39 , mentre per il 2016 la perdita di gettito è pari a 16 mln di euro40 . Gli effetti di competenza e di cassa, 36 Il dato è così fornito: 1.197*43%*6% 37 Il dato è così ricostruito: (1197*48%*20%) + (1197*5%*20%) = 115 + 12 = 127 38 Cioè: 127-31 39 Il dato è dovuto a: (1197*48%*26%) 40 Cioè: (1197*5%*26%)

- 26. 20 considerando che la maggior parte dei versamenti avvengono nel regime del risparmio amministrato sono riassunti nella tabella seguente: Effetti dell’opzione affrancamento plusvalenze latenti In milioni di euro 2014 2015 2016 Competenza 96 -144 -29 Cassa 144 -309 96 Le norme prevedono infine l’esclusione della ritenuta di cui all’articolo 26-quinquies del citato DPR600/1973 sui redditi derivanti dalla partecipazione a OICR italiani e lussemburghesi storici qualora i proventi siano relativi a quote o azioni possedute da compagnie assicurative poste a copertura delle riserve matematiche dei rami vita. In base ai dati della Banca d’Italia relativi al 2012 le assicurazioni ed i fondi pensione detenevano quasi il 17% di tutte le quote di fondi comuni di investimento; quindi dall’analisi del gettito ed assumendo l’entrata in vigore a partire dal 1 luglio 2014 stima una perdita di gettito di cassa per ciascuno degli anni 2014 e 2015 di 12 milioni di euro. Quindi la RT considera tutti gli effetti di gettito per ottenere le variazioni complessive derivanti dall’insieme delle norme contenute negli articoli in esame e stima le maggiori entrate nette secondo la tabella seguente: Milioni di euro 2014 2015 2016 2017 Incremento gettito passaggio aliquota rendite dal 20% al 26% 588 2.954 3.405 3.038 Effetti ritenute su II.DD. 0 -327 -514 -374 Opzione affrancamento plusvalenze latenti 144 -309 96 0 Esclusione per quote detenute da assicurazioni -12 -12 0 0 Totale 720 2.306 2.987 2.664 Al riguardo, in prima analisi si vuol richiamare l’attenzione sui possibili effetti di sostituzione che la RT non sembra aver preso in considerazione e che dovrebbero comportare una revisione al ribasso nella stima delle maggiori entrate; infatti in relazione a provvedimenti normativi in tema di regime fiscale degli investimenti dai quali si attendono effetti positivi di gettito si rende necessario un approccio prudenziale che è tale qualora consideri anche le scelte più convenienti e razionali degli operatori economici che in tale ambito hanno particolare rilievo. Infatti non sembra siano stati stimati possibili effetti sostitutivi che la nuova disciplina potrebbe determinare nelle scelte di investimento, ad esempio tra attività finanziarie nazionali ed estere, così come anche tra le prime e le attività reali (ad esempio immobili esteri o beni rifugio) a cui conseguirebbe un minor gettito. Si osserva infatti che la normativa in esame lascia inalterata la

- 27. 21 vigente aliquota agevolata del 12,5% sui redditi di alcune tipologie di titoli tra cui quelli di Stato, quelli emessi da Stati esteri white list e loro enti locali e quelli di risparmio per l’economia meridionale, nonché l’aliquota dell’11% sul risultato netto maturato della gestione dei fondi pensione. Pur comprendendo le ragioni di tale distinguo è evidente che per la determinazione nella composizione del portafoglio degli investitori non sarà indifferente il trattamento fiscale e che anzi, qualora gli investitori dovessero optare, in sostituzione di parte degli investimenti effettuati, ad esempio, verso forme di previdenza complementare, questa opzione consentirà loro di usufruire anche di deduzioni dal reddito imponibile, con ulteriori specifici effetti di minor gettito a titolo di imposte dirette che la RT non sembra aver preso in considerazione. Per quanto attiene invece la stima si osserva, in via generale, che la metodologia di quantificazione degli effetti finanziari appare corretta; tuttavia, andando nello specifico si rileva che la valutazione inerente gli incassi derivanti dai redditi dei fondi comuni di investimento di diritto estero si basa sull’ipotesi, non verificabile, di un periodo di rotazione di circa due anni e che per la relativa progressione di gettito in termini di cassa non sono esplicitate le cause economico-finanziarie che determinano l’andamento in termini di maggior gettito per l’anno 2014 pari a più del 50% di quanto stimato a regime, un incremento percentuale che va dal 40% nel passaggio dall’anno 2014 al 2015, al 29% nel passaggio dal 2015 al 2016, fino a scendere al 5,6% nel passaggio dal 2016 al 2017, anno in cui il maggior gettito in termini di cassa coincide con quanto indicato in termini di competenza. Tale progressione appare, ad una prima analisi, abbastanza anomala se si considera che per l’anno 2014 il maggior gettito, pur essendo relativo alla sola seconda metà dell’anno, è tuttavia pari a più del 50% del maggior gettito atteso che si incasserà a regime. Per quanto attiene invece la stima della variazione di gettito relativa agli strumenti finanziari per i quali è previsto il versamento mensile si evidenzia la totale mancanza dell’indicazione di valori e presupposti numerici dettagliati che consentano una puntuale verifica. Per essi la tabella indica un valore totale di 422 mln di euro, laddove ad un primo riscontro la somma degli importi genera il totale di 307 mln di euro; il mero errore si evince anche dal fatto che per il primo anno l’effetto di maggior gettito stimato in 128 mln di euro è pari ai 5/12 di 307mln di euro (e non di 422mln come indicato in tabella41 ). Per ciò che concerne invece gli effetti complessivi di cassa per l’anno 2014, indicati nel totale di 588 mln di euro, ad un primo esame sembrerebbe che non siano stati considerati gli effetti di gettito derivanti dalla tassazione dei redditi dei fondi esteri il cui importo per l’anno in questione è stato stimato nei citati 98mln di euro. 41 La somma di 422mln di euro (206 + 163 + 52 + 1) è data dai valori di maggior gettito di competenza suddivisi per i vari capitoli di entrata, desumibili dalla tabella che evidenzia gli effetti finanziari diretti relativi all’aumento dell’aliquota di tassazione delle rendite finanziarie.

- 28. 22 Con riferimento invece agli effetti di cassa per l’anno 2015 sarebbe necessario ottenere un chiarimento in merito all’importo del minor gettito derivante dai redditi da assicurazioni sulla vita in quanto l’aliquota del 26% verrà riscossa solo sul 50% dei redditi maturati a partire dal 1 luglio 2014 e pertanto il valore da sottrarre dall’effetto a regime sarà pari a 26 mln di euro a fronte degli indicati 16 mln di euro, con riduzione quindi del maggior gettito di cassa atteso. Altra difficoltà si incontra con riferimento alla verifica dei dati relativi ai riflessi sull’IRPEF e sull’IRES derivanti dalla scomputo delle ritenute pagate a titolo d’acconto da imprese e società; infatti la RT non palesa la quota di ritenute sugli interessi delle obbligazioni limitandosi ad evidenziare che sono stati utilizzati dati di fonte Banca d’Italia. Inoltre non sembra chiaro come si raggiunga il valore di maggior gettito stimato in termini di competenza pari a 374 mln di euro annui. Infatti utilizzando i dati di maggior gettito di competenza per i diversi tipi di attività finanziarie (cioè il 40% per le ritenute d’acconto e di imposta sui conti correnti intestati a società, imprese individuali e lavoratori autonomi ed il 28% per i proventi da fondi) sembra evincersi che la quota di maggior gettito da attribuirsi alle ritenute a titolo d’acconto sugli interessi delle obbligazioni sia del 5% circa42 ; sul punto sarebbero necessari dei chiarimenti al fine di verificare le stime di gettito presentate. La relazione tecnica stima quindi gli effetti finanziari derivanti dall’opzione di affrancamento delle plusvalenze latenti utilizzando i dati tratti dai versamenti riferiti alla precedente imposta sostitutiva (di cui al citato DL 138/2011), dimezzati per tener conto dell’ampiezza dell’intervallo temporale che intercorre tra il citato decreto-legge e il decreto in esame (poco meno di due anni). Sul punto, invece, la RT nulla dice con riferimento ai costi legati alla provvista di liquidità, in termini di interessi passivi - peraltro detraibili dalle imposte sui redditi (IRPEF/IRES) ed IRAP - che i contribuenti potrebbero dover sostenere qualora decidano di affrancare le plusvalenze il cui pagamento, da effettuare in unica soluzione, dovrà avvenire entro il 16 novembre 2014; anzi occorre evidenziare che considerando l’attuale momento di crisi è verosimile ipotizzare che molte aziende potrebbero non disporre delle risorse finanziarie ovvero avere difficoltà all’accesso al canale creditizio, stante la stretta nella concessione di prestiti da parte del comparto bancario. Inoltre il breve lasso temporale intercorso tra la precedente misura in tema di affrancamento e quella qui riproposta non influisce solo sul dimezzamento dei valori di plusvalenze affrancabili ma, in correlazione alla citata congiuntura economica, si riflette soprattutto sulla possibilità che si possano formare delle plusvalenze. Infatti ad oggi i valori delle attività finanziarie, calcolate secondo la disciplina di cui al comma 15 dell’articolo 3 in questione, potrebbero esser inferiori rispetto a quelli acquisiti nel passato ed in parte già affrancati per mezzo del citato DL138/2011. 42 Cioè: 374 – [(755*40%) + (187*28%)] / 374 = 5%.