Grupo Ultra - Material Publicitário

Grupo Ultra - Material Publicitário

Enviado por

Giovanna WaldDireitos autorais:

Formatos disponíveis

Grupo Ultra - Material Publicitário

Grupo Ultra - Material Publicitário

Enviado por

Giovanna WaldDireitos autorais

Formatos disponíveis

Compartilhar este documento

Compartilhar ou incorporar documento

Você considera este documento útil?

Este conteúdo é inapropriado?

Direitos autorais:

Formatos disponíveis

Grupo Ultra - Material Publicitário

Grupo Ultra - Material Publicitário

Enviado por

Giovanna WaldDireitos autorais:

Formatos disponíveis

MATERIAL PUBLICITÁRIO

Material Publicitário

Certificados de Recebíveis do Agronegócio

Volume Inicial da Emissão: R$ 750 milhões

Rating : (P) Ba1 / (P) Aaa.br, pela Moody’s

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA, EM

Março, 2017

ESPECIAL A SEÇÃO “FATORES DE RISCO”

MATERIAL PUBLICITÁRIO

Disclaimer

Esta apresentação foi preparada pelo Banco Itaú BBA S.A. (“Coordenador Líder”), pelo Banco Bradesco BBI S.A (“Bradesco BBI”), pelo BB Banco de

Investimento S.A. (“BB-BI”) e pelo Banco Santander (Brasil) S.A. (“Santander” e em conjunto com Coordenador Líder, BB-BI e Bradesco BBI,

“Coordenadores”) exclusivamente como material publicitário (“Material Publicitário”), no âmbito da distribuição pública de Certificados de Recebíveis do

Agronegócio (“CRA”) das 114ª e 115ª séries da 1ª Emissão (“Oferta”) da Eco Securitizadora de Direitos Creditórios do Agronegócio S.A. (“Emissora”)

com base em informações prestadas pela Emissora e pela Ipiranga Produtos de Petróleo S.A (“Devedora” ou “Ipiranga”).

Este material apresenta informações resumidas e não é um documento completo, de modo que potenciais investidores devem ler o prospecto

preliminar da Oferta (“Prospecto Preliminar”) (assim como sua versão definitiva, quando disponível), em especial a seção “Fatores de Risco”, bem

como o Formulário de Referência, antes de decidir investir nos CRA. Qualquer decisão de investimento por tais investidores deverá basear-se única e

exclusivamente nas informações contidas no Prospecto Preliminar (assim como sua versão definitiva, quando disponível), que conterá informações

detalhadas a respeito da Oferta, dos CRA e dos riscos relacionados a fatores macroeconômicos, ao agronegócio e aos CRA. O Prospecto Preliminar

(assim como sua versão definitiva, quando disponível) poderá ser obtido junto à Emissora, aos Coordenadores, à Comissão de Valores Mobiliários

(“CVM”), à BM&FBOVESPA S.A. – Bolsa de Valores, Mercadorias e Futuros (“BM&FBOVESPA”) e a CETIP S.A. – Mercados Organizados (“CETIP”).

O Coordenador Líder tomou todas as cautelas e agiu com elevados padrões de diligência para assegurar que: (i) as informações prestadas pela

Emissora e pela Ipiranga sejam verdadeiras, consistentes, corretas e suficientes, permitindo aos investidores uma tomada de decisão fundamentada a

respeito da Oferta; e (ii) as informações a serem fornecidas ao mercado durante todo o prazo de distribuição que integram o Prospecto Preliminar

(assim como sua versão definitiva, quando disponível) e este Material de Apoio são suficientes, permitindo aos investidores a tomada de decisão

fundamentada a respeito da Oferta.

A Oferta encontra-se em análise pela CVM para obtenção do registro da Oferta. Portanto, os termos e condições da Oferta e as informações

contidas neste Material Publicitário e no Prospecto Preliminar estão sujeitos à complementação, correção ou modificação em virtude de

exigências da CVM.

O registro da presente distribuição não implica, por parte da CVM, garantia de veracidade das informações prestadas ou julgamento sobre a

qualidade dos CRA, da Emissora e das demais instituições prestadoras de serviços.

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 2

MATERIAL PUBLICITÁRIO

Disclaimer

O agente fiduciário e representante dos titulares dos CRA no âmbito da Emissão será a Vórtx Distribuidora de Títulos e Valores Mobiliários Ltda.,

sociedade empresária limitada, com sede na cidade de São Paulo, Estado de São Paulo, na Rua Ferreira Araújo, 221, cjs. 93 e 95, Pinheiros, CEP

05428-000, inscrita no CNPJ/MF sob o nº 22.610.500/0001-88 (“Agente Fiduciário”). Os potenciais Investidores poderão ser atendidos por meio do

telefone (11) 3030-7160, fac-símile (11) 3030-7160, por meio do website http://www.vortxbr.com/, ou por meio do e-mail: agentefiduciario@vortxbr.com.

O Agente Fiduciário atua como agente fiduciário em outras emissões da Emissora, conforme indicadas no item 11.16 do termo de securitização da

Emissão (“Termo de Securitização”). Informações detalhadas sobre a Emissora, tais como seus resultados, negócios e operações podem ser

encontrados no Formulário de Referência que se encontra disponível para consulta no site da CVM, www.cvm.gov.br, (neste website, acessar, do lado

esquerdo da tela, “Informações de Regulados”, clicar em “Companhias”, clicar em “Consulta a Informações de Companhias”, clicar em “Documentos e

Informações de Companhias” digitar, e logo em seguida, clicar em “Eco. Sec. de Dtos Credit Agronegócio S.A.”. Posteriormente, selecionar “ITR” ou

“DFP” ou “Formulário de Referência”, conforme o caso).

A decisão de investimento nos CRA é de sua exclusiva responsabilidade e demanda complexa e minuciosa avaliação de sua estrutura, bem como dos

riscos inerentes ao investimento. Recomenda-se que os potenciais investidores qualificados, definidos no artigo 9º-B da Instrução da CVM nº 539, de

13 de novembro de 2013, conforme alterada, avaliem, juntamente com sua consultoria financeira e jurídica, até a extensão que julgarem necessário,

os riscos de inadimplemento, liquidez e outros associados a esse tipo de ativo. Ainda, é recomendada a leitura cuidadosa do Prospecto Preliminar

(assim como sua versão definitiva, quando disponível), do Formulário de Referência da Emissora e do Termo de Securitização pelo investidor ao

formar seu julgamento para o investimento nos CRA.

O presente documento não constitui oferta e/ou recomendação e/ou solicitação para subscrição ou compra de quaisquer valores mobiliários. As

informações nele contidas não devem ser utilizadas como base para a decisão de investimento em valores mobiliários. Recomenda-se que os

investidores consultem, para considerar a tomada de decisão relativa à aquisição dos valores mobiliários relativos à Oferta, as informações contidas no

Prospecto Preliminar (assim como sua versão definitiva, quando disponível), seus próprios objetivos de investimento e seus próprios consultores e

assessores antes da tomada de decisão de investimento.

Esta apresentação é estritamente confidencial e não é permitida a reprodução, divulgação, distribuição e/ou entrega física deste material a quaisquer

terceiros, a qualquer título, sem prévia e expressa autorização dos Coordenadores da Oferta.

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 3

MATERIAL PUBLICITÁRIO

Agenda

A Ultrapar

Highlights Financeiros e Operacionais

Termos e Condições da Oferta

Equipes de Distribuição

Anexos e Fatores de Risco

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 4

MATERIAL PUBLICITÁRIO

Páginas 10, 195,

Ultrapar – Companhia multinegócios 95, 199, 205, 211 do

prospecto

Overview Ultrapar Highlights Financeiros

• A Ultrapar é uma das maiores companhias do Brasil¹ (R$mm) 2013 2014 2015 2016

Receita Líquida 60.940 67.736 75.655 77.353

• Focada em varejo e distribuição especializada, químicos e Crescimento YoY (%) 13,1% 11,2% 11,7% 2,2%

armazenamento de granéis líquidos EBITDA 2.918 3.158 3.953 4.217

Crescimento YoY (%) 21,0% 8,2% 25,2% 6,7%

• Posição de liderança nos mercados em que atua²

Lucro Líquido 1.229 1.251 1.513 1.571

• Governança corporativa: adesão ao Novo Mercado Dívida Líquida 3.426 3.975 4.928 5.715

Dívida Líquida/EBITDA 1,17x 1,26x 1,25x 1,36x

• Estratégia de diferenciação e inovação

Segmentos Operacionais Estrutura Acionária

Contribuição no EBITDA(4)

Ba1

Market Cap (3):

R$38,3bi BB+

Principais Acionistas Participação

Ultra S.A. Participações 22%

Parth do Brasil Participações 8%

Aberdeen Asset Management 8%

Outros 62%

(1) De acordo com o ranking “Maiores & Melhores”da revista Exame de 2016

(2) De acordo com o Anuário Estatístico 2016, da Agência Nacional do Petróleo, Gás Natural e Biocombustíveis (“ANP”), do Anuário 2016 do Sindicato Nacional das Empresas

Distribuidoras de Combustíveis e de Lubrificantes (“Sindicom”) e o Ranking 2016 da Associação Brasileira de Redes de Farmácias e Drogarias (“Abrafarma”)

(3) Dados de 31 de dezembro de 2016

(4) Para os últimos 12 meses, até 31 de dezembro de 2016

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 5

MATERIAL PUBLICITÁRIO

Ultrapar – Companhia multinegócios Página 198 do

prospecto

Histórico de aquisições e liderança em diversos mercados

Segunda maior Única produtora de Maior distribuidora Maior provedor de Sexta maior rede de

distribuidora de especialidades de GLP do Brasil4 armazenagem para drogarias do Brasil6

combustíveis do químicas derivadas granéis líquidos do

Rede de 6 mil 315 lojas, com

Brasil em 2016¹ de óxido de eteno no Brasil5

revendedores presença em 10

Brasil e de álcoois

independentes 6 terminais estados

7.563 postos de graxos na América

Latina3 11 milhões de localizados nos

serviços 2 CDs

domicílios atendidos principais portos

brasileiros

Maior rede de lojas 12 unidades Liderança nas

52 mil clientes no

de conveniência do produtivas em 5 Capacidade de ~ 629 regiões Norte e

segmento granel

Brasil² países mil m³ 8 Nordeste

2003 2007 2008 2009 2010 2011 2012 2013 2016

Shell Gás Ipiranga União Temmar ALE7

JV com

Oxiteno Oxiteno Terminais Puma DNP Repsol American Extrafarma Chevron

México Andina Texaco Chemical Liquigás7

(1) De acordo Anuário 2016 do Sindicom, página 44 (5) De acordo com publicações nos portais Fator Brasil (29.02.2012), Portal Portos e Navios

(2) Em número de lojas de conveniência, de acordo Anuário 2016 do Sindicom, página 99 (28.05.2012), UOL Economia (10.06.2014) e Latinports (24.02.2017)

(3) De acordo com Guia da Indústria Química Brasileira, 2014, pags 10, 21 e 346 e Relatório (6) De acordo com o Ranking Abrafarma 2016

de potencial diversificação da Ind. Quimica Bras. divulgado pelo BNDES (Nov/14 pag 22) (7) Transações pendentes de aprovação do CADE

(4) De acordo com o Anuário Estatístico da ANP de 2016, Tabela 3.8 e gráfico 3.4, página 149 (8) Exclui as operações no porto de Santos, que encontram-se atualmente suspensas

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 6

MATERIAL PUBLICITÁRIO

Página 191 do

Governança corporativa e gestão de riscos prospecto

Linha do Tempo de Governança Corporativa

1999 2000 2002 2003 2007 2011 2014

1ª companhia 1ª companhia Remuneração Programa de Separação dos Nova estrutura Emissão de

brasileira a ser brasileira a atrelada às remuneração papéis de CEO de Governança novas ações

listada na garantir o direito metas de EVA em ações para a e Presidente do Corporativa ordinárias após

BM&FBovespa e a 100% de tag Reestruturação nova geração de Conselho após ingressar a incorporação

NYSE, along a todos os societária executivos no Novo de ações da

simultaneamente acionistas Mercado Extrafarma

Governança com foco em Criação de Valor Gestão de Riscos

Alinhamento de

Interesses • Política para instrumentos financeiros e gestão de riscos:

Delegação e

Histórico de – Aprovação do Conselho de Administração da Ultrapar

Alto padrão de Responsabilidade

prospecção, análise – Objetivo de preservar o valor e liquidez dos ativos financeiros

controles e e execução

– Principais riscos financeiros: cambial, taxas de juros e crédito

transparência

– Utilização mandatória de derivativos com o propósito único de mitigar

Estrutura riscos identificados

simplificada de Processo ágil de Forte capacidade de

gestão tomada de decisões investimento

• Auditoria interna trimestral para verificar se as políticas estão sendo

Solidez financeira de cumpridas

longo prazo

Fonte: Companhia

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 7

MATERIAL PUBLICITÁRIO

Página 192 do

Governança corporativa e gestão de riscos prospecto

67% de membros independentes no Conselho de

Administração

Acionistas

ADRs Nível III cumprindo integralmente a Lei

Sarbanes-Oxley Conselho

Fiscal/Comitê de

Presença de cerca de 70% do capital nas Auditoria

assembleias(1) e aprovações por mais de 95% Conselho de

dos acionistas presentes Administração

Mecanismos de transparência e controle

inspirados na diretiva europeia de governança

corporativa CEO

Diretor de Riscos,

Diretor de Capital

Compliance e

Humano

Auditoria

Diretor Diretor Diretor Diretor Diretor Diretor Financeiro

Superintendente Superintendente Superintendente Superintendente Superintendente e de Relações com

IPIRANGA OXITENO ULTRAGAZ ULTRACARGO EXTRAFARMA Investidores

(1) Dados das assembleias entre 2011 e 2015

Fonte: Companhia

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 8

MATERIAL PUBLICITÁRIO

Ipiranga – Diferenciação em conveniência e serviços Página 218 do

prospecto

Diversificação da oferta de produtos e serviços nos postos, com constante inovação

2.166 lojas

Programa de fidelidade Redução de impactos

684 padarias

com aproximadamente Parceria com Itaú ambientais e custos

375 Beer Cave 1.347 franquias

24M de participantes 840 mil tags 247 Jet Oil Motos 1.191 postos

4 CDs em operação

Dados de dez/16.

Marca mais forte do mercado de combustíveis Penetração de lojas de conveniência e relação pessoas por loja

Relacionamento com revendedores e consumidores finais 26 37 5 12 3 7 7 4

Clube do Milhão 95%

88% 90%

Clube VIP 81%

KM de Vantagens

75%

60%

Campanhas publicitárias

29%

“Pergunta lá no posto Ipiranga” 30%

19%

Plano de marketing

Lançamentos Br asil Chile Canadá Ar gent ina EUA Reino Ur uguai Austr ália

Unido

Aplicativo “Abastece Aí”

Loj as/Postos Mil pessoas/ loja

DT Clean

am/pm maior rede de conveniência do Brasil com penetração de 29%

Fontes: Jornal Valor Econômico, publicado em 18 de janeiro de 2016, no caderno “Empresas” Fonte: Anuário Sindicom 2016

e Anuário 2016 Sindicom

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 9

MATERIAL PUBLICITÁRIO

Ipiranga – Investimentos constantes na rede e na logística Página 219 do

prospecto

Investimentos na rede para capturar o potencial do mercado,

...que resultaram no crescimento da companhia

com foco no Centro Oeste, Norte e Nordeste (“CONEN”)...

% de postos BB vs. Ipiranga Penetração de veículos por país 1 Investimentos na rede de postos e infraestrutura logística

41% 83% R$ MM CAGR 13%

29% 59% 59%

1.065

22% 591

32% 29%

12% 20%

2011 2016

CONEN SSE Brasil México Argentina Japão Reino Estados 2 Evolução do número de postos e mix de vendas

Unido Unidos

Ipiranga 75%

70%

Bandeira branca 14 mil (34%) postos no Brasil 7.563

# postos 6.086 CAGR

27% das vendas totais

Participação no

# postos 4%

Fonte: Anuário Sindicom 2016 e Anuário ANFAVEA 2017 (dados de 2014)

segmento revenda

...e na ampliação da infraestrutura logística...

2011 2016

83 bases logísticas* 3 EBITDA e margem EBITDA

espalhadas pelo território CAGR margem

131

brasileiro 16%

61

EBITDA (R$ M) 3.080

Investimentos para CAGR EBITDA

Margem EBITDA 18%

expansão e construção de (R$/m³)

1.330

bases na ordem de

* 54 bases próprias e

R$ 600 milhões desde 2011 2011 2016

pools

Fonte: Companhia

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 10

MATERIAL PUBLICITÁRIO

Agenda

A Ultrapar

Highlights Financeiros e Operacionais

Termos e Condições da Oferta

Equipes de Distribuição

Anexos e Fatores de Risco

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 11

MATERIAL PUBLICITÁRIO

Ultrapar – Performance em cenário econômico desafiador Página 211 do

prospecto

Evolução do PIB Brasileiro (1) Performance da Ultrapar (R$bi) (2)

6%

77,4 1,6

4%

48,7 0,9

2%

0%

-2%

-4% 2011 2016 2011 2016

-3,6%

-6% Receita Líquida Lucro Líquido

Crescimento EBITDA (R$mm) (2)

CAGR: 16,0%

3.953 4.217

2.918 3.158

2.011

2.411

2011 2012 2013 2014 2015 2016

(1) IBGE, em 31de dezembro de 2016

(2) 2011 sob ICVM 527, IFRS 11 e IAS 19. Fonte: Demonstrações Financeiras da Companhia.

Fontes: Companhia e Banco Central do Brasil

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 12

MATERIAL PUBLICITÁRIO

Ultrapar – Solidez financeira Página 212 do

prospecto

• A Ultrapar manteve Dívida Líquida (R$mm) e Dívida Líquida/EBITDA (x) - UDM

nos últimos anos sua 1,5x 1,4x 1,3x 1,2x 1,4x 1,3x 1,4x 1,3x 1,4x 1,4x 1,5x 1,2x 1,5x 1,3x 1,4x 1,4x

alavancagem abaixo

de 1,5x (conforme

5.659 5.902 5.506 5.838 5.715

4.315 4.367 4.959 4.984 4.928

quadro ao lado) 3.743 3.590 3.617 3.426 4.094 3.975

1T13 2T13 3T13 4T13 1T14 2T14 3T14 4T14 1T15 2T15 3T15 4T15 1T16 2T16 3T16 4T16

• A Ultrapar tem rating Dívida Líquida Alavancagem

Ba1/BB+, reflexo do

sólido modelo de Fluxo de Caixa Operacional - UDM (R$mm) (1)

negócios, perfil de

baixo risco, fluxo de 2.557

2.306

caixa estável e 1.979

1.819

1.614 1.597 1.640

1.353 1.353 1.312 1.415

posição de liderança 1.160 1.196 1.224 1.253

1.006

em seus segmentos²

1T13 2T13 3T13 4T13 1T14 2T14 3T14 4T14 1T15 2T15 3T15 4T15 1T16 2T16 3T16 4T16

(1) Calculado como EBITDA - CAPEX - variação de capital de giro. Capital de giro inclui recebíveis de curto e longo prazo, estoques e fornecedores

(2) De acordo com o press release da Moody’s divulgado em 03 de março de 2017

Fontes: Companhia e Moody’s

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 13

MATERIAL PUBLICITÁRIO

Ultrapar – Solidez financeira (cont.) Página 212 do

prospecto

Breakdown da Dívida(1) (%) – 4T16 Cronograma de Amortização da Dívida (R$mm) – 4T16

Por moeda(1) Por Indexador(1) 5.702

31,0% 3.203

41,3% 2.791

2.476

58,4% 52,3% 1.699

3,6% 13,1% 694

554

0,3%

CDI LIBOR TJLP Others Caixa e Curto Prazo 1 a 2 anos 2 a 3 anos 3 a 4 anos 4 a 5 anos > 5 anos

BRL MXN USD Equivalentes

Composição da Dívida (%) Caixa e Equivalentes de Caixa(2) (R$mm)

0,5% 5.702

4.400

3.973

37,2%

62,3%

Garantia real Com aval de Ultrapar (3) Sem aval ou garantia real 2014 2015 2016

(1) Não inclui perdas realizadas com swaps

(2) Inclui aplicações financeiras

(3) Em dívidas contratadas pelas subsidiárias

Fonte: Companhia

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 14

MATERIAL PUBLICITÁRIO

Ipiranga – Highlights financeiros Página 220 do

prospecto

Receita Líquida (R$mm) Lucro Bruto (R$mm) e Margem (% RL)

4.530

65.350 66.407 4.113

58.830 3.491 6,8%

6,3%

5,9%

2014 2015 2016

2014 2015 2016

EBITDA (R$mm) e Margem (% RL) Investimentos (R$mm)

3.080 1.065

2.769

2.288 815 872

4,2% 4,6%

3,9%

2014 2015 2016 2014 2015 2016

Fonte: Companhia

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 15

MATERIAL PUBLICITÁRIO

Ipiranga – Desempenho financeiro 2016 Página 220 do

prospecto

Efeito conjuntural da economia impactando o volume...

Volume

em mil m³

Desemprego e renda

25.725 -9%

2.021 1.977

23.507

Piora do nível de desemprego

12.249 12,0%

-9% 11.208 Baixo crescimento da frota (2%)

Ciclo Otto¹ 9,0%

Diesel

13.096 11.932 Outros

-9%

2015 2016

2015 2016 Taxa de desemprego (final)

¹ Gasolina, etanol e GNV Renda média anual (R$) Fonte: IBGE (PNAD Contínua)

...com contínuos investimentos na rede EBITDA (R$ mm)

29% Ampliação e fortalecimento da

26% +11%

rede

7.230 7.563

333 novos postos (adição bruta:

453)

2.769 3.080

256 novas franquias am/pm

dez/15 dez/16 163 padarias

# Postos

138 beer caves 2015 2016

Penetração am/ pm

Fonte: Companhia

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 16

MATERIAL PUBLICITÁRIO

Ipiranga – Iniciativas estratégicas anunciadas recentementePágina 203 do

prospecto

Aquisição da rede ALE Associação com a Chevron em lubrificantes

4ª maior distribuidora de combustíveis do país Operações de lubrificantes no Brasil

Volume de 4,3 milhões de m³

> 2 mil postos, 13% com lojas de conveniência

EBITDA de R$ 275 milhões em 2015 206 mil m³ 145 mil m³

56% de participação

Enterprise value: R$ 2.168 milhões 44% de participação do

do capital capital

Complementaridade da rede, em especial na região Nordeste Nova

Market Share 2015 ALE Ipiranga ALE + Ipiranga empresa¹

Norte/Nordeste/Centro Oeste 4% 15% 19%

Centro Oeste 2% 16% 19% Transação sem desembolso de caixa

Nordeste 6% 12% 18%

Norte 2% 21% 23%

2ª maior empresa de lubrificantes do país

Sul/Sudeste 3% 25% 29%

Sudeste 4% 23% 27%

Sul 2% 30% 31% 23% de participação de mercado

Total 4% 21% 25%

Portfólio de produtos mais diversificado

1S17

Pós CADE 2 a 3 anos

Decisão do Tribunal

Integração Sinergias¹

CADE

(1) Não representa promessa ou garantia

Fontes: Companhia e Agência Nacional de Petróleo – ANP

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 17

MATERIAL PUBLICITÁRIO

Ultrapar – Prioridades e Perspectivas Página 202 do

prospecto

Investimentos em Capex

1.858

Ipiranga

57 Expansão da rede de postos e de franquias am/pm e Jet Oil, com foco no CONEN

143

Ampliação da infraestrutura logística, através da construção e operação de bases de operação

79

1.393 Manutenção de bases e rede de postos

225

65 Oxiteno

81

288 Manutenção das unidades produtivas

220

Nova planta de alcoxilação em Pasadena, no estado do Texas (EUA)

131 Ultragaz

Manutenção das bases de engarrafamento, reposição e aquisição de vasilhames

Ultracargo

1.065

872 Foco em modernização dos sistemas de proteção, confiabilidade e integridade das operações

Manutenção dos terminais existentes

Extrafarma

Expansão mais acelerada da companhia, com abertura de novas lojas

2015 2016 Novo Centro de Distribuição, no Pará, em substituição ao anterior existente

Ipiranga Oxiteno Ultragaz

Ultracargo Extrafarma Outros

Fonte: Companhia

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 18

MATERIAL PUBLICITÁRIO

Agenda

A Ultrapar

Highlights Financeiros e Operacionais

Termos e Condições da Oferta

Equipes de Distribuição

Anexos e Fatores de Risco

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 19

MATERIAL PUBLICITÁRIO

Páginas 57 e 58 do

Estrutura da operação prospecto

Estrutura com Lastro em Debênture Privadas Passo a Passo

Lastro em Debênture Privada A Ipiranga emitirá debêntures simples, não conversíveis, em

duas séries, com fiança da Ultrapar, para colocação privada

1 perante a Eco Consult, sendo que os recursos serão

destinados integral e exclusivamente à aquisição de etanol

Fiadora diretamente de produtores rurais¹

Eco Consult transfere as Debêntures à Securitizadora,

2 mediante o pagamento pela Securitizadora do Preço de

Debêntures

Aquisição

1

Privadas

Eco Consult 4

Securitizadora emitirá os CRA com lastro nas debêntures,

sendo os CRA objeto de distribuição pública perante

Contrato de Aquisição 2

3 investidores qualificados, definidos no artigo 9º-B da

Instrução da CVM nº 539, de 13 de novembro de 2013,

Securitizadora conforme alterada

4 3

A Ipiranga realizará os pagamentos devidos em razão das

debêntures nas contas centralizadoras da securitizadora,

Investidores 4 integrantes do Patrimônio Separado. A Emissora realizará o

pagamento da Remuneração e Amortização dos CRA aos

Titulares de CRA com os recursos oriundos das Debêntures.

Nota:

1. Caracterizando-se como direitos creditórios do agronegócio nos termos do §1º, do artigo 23, da Lei 11.076.

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 20

MATERIAL PUBLICITÁRIO

Páginas 32 a 48 e

Termos e condições da oferta 70 do prospecto

Emissora Eco Securitizadora de Direitos Creditórios do Agronegócio S.A. (“Ecoagro”)

Emissão Certificados de Recebíveis do Agronegócio, da 114ª Série e da 115ª Série da 1ª Emissão

Debêntures Privadas, simples, não conversíveis em ações, da espécie quirografária, em duas séries, com

Lastro

garantia adicional fidejussória, para colocação privada, emitidas pela Ipiranga (“Debêntures”)

Devedora Ipiranga Produtos de Petróleo S.A.

Garantia (Debênture) Fiança da Ultrapar Participações S.A.

Inicialmente R$750 milhões, podendo ser aumentada em até 35% com exercício de opção de lote

Montante da Emissão

suplementar e/ou adicional

Serão destinados integral e exclusivamente à aquisição de etanol diretamente de produtores rurais, no âmbito

Destinação dos Recursos da Devedora

das atividades de agronegócio da Devedora

Séries Duas séries, em vasos comunicantes

114ª série: 5 anos

Prazo Final

115ª série: 7 anos

Amortização Bullet, no vencimento, para ambas as séries

114ª série: 97,50% do CDI ao ano

Remuneração Teto do CRA

115ª série: NTN-B 24 – 0,10% ao ano

114ª série: Semestral, sem carência

Pagamento de Juros

115ª série: Anual, sem carência

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 21

MATERIAL PUBLICITÁRIO

Página 32 a 48 e 71

Termos e condições da oferta do prospecto

Garantia firme para o Montante da Emissão inicial e colocação sob o regime de melhores esforços dos CRA

Regime de Colocação

oriundos de Lote Adicional e de Lote Suplementar.

A distribuição pública dos CRA deverá ser direcionada a investidores qualificados, definidos no artigo 9º-B da

Instrução da CVM nº 539, de 13 de novembro de 2013, conforme alterada, respeitado o seguinte direcionamento

da distribuição: (i) no mínimo 80% (oitenta por cento) de investidores pessoas físicas que adquiram qualquer

quantidade de CRA, ainda que suas ordens sejam colocadas por meio de private banks ou administradores de

Direcionamento da Oferta carteira (em conjunto, "Investidores Não Institucionais"); e (ii) no máximo 20% (vinte por cento) de investidores

pessoas jurídicas, além de fundos de investimento, clubes de investimento, carteiras administradas, fundos de

pensão, entidades administradoras de recursos de terceiros registradas na CVM, entidades autorizadas a

funcionar pelo BACEN, seguradoras, entidades de previdência complementar e de capitalização (em conjunto

"Investidores Institucionais").

(i) Em razão do vencimento antecipado dos CRA, na ocorrência das hipóteses estabelecidas na Escritura de

Emissão;

(ii) Na hipótese de a Devedora ser demanda a realizar retenção, dedução ou pagamento referente a

Resgate Antecipado Facultativo acréscimo de tributos e/ou taxas no âmbito das Debêntures;

(iii) Caso não haja acordo sobre novo parâmetro de atualização e/ou remuneração das Debêntures, em caso

de extinção ou indisponibilidade dos parâmetros originalmente difundidos

Oferta de Resgate Antecipado Permitida, total ou parcialmente, a partir da data de integralização dos CRA

Coordenadores

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 22

MATERIAL PUBLICITÁRIO

Páginas 16, 32 a 49

Termos e condições da oferta e 84 do prospecto

Agente Fiduciário Vórtx Distribuidora de Títulos e Valores Mobiliários Ltda

Formador de Mercado Banco Santander

Data Estimada do Bookbuilding 18 de abril de 2017

Data Estimada de Liquidação 12 de maio de 2017

Classificação Preliminar de Risco “AAA.br” (triplo A em escala local), pela Moody’s

Valor Nominal Unitário R$ 1.000,00

Negociação Os CRA serão admitidos à negociação na BM&FBOVESPA e na CETIP

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 23

MATERIAL PUBLICITÁRIO

Agenda

A Ultrapar

Highlights Financeiros e Operacionais

Termos e Condições da Oferta

Equipes de Distribuição

Anexos e Fatores de Risco

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 24

MATERIAL PUBLICITÁRIO

Páginas 50 a 51 do

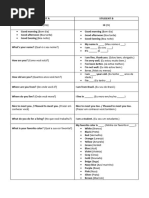

Equipes de distribuição prospecto

Coordenador Líder Coordenador Coordenador Coordenador

André Kok

Rogério Queiroz Fernanda Arraes

Rogério Cunha Rodrigo Rocha

Dauro Zaltman Antonio Emilio Ruiz

Felipe Almeida Erica Goes

Denise Chicuta Daniel Gallina

Luiz Felipe Ferraz Luis Maluf

Diogo Mileski Bruno Finotello

Ricardo Soares Fernanda Pereira

Marco Brito Marcela Andressa

Rodrigo Melo

(11) 3708 8800 (11) 3556-3005 (11) 3149-8500 (11) 3012 7450

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 25

MATERIAL PUBLICITÁRIO

Esclarecimento

Este material tem caráter meramente informativo e publicitário, não sendo autorizada a sua distribuição e/ou entrega física a quaisquer terceiros. Para uma descrição mais

detalhada da Oferta e dos riscos envolvidos, leia o Prospecto Preliminar, em especial a seção “Fatores de Risco”, disponível nos seguintes endereços e páginas da rede mundial de

computadores:

(1) Itaú BBA: www.itaubba.com.br (http://www.itau.com.br/itaubba-pt/nossos-negocios/ofertas-publicas, neste website clicar em "CRA Certificados de Recebíveis do Agronegócio",

depois em “2017”, “Março”, e acessar “CRA Ipiranga – Prospecto Preliminar”");

(2) BB-BI: www.bb.com.br/ofertapublica (neste site clicar em “CRA Ipiranga” e então clicar em “Leia o Prospecto Preliminar”):;

(3) Bradesco BBI: www.bradescobbi.com.br/Site/Ofertas_Publicas/Default.aspx (neste website selecionar o tipo de oferta “CRA”, em seguida clicar em “CRA Ipiranga” e em “Prospecto

Preliminar”);

(4) Santander: www.santander.com.br/br/pessoa-juridica/corporate-finance/ofertas-em-andamento (neste site clicar em “Download do Prospecto Preliminar” na seção “CRA Ipiranga”);

(5) Emissora: www.ecoagro.agr.br/prospecto/(neste website clicar em “Prospecto Preliminar/Definitivo CRA Série 114 e 115”);

(6) CVM: www.cvm.gov.br (neste website, acessar "Central de Sistemas", clicar em "Informações sobre Companhias", clicar em "ITR,DFP, IAN, IPE e outras informações" buscar e clicar

em "Eco Securitizadora de Direitos Creditórios do Agronegócio S.A.", e selecionar " Documentos de Oferta de Distribuição Pública". No website acessar "download" em "Prospecto

Preliminar de Distribuição Pública das 114ª e 115ª Séries da 1ª Emissão de Certificados de Recebíveis do Agronegócio da Eco Securitizadora de Direitos Creditórios do Agronegócio

S.A.");

(7) CETIP: www.cetip.com.br (na categoria "Comunicados e Documentos", clicar em "Prospectos", em seguida "Prospectos CRA" e clicar no “Prospecto Preliminar - 114ª e 115ª Séries

da 1ª Emissão da Eco Securitizadora de Créditos do Agronegócio S.A.);

(8) BM&FBOVESPA: www.bmfbovespa.com.br (neste página no campo à esquerda "Empresas Listadas", buscar e clicar em "Eco Securitizadora de Direitos Creditórios do Agronegócio

S.A." e, em seguida clicar em “Informações Relevantes" e em “Documentos de Oferta de Distribuição Pública”, e acessar o “Prospecto Preliminar de Distribuição Pública das 114ª e

115ª Séries da 1ª Emissão de Certificados de Recebíveis do Agronegócio da Eco Securitizadora de Direitos Creditórios do Agronegócio S.A.”).

Embora as informações constantes nesta apresentação tenham sido obtidas de fontes idôneas e confiáveis, e as perspectivas de desempenho dos ativos e da Oferta sejam baseadas

em convicções e expectativas razoáveis, não há garantia de que o desempenho futuro seja consistente com essas perspectivas. Os eventos futuros poderão diferir sensivelmente das

tendências aqui indicadas. As informações contidas neste Material de Apoio estão em consonância com o Prospecto Preliminar, porém não o substituem. O Prospecto Preliminar contém

informações adicionais e complementares a este Material de Apoio e sua leitura possibilita uma análise detalhada dos Termos e Condições da Oferta e dos riscos a ela inerentes. Ao

potencial investidor é recomendada a leitura cuidadosa do Prospecto Preliminar, com especial atenção às disposições que tratam sobre os Fatores de Risco, aos quais o investidor estará

sujeito.

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 26

MATERIAL PUBLICITÁRIO

Agenda

A Ultrapar

Highlights Financeiros e Operacionais

Termos e Condições da Oferta

Equipes de Distribuição

Anexos e Fatores de Risco

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 27

MATERIAL PUBLICITÁRIO

Páginas 206 e 207

Oxiteno do prospecto

Overview Receita Líquida (R$ mm)

Única produtora de especialidades químicas derivadas 4.082

de óxido de eteno no Brasil e de álcoois graxos na 3.701

América Latina1 3.414

Composição das vendas - 2016 2014 2015 2016

Lucro Bruto (R$ mm)

17%

1.273

Especialidades

919

Glicóis 789

83%

2014 2015 2016

Foco em vendas de maior valor agregado

EBITDA (R$ mm)

740

Expansão geográfica – Investimento nos EUA

Maior diversificação de matéria-prima 404 459

Custos mais competitivos

Acesso ao maior mercado de etoxilados do mundo

Início do pré-marketing

Em regime: 10-15% do EBITDA da Oxiteno

2014 2015 2016

(1) Abiquim - Guia da Indústria Química Brasileira, 2014, pags 10, 21 e 346 e Relatório de potencial diversificação da Ind. Quimica Bras. divulgado pelo

BNDES (Nov/14 pag 22)

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 28

MATERIAL PUBLICITÁRIO

Páginas 207 e 208

Ultragaz do prospecto

Overview Receita Líquida (R$ mm)

5.366

4.621

4.091

Líder no mercado com 24% de participação

Foco na prestação de serviços, na marca e na

proximidade com os consumidores

2014 2015 2016

“Quem faz usa Ultragaz”

Lucro Bruto (R$ mm)

898

Ampliação da escala, cobertura geográfica e capilaridade 737

613

5,8 mil Cobertura geográfica

revendas

>52 mil

clientes no 2014 2015 2016

segmento

granel EBITDA (R$ mm)

Volume 1.760 447

1.242 563 357

306

Envasado

428

Granel 1.197

815 Bases de produção

Bases satélites, filiais e congêneres

1999 2016 Alcance geográfico da rede Ultragaz 2014 2015 2016

Fontes: Companhia e Anuário Agência Nacional de Petróleo – ANP

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 29

MATERIAL PUBLICITÁRIO

Liquigás – Visão geral Página 204 do

prospecto

Liquigás em números (2015) Participação regional

4,8 mil revendedores

23 bases de engarrafamento

Volume de 1.653 mil tons

EBITDA de R$ 214 milhões Norte

e

21%

25 milhões de botijões

Nordeste

22%

Participação por segmento Centro-Oeste

23%

Sudeste

24%

19% 19%

Sul

Bases de engarrafamento

33%

Envasado Granel

Fontes: Companhia e Anuário Agência Nacional de Petróleo – ANP

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 30

MATERIAL PUBLICITÁRIO

Liquigás - Aquisição com geração de valor e benefícios Página 204 do

para a Ultragaz prospecto

ESTRUTURA

Enterprise Value: R$ 2,8 bilhões

Dívida bruta em dez/15: R$ 145 milhões

Condições suspensivas: aprovação CADE para a aquisição da Liquigás

RACIONAL PARA

AQUISIÇÃO

Busca de oportunidades em logística, gestão administrativa, práticas de operação e qualidade dos serviços

Busca de melhorias no relacionamento com os revendedores

nov/16 jan/17 2017 Pós CADE 2 a 5 anos

Anúncio AGE Ultrapar CADE Integração Sinergias¹

(1) Não representa promessa ou garantia

Fonte: Companhia

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 31

MATERIAL PUBLICITÁRIO

Página 209 do

Ultracargo prospecto

Overview Receita Líquida (R$ mm)

355

Maior empresa de armazenagem de granéis líquidos no 346

Brasil1 316

Armazenagem e operação de granéis líquidos,

principalmente químico, combustíveis e óleos vegetais

2014 2015 2016

Posicionamento em locais estratégicos Lucro Bruto (R$ mm)

37% de químicos/corrosivos

Capacidade de 629 mil m³

51% de combustíveis

Movimentação ~5,1 M ton 205

em 2016 164 156

Atuação nos principais

portos brasileiros

2014 2015 2016

Itaqui

Suape EBITDA (R$ mm)

Aratu 167 171

Rio de Janeiro 100

Santos 93

Paranaguá

26

Área de influência

2014 2015 2016

EBITDA ex-Santos

(1) De acordo com publicações nos portais Fator Brasil (29.02.2012), Portal Portos e Navios (28.05.2012), UOL Economia (10.06.2014) e Latinports (24.02.2017)

Fontes: Companhia

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 32

MATERIAL PUBLICITÁRIO

Página 210 do

Extrafarma prospecto

Overview Receita Líquida (R$mm)

Uma das líderes nas regiões Norte e Nordeste 1.578

1.336

1.101

Centros de distribuição: Benevides (Pará) e Aquiraz (Ceará)

315 lojas em dezembro 2016

Posição relevante em regiões com grande potencial 2014 2015 2016

de crescimento

Crescimento de mercado em Envelhecimento da população Lucro Bruto (R$mm)

faturamento

em milhões de pessoas >60 anos(1) 506

(2016 vs. 2015) 435

42 349

35

Retail phar macy 8,9%

Varejo farmacêutico 9,9% 29

Books/newspaper s/ 24

Livros/jornais/revistas -7,1%

-7,9%

20

magazines

Appliances

Eletrodomésticos -6,2%

-7,3%

2014 2015 2016

Móveis -9,9%

Furniture -9,7%

2010 2015 2020 2025 2030

Vestuário

Clothing -6,1%

-6,2%

12 EBITDA (R$mm)

Comércio varejista

Overall retail 4,5% 5,1%

37

58 80 30 29

Adensamento 107

17

Norte e 7

2 8 22

Nordeste

Número de lojas em 2014 2015 2016

(1) Fonte: IBGE 2 dez/16 (315 lojas)

Fontes: Companhia e Ranking Abrafarma 2016

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 33

MATERIAL PUBLICITÁRIO

Fatores de Risco

Antes de tomar qualquer decisão de investimento nos CRA, os potenciais Investidores deverão considerar cuidadosamente, à luz de suas próprias situações financeiras e

objetivos de investimento, os fatores de risco descritos abaixo, bem como as demais informações contidas neste Prospecto e em outros documentos da Oferta, devidamente

assessorados por seus assessores jurídicos e/ou financeiros.

Os negócios, situação financeira, ou resultados operacionais da Emissora, da Devedora e dos demais participantes da presente Oferta podem ser adversa e materialmente

afetados por quaisquer dos riscos abaixo relacionados. Caso qualquer dos riscos e incertezas aqui descritos se concretize, os negócios, a situação financeira, os resultados

operacionais da Emissora e/ou da Devedora de adimplir os Créditos do Agronegócio e demais obrigações previstas na Escritura de Emissão de Debêntures e no Contrato de

Aquisição de Debêntures poderá ser adversamente afetada sendo que, nesses casos, a capacidade da Emissora de efetuar o pagamento dos CRA, poderá ser afetada de forma

adversa.

Este Prospecto contém apenas uma descrição resumida dos termos e condições dos CRA e das obrigações assumidas pela Emissora no âmbito da Oferta. É essencial e

indispensável que os Investidores leiam o Termo de Securitização e compreendam integralmente seus termos e condições, os quais são específicos desta operação e podem

diferir dos termos e condições de outras operações envolvendo o mesmo risco de crédito.

Para os efeitos desta Seção, quando se afirma que um risco, incerteza ou problema poderá produzir, poderia produzir ou produziria um “efeito adverso” sobre a Emissora e/ou a

Devedora e/ou a Fiadora, quer se dizer que o risco, incerteza poderá, poderia produzir ou produziria um efeito adverso sobre os negócios, a posição financeira, a liquidez, os

resultados das operações ou as perspectivas da Emissora e/ou da Devedora e/ou da Fiadora, conforme o caso, exceto quando houver indicação em contrário ou conforme o

contexto requeira o contrário. Devem-se entender expressões similares nesta Seção como possuindo também significados semelhantes.

Os riscos descritos abaixo não são exaustivos, outros riscos e incertezas ainda não conhecidos ou que hoje sejam considerados imateriais, também poderão ter um efeito adverso

sobre a Emissora e/ou a Devedora e/ou a Fiadora e/ou o Debenturista Inicial. Na ocorrência de qualquer das hipóteses abaixo os CRA podem não ser pagos ou ser pagos apenas

parcialmente, gerando uma perda para o investidor.

Os fatores de risco relacionados à Emissora, seus controladores, seus acionistas, suas controladoras, seus investidores e ao seu ramo de atuação estão disponíveis em seu

formulário de referências nos itens “4.1 Descrição dos Fatores de Risco” e “4.2 Descrição dos Principais Riscos de Mercado”, incorporados por referência a este Prospecto.

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 34

MATERIAL PUBLICITÁRIO

Fatores de Risco

Exclusivamente nesta seção de Fatores de Risco, referências à “Ultrapar” devem ser entendidas como referências à Ultrapar Participações S.A. e suas subsidiárias.

Riscos da Operação de Securitização

Recente desenvolvimento da securitização de direitos creditórios do agronegócio pode gerar riscos judiciais e/ou financeiros aos investidores dos CRA

A securitização de direitos creditórios do agronegócio é uma operação recente no mercado de capitais brasileiro. A Lei 11.076, que instituiu os certificados de recebíveis do

agronegócio, foi editada em 2004. Entretanto, só houve um volume maior de emissões de certificados de recebíveis do agronegócio nos últimos anos. Além disso, a securitização

é uma operação mais complexa que outras emissões de valores mobiliários, já que envolve estruturas jurídicas que objetivam a segregação dos riscos do emissor do valor

mobiliário (securitizadora), de seu devedor (no caso, a Ipiranga) e créditos que lastreiam a emissão. Dessa forma, por ser recente no Brasil, o mercado de securitização ainda não

se encontra totalmente regulamentado e com jurisprudência pacífica, podendo ocorrer situações em que ainda não existam regras que o direcione, gerando assim um risco aos

Investidores, uma vez que o Poder Judiciário poderá, ao analisar a Oferta e os CRA e interpretar as normas que regem o assunto, proferir decisões desfavoráveis aos interesses

dos Investidores.

Não há jurisprudência consolidada acerca da securitização

A estrutura jurídica dos CRA e o modelo desta operação financeira consideram um conjunto de obrigações estipuladas entre as partes por meio de contratos e títulos de crédito,

com base na legislação em vigor. Entretanto, em razão da pouca maturidade na utilização desta alternativa de financiamento e da falta de jurisprudência no que tange a este tipo

de operação financeira, em situações de conflito, dúvida ou estresse poderá haver perdas por parte dos Titulares de CRA em razão do dispêndio de tempo e recursos para

promoção da eficácia da estrutura adotada para os CRA, notadamente, na eventual necessidade de buscar o reconhecimento ou exigibilidade por meios judiciais e/ou

extrajudiciais de quaisquer de seus termos e condições específicos.

Não existe regulamentação específica acerca das emissões de certificados de recebíveis do agronegócio

A atividade de securitização de créditos do agronegócio está sujeita à Lei 11.076 e à regulamentação da CVM, por meio da Instrução CVM 400, no que se refere a ofertas

públicas de distribuição de certificados de recebíveis do agronegócio. Como ainda não existe regulamentação específica para estes valores mobiliários e suas respectivas ofertas

ao público investidor, a CVM, por meio de comunicado definido na reunião do Colegiado realizada em 18 de novembro de 2008, entendeu que os dispositivos da Instrução CVM

414, norma aplicável aos certificados de recebíveis imobiliários, seriam aplicáveis, no que coubessem, às ofertas públicas de certificados de recebíveis do agronegócio e seus

respectivos emissores. Assim, enquanto a CVM não tratar da matéria em norma específica, será aplicada às ofertas de certificados de recebíveis do agronegócio a Instrução CVM

414, interpretada na forma da Lei 11.076, com adaptações a fim de acomodar as incompatibilidades entre a regulamentação dos certificados de recebíveis imobiliários e as

características das operações de certificados de recebíveis do agronegócio, sem prejuízo de eventual edição posterior de norma específica pela CVM aplicável a operações de

certificados de recebíveis do agronegócio, o que pode gerar efeitos adversos sobre a estrutura da operação e eficácia dos termos e condições constantes de seus documentos. A

inexistência de uma regulamentação específica a disciplinar os CRA pode levar à menor previsibilidade e divergência quanto à aplicação dos dispositivos atualmente previstos

para os certificados de recebíveis imobiliários (CRI) adaptados conforme necessário para os CRA em litígios judiciais ou divergências entre os Investidores.

Riscos dos CRA e da Oferta

Baixa liquidez dos certificados de recebíveis do agronegócio no mercado secundário

O mercado secundário de certificados de recebíveis do agronegócio apresenta baixa liquidez e não há nenhuma garantia de que existirá, no futuro, um mercado para negociação

dos CRA que permita sua alienação pelos subscritores desses valores mobiliários, caso decidam pelo desinvestimento. Portanto, não há qualquer garantia ou certeza de que o

titular do CRA conseguirá liquidar suas posições ou negociar seus CRA pelo preço e no momento desejado, e, portanto, uma eventual alienação dos CRA poderá causar prejuízos

ao seu titular. Dessa forma, o Investidor que subscrever ou adquirir os CRA poderá encontrar dificuldades para negociá-los com terceiros no mercado secundário, devendo estar

preparado para manter o investimento nos CRA até a Data de Vencimento.

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 35

MATERIAL PUBLICITÁRIO

Fatores de Risco

A alocação de CRA entre as duas Séries no Procedimento de Bookbuilding pode afetar a liquidez da Série com menor demanda

O número de CRA a ser alocado em cada Série da Emissão será definido de acordo com a demanda dos CRA pelos Investidores, a ser apurada no Procedimento de

Bookbuilding, observado que a alocação dos CRA entre as Séries ocorreu por meio do sistema de vasos comunicantes, de acordo com o plano de distribuição elaborado pelos

Coordenadores, o que pode vir a afetar a liquidez da Série com menor demanda.

Descasamento entre o índice da Taxa DI a ser utilizado e a data de pagamento dos CRA DI

Todos os pagamentos de Remuneração relacionados aos CRA DI serão feitos com base na Taxa DI referente ao período iniciado 2 (dois) Dias Úteis antes do início de cada

período de acúmulo da Remuneração (limitada à data de emissão das Debêntures) e encerrado 2 (dois) Dias Úteis antes da respectiva Data de Pagamento da Remuneração dos

CRA DI. Nesse sentido, o valor da Remuneração dos CRA DI a ser pago aos Titulares de CRA DI poderá ser maior ou menor que o valor calculado com base no período

compreendido exatamente no intervalo entre a data de início de cada período de acúmulo de remuneração e a respectiva Data de Pagamento dos CRA DI.

A participação de Investidores que sejam considerados Pessoas Vinculadas no Procedimento de Bookbuilding poderá resultar na redução da liquidez dos CRA

A participação de Pessoas Vinculadas na Oferta pode promover a redução da liquidez esperada dos CRA no mercado secundário, uma vez que referidas Pessoas Vinculadas

podem optar por manter estes CRA fora de circulação. A Emissora não tem como garantir que a aquisição dos CRA por Pessoas Vinculadas não ocorrerá ou que referidas

Pessoas Vinculadas não optarão por manter esses CRA fora de circulação.

Riscos gerais de baixa produtividade

Perdas em decorrência de condições climáticas desfavoráveis, pragas ou outros fatores naturais que afetem negativamente os produtos comercializados pela Devedora, redução

de preços de commodities do setor agrícola nos mercados nacional e internacional, alterações em políticas de concessão de crédito que podem afetar a renda da Devedora e,

consequentemente, a sua capacidade de pagamento, bem como outras crises econômicas que podem afetar o setor agropecuário em geral podem afetar a capacidade de

produção de etanol, sua comercialização e consequentemente resultar em dificuldades ou aumento de custos para manutenção das atividades da Devedora, o que pode afetar

adversamente sua capacidade de pagamento e a capacidade de honrar as obrigações assumidas nos termos das Debêntures.

Risco de Resgate Antecipado dos CRA

Haverá o Resgate Antecipado, na ocorrência de (i) declaração de Vencimento Antecipado das Debêntures, nos termos da Cláusula 5ª da Escritura de Emissão de Debêntures; (ii)

Resgate Antecipado Facultativo das Debêntures; ou (iii) não definição da Taxa Substitutiva ou Índice Substitutivo, de comum acordo, entre a Emissora, os Titulares de CRA DI

e/ou CRA IPCA, conforme o caso, e a Devedora. Ainda, os CRA poderão ser resgatados antecipadamente em caso de concordância pelo Titular de CRA com a Oferta de Resgate

Antecipado realizada pela Emissora.

Caso ocorra o Resgate Antecipado dos CRA, a liquidez dos CRA poderá ser afetada de forma adversa, bem como os Titulares de CRA terão seu horizonte original de

investimento reduzido, não havendo ainda, qualquer garantia de que existirão, no momento do resgate, outros ativos no mercado de risco e retorno semelhantes aos CRA,

inclusive com relação a aspectos tributários.

Quórum de deliberação em Assembleias Gerais

Algumas deliberações a serem tomadas em Assembleias Gerais são aprovadas por maioria dos presentes na respectiva assembleia, e, em certos casos, exigem quórum mínimo

ou qualificado estabelecidos no Termo de Securitização. O titular de pequena quantidade de CRA pode ser obrigado a acatar decisões da maioria, ainda que manifeste voto

desfavorável, não havendo mecanismos de venda compulsória no caso de dissidência de Titular do CRA em determinadas matérias submetidas à deliberação em Assembleia

Geral. Além disso, a operacionalização de convocação e realização de Assembleias Gerais poderá ser afetada negativamente em razão da grande pulverização dos CRA, o que

levará a eventual impacto negativo para os titulares dos respectivos CRA.

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 36

MATERIAL PUBLICITÁRIO

Fatores de Risco

Eventual rebaixamento na classificação de risco dos CRA pode dificultar a captação de recursos pela Devedora, bem como acarretar redução de liquidez dos CRA

para negociação no mercado secundário e impacto negativo relevante na Devedora

A realização da classificação de risco (rating) dos CRA leva em consideração certos fatores relativos à Emissora e/ou à Devedora, tais como sua condição financeira,

administração e desempenho. São analisadas, também, as características dos CRA, assim como as obrigações assumidas pela Emissora e/ou pela Devedora e os fatores

político-econômicos que podem afetar a condição financeira da Emissora e/ou da Devedora. Caso a classificação de risco originalmente atribuída aos CRA seja rebaixada, a

Devedora poderá encontrar dificuldades em realizar outras emissões de títulos e valores mobiliários, o que poderá, consequentemente, ter um impacto negativo relevante nos

resultados e nas operações da Devedora e na sua capacidade de honrar com as obrigações relativas às Debêntures, o que, consequentemente, impactará negativamente os

CRA.

Adicionalmente, alguns dos principais investidores que adquirem valores mobiliários por meio de ofertas públicas no Brasil (tais como entidades de previdência complementar)

estão sujeitos a regulamentações específicas, que condicionam seus investimentos em valores mobiliários com determinadas classificações de risco. Assim, o rebaixamento de

classificações de risco obtidas com relação aos CRA pode obrigar esses investidores a alienar seus CRA no mercado secundário, podendo afetar negativamente o preço desses

CRA e sua negociação no mercado secundário.

Inadimplemento da Fiança ou Insuficiência da Garantia

Em caso de inadimplemento de qualquer uma das obrigações da Devedora, a Securitizadora poderá excutir a Fiança para o pagamento dos valores devidos aos titulares de CRA.

Nessa hipótese, caso a Ultrapar deixe de adimplir com as obrigações da Fiança por ela constituída, ou caso o valor obtido com a execução da Fiança não seja suficiente para o

pagamento integral dos CRA, a capacidade dos Patrimônios Separados de suportar as obrigações estabelecidas no Termo de Securitização frente aos Titulares de CRA seria

afetada negativamente.

Risco relacionado à adoção da Taxa DI para cálculo da Remuneração dos CRA DI

A Súmula nº 176, editada pelo Superior Tribunal de Justiça enuncia que é nula a cláusula que sujeita o devedor ao pagamento de juros de acordo com a Taxa DI divulgada pela

CETIP. A referida súmula não vincula as decisões do Poder Judiciário e decorreu do julgamento de ações judiciais em que se discutia a validade da aplicação da Taxa DI a

contratos utilizados em operações bancárias ativas. No entanto, há a possibilidade de, numa eventual disputa judicial, a Súmula nº 176 vir a ser aplicada pelo Poder Judiciário

para considerar que a Taxa DI não é válida como fator de remuneração dos CRA DI. Em se concretizando esta hipótese, o índice que vier a ser indicado pelo Poder Judiciário

para substituir a Taxa DI poderá ampliar o descasamento entre os juros aplicáveis às Debêntures e os juros relativos à Remuneração dos CRA DI e/ou conceder aos Titulares de

CRA DI uma remuneração inferior à atual Remuneração dos CRA DI, bem como limitar a aplicação de fator de juros limitado a 1% (um por cento) ao mês, nos termos da

legislação brasileira aplicável à fixação de juros remuneratórios.

Não realização adequada dos procedimentos de execução e atraso no recebimento de recursos decorrentes dos Créditos do Agronegócio

A Emissora, na qualidade de adquirente dos Créditos do Agronegócio, e o Agente Fiduciário, nos termos do artigo 12 da Instrução CVM 583, são responsáveis por realizar os

procedimentos de execução dos Créditos do Agronegócio, de modo a garantir a satisfação do crédito dos Titulares de CRA.

A realização inadequada dos procedimentos de execução dos Créditos do Agronegócio por parte da Emissora ou do Agente Fiduciário, em desacordo com a legislação ou

regulamentação aplicável, poderá prejudicar o fluxo de pagamento dos CRA.

Adicionalmente, em caso de atrasos decorrentes de demora em razão de cobrança judicial dos Créditos do Agronegócio ou em caso de perda dos Documentos Comprobatórios

também pode ser afetada a capacidade de satisfação do crédito, afetando negativamente o fluxo de pagamentos dos CRA.

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 37

MATERIAL PUBLICITÁRIO

Fatores de Risco

Riscos Tributários

Alterações na legislação tributária aplicável aos CRA - Pessoas Físicas

Os rendimentos gerados por aplicação em CRA por pessoas físicas estão atualmente isentos de imposto de renda, por força do artigo 3º, inciso IV, da Lei 11.033, isenção essa

que pode sofrer alterações ao longo do tempo. Alterações na legislação tributária eliminando a isenção acima mencionada, criando ou elevando alíquotas do imposto de renda

incidentes sobre os CRA, a criação de novos tributos ou, ainda, mudanças na interpretação ou aplicação da legislação tributária por parte dos tribunais ou autoridades

governamentais poderão afetar negativamente o rendimento líquido dos CRA para seus titulares. A Emissora e os Coordenadores recomendam que os interessados na

subscrição dos CRA consultem seus assessores tributários e financeiros antes de se decidir pelo investimento nos CRA.

Interpretação da legislação tributária aplicável - Mercado Secundário

Caso a interpretação da RFB quanto a abrangência da isenção veiculada pela Lei nº 11.033 venha a ser alterada futuramente, cumpre ainda ressaltar que não há unidade de

entendimento quanto à tributação aplicável sobre os ganhos que passariam a ser tributáveis no entendimento da RFB, decorrentes de alienação dos CRA no mercado secundário.

Existem pelo menos duas interpretações correntes a respeito do imposto de renda incidente sobre a diferença positiva entre o valor de alienação e o valor de aplicação dos CRA,

quais sejam (i) a de que os ganhos decorrentes da alienação dos CRA estão sujeitos ao imposto de renda na fonte, tais como os rendimentos de renda fixa, em conformidade com

as alíquotas regressivas previstas no artigo 1º da Lei 11.033; e (ii) a de que os ganhos decorrentes da alienação dos CRA são tributados como ganhos líquidos nos termos do

artigo 52, parágrafo 2º da Lei 8.383, de 30 de dezembro de 1991, conforme alterada, com a redação dada pelo artigo 2º da Lei 8.850, de 28 de janeiro de 1994, conforme

alterada, sujeitos, portanto, ao imposto de renda a ser recolhido pelo vendedor até o último Dia Útil do mês subsequente ao da apuração do ganho, à alíquota de 15% (quinze por

cento) estabelecida pelo artigo 2º, inciso II da Lei 11.033. Não há jurisprudência consolidada sobre o assunto. Divergências no recolhimento do imposto de renda devido podem

ser passíveis de sanção pela Receita Federal do Brasil.

Riscos das Debêntures e dos Créditos do Agronegócio

O risco de crédito da Devedora e/ou da Fiadora e a inadimplência das Debêntures pode afetar adversamente os CRA

A capacidade dos Patrimônios Separados de suportar as obrigações decorrentes dos CRA depende do adimplemento, pela Devedora e/ou Fiadora, das Debêntures. Os

Patrimônios Separados, constituídos em favor dos Titulares de CRA, não contam com qualquer garantia ou coobrigação da Emissora e de terceiros. Assim, o recebimento integral

e tempestivo pelos Titulares de CRA dos montantes devidos dependerá do adimplemento das Debêntures, pela Devedora, em tempo hábil para o pagamento dos valores devidos

aos Titulares de CRA. Ademais, não há garantias de que os procedimentos de cobrança judicial ou extrajudicial das Debêntures serão bem-sucedidos. Portanto, uma vez que o

pagamento da Remuneração e Amortização dos CRA depende do pagamento integral e tempestivo, pela Devedora e/ou Fiadora, das Debêntures, a ocorrência de eventos

internos ou externos que afetem a situação econômico-financeira da Devedora e/ou Fiadora e suas respectivas capacidades de pagamento pode afetar negativamente o fluxo de

pagamentos dos CRA e a capacidade do respectivo Patrimônio Separado de suportar suas obrigações, conforme estabelecidas no Termo de Securitização.

Risco de Vedação à Transferência das Debêntures

O lastro dos CRA são as Debêntures emitidas pela Devedora e cedidas à Emissora pelo Debenturista Inicial, por meio da celebração do Contrato de Aquisição de Debêntures. A

Emissora, nos termos do art. 9º e seguintes da Lei 9.514/97 e art. 39 da Lei 11.076/04, criou sobre as Debêntures regimes fiduciários, segregando-as de seu patrimônio, em

benefício exclusivo dos Titulares de CRA. Uma vez que a vinculação das Debêntures aos CRA foi condição do negócio jurídico firmado entre a Devedora, Debenturista Inicial e

Emissora, convencionou-se que as Debêntures não poderão ser transferidas a terceiros, sem a prévia anuência da Devedora, exceto no caso de: (a) Liquidação dos Patrimônios

Separados; ou (b) declaração de vencimento antecipado das Debêntures. Neste sentido, caso por qualquer motivo pretendam deliberar sobre a orientação à Emissora para alienar

as Debêntures, em um contexto diferente dos itens (a) e (b) acima, os Titulares de CRA deverão: (i) além de tratar do mecanismo e das condições da alienação, também

disciplinar a utilização dos recursos para a amortização ou resgate dos CRA; e (ii) ter ciência de que, mesmo se aprovada a alienação de Debêntures em assembleia geral, a

Emissora não poderá transferi-las sem a prévia autorização da Devedora.

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 38

MATERIAL PUBLICITÁRIO

Fatores de Risco

Caso a deliberação sobre a alienação das Debêntures seja regularmente tomada, há os seguintes riscos:(i) em a alienação ocorrendo, com aprovação da Devedora, os CRA

serão resgatados ou amortizados extraordinariamente, com a redução na rentabilidade esperada em comparação com a manutenção das Debêntures até seu vencimento

ordinário e, além disso, sem a garantia de que os Titulares de CRA terão à sua disposição investimentos com características similares para realocar seus recursos; e (ii) a

Devedora não autorizar a alienação, com o que a Emissora ficará obrigada a manter as Debêntures até que a Devedora assim autorize a alienação, até que ocorra qualquer das

hipóteses autorizadas (liquidação dos Patrimônios Separados ou a declaração de vencimento antecipado das Debêntures) ou o vencimento programado das Debêntures.

Risco de liquidação dos Patrimônios Separados, Resgate Antecipado dos CRA e de pré-pagamento e/ou vencimento antecipado das Debêntures

Os CRA estão sujeitos ao pagamento antecipado em caso de ocorrência de qualquer dos Eventos de Liquidação dos Patrimônios Separados, Vencimento Antecipado das

Debêntures e/ou Resgate Antecipado das Debêntures. Na ocorrência de qualquer dos Eventos de Liquidação dos Patrimônios Separados, poderá não haver recursos suficientes

nos Patrimônios Separados para que a Emissora proceda ao pagamento antecipado integral dos CRA. Além disso, em vista dos prazos de cura existentes e das formalidades e

prazos previstos para cumprimento do processo de convocação e realização da Assembleia Geral que deliberará sobre os Eventos de Liquidação dos Patrimônios Separados, não

é possível assegurar que a deliberação acerca da eventual liquidação dos Patrimônios Separados ocorrerá em tempo hábil para que o pagamento antecipado dos CRA se realize

tempestivamente, sem prejuízos aos Titulares de CRA.

Riscos de Formalização do Lastro da Emissão

O lastro dos CRA é composto pelas Debêntures. Falhas na elaboração e formalização da Escritura de Emissão de Debêntures, de acordo com a legislação aplicável, e no seu

registro na junta comercial competente, bem como falhas na alienação e transferência das Debêntures, por meio do Contrato de Aquisição de Debêntures, podem afetar o lastro

dos CRA e, por consequência, afetar negativamente o fluxo de pagamentos dos CRA.

Risco de concentração de Devedor e dos Créditos do Agronegócio

Os CRA são concentrados em apenas 1 (uma) Devedora, qual seja a Ipiranga, a qual origina os Créditos do Agronegócio, representados pelas Debêntures. A ausência de

diversificação da devedora dos Créditos do Agronegócio pode trazer riscos para os Investidores e provocar um efeito adverso aos Titulares de CRA, uma vez que qualquer

alteração na condição da Devedora pode prejudicar o pagamento da integralidade dos Créditos do Agronegócio.

Risco Relativo à Situação Financeira e Patrimonial da Debenturista Inicial

A aquisição das Debêntures da Debenturista Inicial pela Emissora pode ser declarada inválida ou tornada ineficaz, com impactos negativos ao fluxo de pagamento dos CRA após

a sua aquisição pela Emissora, caso apurado em ação judicial própria que referida aquisição foi realizada em: (i) fraude contra credores se, no momento da transferência das

Debêntures, conforme disposto na legislação em vigor, a Debenturista Inicial estiver insolvente ou, em razão da transferência das Debêntures, passe a esse estado; (ii) fraude à

execução, (a) caso quando da transferência das Debêntures a Debenturista Inicial seja sujeito passivo de demanda judicial capaz de reduzi-la à insolvência; (b) caso sobre as

Debêntures penda, na data de aquisição, demanda judicial fundada em direito real e (c) nos demais casos previstos em lei; (iii) fraude à execução fiscal, se a Debenturista Inicial,

quando da transferência das Debêntures, sendo sujeito passivo de débito para com a Fazenda Pública por crédito tributário regularmente inscrito como dívida ativa, não dispuser

de bens para total pagamento da dívida fiscal; ou (iv) caso as Debêntures já se encontrem vinculados a outros negócios jurídicos, inclusive por meio da constituição de garantias

reais. Adicionalmente, a transferência das Debêntures pela Debenturista Inicial à Emissora pode vir a ser objeto de questionamento em decorrência de falência, recuperação

judicial, extrajudicial ou processos similares contra a Debenturista Inicial. Quaisquer dos eventos indicados acima podem implicar em efeito material adverso aos Titulares de CRA

por afetar o pagamento das Debêntures e, consequentemente, dos CRA.

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 39

MATERIAL PUBLICITÁRIO

Fatores de Risco

Os Créditos do Agronegócio constituem a totalidade dos Patrimônios Separados, de modo que o atraso ou a falta do recebimento destes pela Emissora, assim como

qualquer atraso ou falha pela Emissora nas suas obrigações ou a insolvência da Emissora, pode afetar negativamente a capacidade de pagamento das obrigações

decorrentes dos CRA DI e/ou dos CRA IPCA, conforme o caso

A Emissora é uma companhia securitizadora de créditos do agronegócio, tendo como objeto social a aquisição e securitização de créditos do agronegócio por meio da emissão de

certificados de recebíveis do agronegócio, cujos patrimônios são administrados separadamente, nos termos da Lei 9.514 e da Lei 11.076. Os Patrimônios Separados têm como

única fonte de recursos os Créditos do Agronegócio. Desta forma, qualquer atraso, falha ou falta de recebimento destes pela Emissora pode afetar negativamente a capacidade

da Emissora de honrar as obrigações decorrentes dos respectivos CRA, sendo que caso os pagamentos dos Créditos do Agronegócio tenham sido realizados pela Devedora na

forma prevista na Escritura de Emissão de Debêntures, a Devedora não terá qualquer obrigação de fazer novamente tais pagamento.

Caso a Emissora seja declarada insolvente, o Agente Fiduciário deverá assumir temporariamente a administração dos Patrimônios Separados, conforme previsto no Termo de

Securitização. Em assembleia geral, os Titulares de CRA poderão deliberar sobre as novas normas de administração dos Patrimônios Separados ou optar pela liquidação destes,

que poderá ser insuficiente para quitar as obrigações da Emissora perante os Titulares de CRA.

Riscos dos Regimes Fiduciários

Decisões judiciais sobre a Medida Provisória nº 2.158-35 podem comprometer os regimes fiduciários sobre os créditos de certificados de recebíveis do agronegócio

A Medida Provisória nº 2.158-35, de 24 de agosto de 2001, ainda em vigor, estabelece, em seu artigo 76, que “as normas que estabeleçam a afetação ou a separação, a qualquer

título, de patrimônio de pessoa física ou jurídica não produzem efeitos em relação aos débitos de natureza fiscal, previdenciária ou trabalhista, em especial quanto às garantias e

aos privilégios que lhes são atribuídos” (grifo nosso). Adicionalmente, o parágrafo único deste mesmo artigo prevê que “desta forma permanecem respondendo pelos débitos ali

referidos a totalidade dos bens e das rendas do sujeito passivo, seu espólio ou sua massa falida, inclusive os que tenham sido objeto de separação ou afetação”. Nesse sentido,

as Debêntures e os Créditos do Agronegócio delas decorrentes, poderão ser alcançados por credores fiscais, trabalhistas e previdenciários da Emissora e, em alguns casos, por

credores trabalhistas e previdenciários de pessoas físicas e jurídicas pertencentes ao mesmo grupo econômico da Emissora, tendo em vista as normas de responsabilidade

solidária e subsidiária de empresas pertencentes ao mesmo grupo econômico existentes em tais casos. Caso isso ocorra, concorrerão os titulares destes créditos com os Titulares

de CRA de forma privilegiada sobre o produto de realização dos créditos dos Patrimônios Separados. Nesta hipótese, é possível que créditos dos Patrimônios Separados não

sejam suficientes para o pagamento integral dos CRA após o cumprimento das obrigações da Emissora perante aqueles credores.

Riscos Relacionados à Devedora e à Fiadora

A Fiadora é uma companhia holding e depende do resultado de suas subsidiárias

A Fiadora é uma holding operacional e sua capacidade de honrar obrigações financeiras depende do fluxo de caixa e dos ganhos de suas subsidiárias e da distribuição destes

ganhos para a Fiadora na forma de dividendos e juros sobre capital próprio. Consequentemente, a capacidade da Fiadora em cumprir com suas obrigações financeiras depende

da distribuição do fluxo de caixa e dos lucros de suas subsidiárias e pode ser adversamente afetada caso os resultados e distribuição de lucros das subsidiárias sejam inferiores

ao esperado.

LEIA O PROSPECTO E O FORMULÁRIO DE

REFERÊNCIA ANTES DE ACEITAR A OFERTA,

EM ESPECIAL A SEÇÃO “FATORES DE RISCO” 40

MATERIAL PUBLICITÁRIO

Fatores de Risco

A produção, o armazenamento e o transporte de GLP, combustíveis e produtos petroquímicos são atividades inerentemente perigosas

As operações que a Ultrapar realiza em suas plantas envolvem riscos de segurança e outros riscos operacionais, incluindo o manuseio, a produção, o armazenamento e o

transporte de materiais altamente inflamáveis, explosivos e tóxicos. Estes riscos podem resultar em lesão corporal ou morte, danificação ou destruição de instalações ou

equipamentos, e danos ambientais. Um acidente suficientemente grande em uma das plantas da Ultrapar, postos de serviços ou instalações de armazenagem poderá forçar a

suspensão temporária de suas atividades no local, resultando em custos de remediação significativos, perda de receitas e passivos contingentes. Em adição, a cobertura de

seguro da Ultrapar pode não ser disponibilizada tempestivamente ou ser insuficiente para cobrir todas as perdas. A quebra de equipamentos, desastres naturais e atrasos na

obtenção de produtos importados ou de peças de reposição ou de equipamentos também poderão afetar processo produtivo e, consequentemente, o resultado das operações da

Ultrapar e da Devedora, podendo afetar o fluxo de pagamento das Debêntures e, consequentemente, dos CRA.

As apólices de seguros da Ultrapar podem ser insuficientes para cobrir potenciais despesas que poderão incorrer

A operação de qualquer planta química e a distribuição de produtos petroquímicos, bem como operações de logística de petróleo, produtos químicos, GLP, combustíveis e

produtos farmacêuticos, envolvem riscos substanciais de danos ambientais e pessoais, e, consequentemente, podem resultar em custos e obrigações materiais. A ocorrência de

danos que não estejam cobertos por apólices da Ultrapar ou que excedam a sua cobertura pode resultar em custos adicionais inesperados significativos, o que pode afetar o fluxo

de pagamento das Debêntures e, consequentemente, dos CRA.

Como resultado das aquisições relevantes, pela Fiadora, da Ipiranga, União Terminais, Texaco, associação com a Extrafarma, assim como outras aquisições menores

e possíveis futuras aquisições, incluindo Alesat e Liquigás, a Fiadora assumiu e poderá assumir no futuro certas obrigações relacionadas às transações e certos

passivos dos negócios adquiridos e todos os riscos relativos a essas obrigações

A Fiadora assumiu certas obrigações dos negócios adquiridos nos últimos anos e, por isso, algumas obrigações financeiras existentes, obrigações legais ou outras contingências

ou riscos conhecidos ou desconhecidos dos negócios adquiridos passaram a ser de responsabilidade da Fiadora. A Fiadora poderá adquirir novos negócios no futuro e,

consequentemente, estará sujeita a obrigações e riscos adicionais.

Essas obrigações podem fazer com que a Fiadora tenha que efetuar pagamentos, incorrer em despesas ou tomar decisões que podem afetar negativamente a posição financeira,

os resultados e o preço das ações de emissão da Fiadora, o que, conforme o caso, pode afetar adversamente sua capacidade de pagamento e consequentemente, o pagamento

das Debêntures e dos CRA.

Em fevereiro de 2014, a Fiadora passou a operar no negócio de varejo farmacêutico, em uma nova unidade de negócio na qual tem pouca experiência e que poderia se

sujeitar a riscos operacionais e de negócio adicionais e desconhecidos

Em fevereiro de 2014, a Fiadora passou a operar no negócio de varejo farmacêutico através da Extrafarma, atualmente subsidiária indireta da Fiadora, operando no setor, com a

aprovação da incorporação de ações pelas assembleias gerais extraordinárias da Fiadora e da Extrafarma. Anteriormente à transação, a Fiadora não atuava no varejo

farmacêutico. O negócio de varejo farmacêutico é complexo e envolve ativos e operações nos quais a Fiadora tem pouca experiência operacional. A capacidade de sucesso

nessa atividade depende da habilidade da Fiadora de endereçar e superar a sua pouca experiência no negócio. As dificuldades de integrar uma nova unidade de negócio com as

operações da Fiadora existentes incluem, entre outros fatores, operar em segmentos distintos e que exigem diferentes estratégias operacionais e expertise de gestão,