Европска централна банка

Оваа статија можеби бара дополнително внимание за да ги исполни стандардите за квалитет на Википедија. Ве молиме подобрете ја оваа статија ако можете. |

| |||

| Седиште | Франкфурт, Германија | ||

|---|---|---|---|

| Координати | 50°06′34″N 8°40′26″E / 50.1095° СГШ; 8.6740° ИГД | ||

| Основана | 1 јуни 1998 | ||

| Претседател | Марио Драги | ||

| Централна банка на | |||

| Валута | евро EUR (ISO 4217) | ||

| Резерви | 526 млрд. евра вкупно

| ||

| Каматна стапка | 0,75% | ||

| Interest on reserves | 0% | ||

| Претходник | 17 национални банки

| ||

| Мрежно место | www.ecb.europa.eu | ||

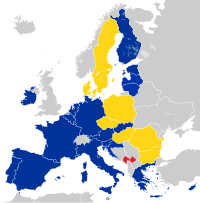

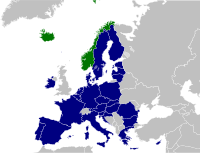

Европската централна банка (ЕЦБ) (англиски: European Central Bank, ECB) со седиште во Франкфурт на Мајна, Германија, е централна банка на Еврозоната, која е надлежна за монетарната политика на членките на Европската унија што го употребуваат еврото како валута. ЕЦБ е основана на 1 јуни 1998 година. Европската централна банка (ЕЦБ) е орган на ЕУ и заедно со централните банки на 17 членки на ЕУ го сочинува заедничкиот Европски систем на централни банки (ЕСЦБ). Иако ЕЦБ и ЕСЦБ биле основани со Договорот на ЕУ од 1992 година, тие започнале да работат дури во 1998 (ЕЦБ) и 1999 година (ЕСЦБ) со воведувањето на еврото за безготовински плаќања. ЕЦБ и ЕСЦБ го замениле Европскиот монетарен институт, кој бил воведен во 1994 година врз основа на Европскиот економски и монетарен сојуз.

Капиталот на банката е во сопственост на централните банки на сите 27 членки на ЕУ. Банката е основана со Договорот од Амстердам во 1998 година, и е со седиште во Франкфурт, Германија. Актуелниот претседател на Европската централна банка е Марио Драги, поранешен гувернер на Банката на Италија кој го замени Жан-Клод Трише.

Економски и монетарен сојуз

[уреди | уреди извор]Воведувањето на монетарниот сојуз било извршено со ратификацијата на Спогодбата за Европската унија во Мастрихит, во 1992 година. Економските придобивки од формирање на монетарниот сојуз се гледаат во следното:

- единствена валута ги отстранува трансакционите трошоци при менување на валутата на земјите членки (која се проценува на 0.5% од БДП на Европската унија),

- исчезнува ризикот од флуктуација на девизните курсеви, како на домашните така и на странските валути при трговијата внатре во ЕУ,

- независната Европска централна банка гарантира ценовна стабилност.

Формирањето на монетарниот сојуз значи одрекување на монетарниот суверенитет на земјите членки во корист на ЕЦБ. Основањето на ЕЦБ претставува институционален столб на монетарниот сојуз. Воведувањето на економскиот и монетарен сојуз се одвивало во три фази:[1]

- Прва фаза (1 јули 1990 година - 31 декември 1993 година): слободно движење на капиталот меѓу земјите-членки, координација на економските политики и поблиска соработка помеѓу централните банки. Оваа фаза била пропратена со неповолни економски услови (рецесија, голема невработеност, висок јавен долг на поединечните земји, зголемени осцилации на девизните курсеви итн.)

- Втора фаза (1 јануари 1994 година - 31 декември 1998 година): конвергенција на економската и монетарната политика на земјите-членки, со цел да се осигура стабилноста на цените и јавните финансии, воспоставувањето на Европскиот монетарен институт (ЕМИ) и Европската централна банка (ЕЦБ).

- Трета фаза (од 1 јануари 1999 година): неповратно утврдување на паритетот за замена на одделните валути за еврото и воведување на единствената валута на девизниот пазар за електронските плаќања и воведувањето на евро банкноти и монети.[2]

Основање на Европската централна банка

[уреди | уреди извор]Европската централна банка е наследник на Европскиот монетарен институт (ЕМИ). ЕМИ бил основан во почетокот на втората фаза од економскиот и монетарен сојуз за да се справи со преодните прашања на државите, усвојување на еврото и да го подготви создавањето на Европската централна банка и Европскиот систем на централни банки (ЕСЦБ). ЕМИ ја презел функцијата од претходниот Европски монетарен фонд за соработка (EMФС). ЕЦБ формално го заменила ЕМИ на 1 јуни 1998 година врз основа на Спогодбата за Европската унија (Спогодбата од Мастрихт), сепак таа не функционирала во целост до воведувањето на еврото на 1 јануари 1999 година, сигнализирајќи ја третата фаза на ЕМУ. ЕЦБ била последна институција потребна на ЕМУ, како што било наведено извештаите за ЕМУ направени од страна Пјер Вернер и Жак Делор. ЕЦБ формално започнала со работа на 1 јуни 1998 година.[3]

Иако Европската централна банка има правен субјективитет, таа не ги заменува националните централни банки, туку заедно со националните централни банки од земјите членки на Европската Унија, ја сочинуваат групата која се нарекува Европски систем на централни банки (European System of Central Banks – ESCB). Почетниот (основачкиот) капитал на Европската централна банка изнесувал пет милијарди евра, при што уплатата се вршела од страна на централните банки во рамките на евро-зоната и тоа сразмерно согласно нивното население, како и бруто-националниот производ којшто го остварувале нивните земји.

Капитал на ЕЦБ

[уреди | уреди извор]Националните централни банки се единствени кои можат да депонираат капитал во Европската централна банка. За секоја национална централна банка, износот на капиталот зависи од бројот на жителите на земјите членки, како и од нивното вкупно учество во БДП на Европската заедница.

Табела 1: Учество на националните централни банки во капиталот на Европската централна банка[4]

| Национална централна банка | Процент од капиталот | Уплатен капитал (во евра) |

|---|---|---|

| Nationale Bank van België / Banque Nationale de Belgique | 2,4256 | 139.730.384,68 |

| Deutsche Bundesbank | 18,9373 | 1.090.912.027,43 |

| Central Bank and Financial Services Authority of Ireland | 1,1107 | 63.983.566,24 |

| Bank of Greece | 1,9649 | 113.191.059,06 |

| Banco de España | 8,3040 | 478.364.575,51 |

| Banque de France | 14,2212 | 819.233.899,48 |

| Banca d'Italia | 12,4966 | 719.885.688,14 |

| Central Bank of Cyprus | 0,1369 | 7.886.333,14 |

| Banque centrale du Luxembourg | 0,1747 | 10.063.859,75 |

| Central Bank of Malta | 0,0632 | 3.640.732,32 |

| De Nederlandsche Bank | 3,9882 | 229.746.339,12 |

| Oesterreichische Nationalbank | 1,9417 | 111.854.587,70 |

| Banco de Portugal | 1,7504 | 100.834.459,65 |

| Banka Slovenije | 0,3288 | 18.941.025,10 |

| Národná banka Slovenska | 0,6934 | 39.944.363,76 |

| Suomen Pankki - Finlands Bank | 1,2539 | 72.232.820,48 |

| Вкупно | 69,7915 | 4.020.445.721,56 |

Притоа, нето-добивките и загубите на Европската централна банка се распоредени меѓу националните централни банки во евро-зоната, согласно член 33.1 од Статутот, и тоа:[5] Износот одреден од Управниот совет, кој не смее да надмине 20% од нето-добивката, треба да биде трансфериран во општиот резервен фонд. Преостанатата нето-добивка треба да биде дистрибуирана на акционерите во Европската централна банка во пропорција со нивните купени акции. Според членот 33.2, во случај на остварена загуба од страна на Европската централна банка, недостатокот може да биде покриен со средства од општиот резервен фонд.

Земјите членки на Европската Унија кои се надвор од евро-зоната се обврзани да учествуваат во настанатите оперативните трошоци на Европската централна банка, согласно нивното учество во Европскиот систем на централни банки, преку плаќање на минимален процент од нивниот уплатен капитал. Од 1 јануари 2009 година, оваа учество претставува 7% од нивниот уплатен капитал во однос на вкупната сума од 121.814.467,67 евра.

Табела 2: Учество на националните централни банки во капиталот на Европската централна банка[6]

| Национална централна банка | Процент во капиталот | Уплатен капитал (во евра) |

|---|---|---|

| Българска народна банка | 0,8686 | 3.502.591,87 |

| Česká národní banka | 1,4472 | 5.835.771,31 |

| Danmarks Nationalbank | 1,4835 | 5.982.149,49 |

| Eesti Pank | 0,1790 | 721.809,75 |

| Latvijas Banka | 0,2837 | 1.144.007,96 |

| Lietuvos bankas | 0,4256 | 1.716.213,56 |

| Magyar Nemzeti Bank | 1,3856 | 5.587.371,98 |

| Narodowy Bank Polski | 4,8954 | 19.740.488,44 |

| Banca Naţională a României | 2,4645 | 9.937.989,49 |

| Sveriges Riksbank | 2,2582 | 9.106.093,68 |

| Bank of England | 14,5172 | 58.539.980,14 |

| Вкупно | 30,2085 | 121.814.467,67 |

Националните централни банки кои се надвор од евро-зоната немаат право на учество во распределбата на добивката на Европската централна банка, ниту пак се одговорни за покривање на нејзините загуби.

Цели и задачи на Европската централна банка

[уреди | уреди извор]

Цели на ЕЦБ

[уреди | уреди извор]Во членот 105.1 од “Договорот за Европската унија” е наведено дека примарна цел на Европскиот систем на централни банки (ЕСЦБ) е одржување на ценовната стабилност. Понатаму, во овој член стои дека “без да биде во спротивност со целта за ценовната стабилност, ЕСЦБ треба да ги поддржува и општите економски политики во Заедницата, со цел придонесување кон остварувањето на целите на Заедницата”.[5] На овој начин, Договорот за ЕУ воспоставува јасна хиерархија на целите на ЕЦБ каде што целта за ценовната стабилност има највисоко значење. За разлика од Федералниот резервен систем, ЕЦБ има една примарна цел, а сите други цели се подредени на неа.[7]

Во октомври 1998 година, Управниот совет на ЕЦБ ја дефинирал ценовната стабилност како ниво на инфлација од околу 2%, мерена преку Хармонизираниот индекс на потрошувачките цени. Управниот совет ја потврдил оваа дефиниција во мај 2003 година, по темелна евалуација на стратегијата на монетарната политика на ЕЦБ. По тој повод, Управниот совет појаснил дека “одржувањето на ценовната стабилност има за цел да се задржи стапката на инфлација под, но блиску до, 2%, набљудувано на среден рок".

Конкретната формулација на дефиницијата за стабилноста на цените има три важни последици:

- прво, за ЕЦБ е важна динамиката на цените во целата евро-зона, а не во поединечните земји-членки.

- второ, цените е мерат според нивото на потрошувачките цени, а не според други мерки (на пример, индексот на производните цени или дефлаторот на БДП).

- Трето, целта е поставена симетрично, т.е. и инфлацијата (зголемувањето на цените над 2%) и дефлацијата (негативните промени на HICP) не се во согласност со ценовната стабилност.

Задачи на ЕЦБ

[уреди | уреди извор]Главните задачи на ЕЦБ се воспоставување и спроведување на монетарната политика во земјите на Европскиот монетарен сојуз (ЕМУ), раководење со официјалните девизни резерви, промовирање на непречено плаќање и извршување на девизни трансакции. Освен тоа, ЕЦБ има ексклузивно право да го одобри издавањето на евробанкнотите во еврозоната.[8] Задачите на Европската централна банка се дефинирани во Договорот за основање на Европската унија. Одтука, ЕЦБ оносно Евросистемот ја формира и имплементира:[9]

- Монетарната политика

Евросистемот е одговорен за дефинирање и спроведување на монетарната политика на евро-зоната. Ова е јавната политичка функција која се спроведува главно преку операции на финансиските пазари. Важно за оваа задача е целосната контрола на Евросистемот врз монетарната база. Како дел од тоа, ЕЦБ и националните централни банки се единствените институции кои имаат право да издаваат банкноти во евро-зоната. Со оглед на зависноста на банкарскиот систем од примарните пари, Евросистемот е во позиција да има доминантно влијание на условите на пазарот на пари и на пазарните каматни стапки.

- Девизното работење

Девизното работење влијае на девизниот курс и домашните услови на ликвидност, кои се важни за монетарната политика. Ако централната банка ја врши оваа задача, таа гарантира дека девизното работење останува доследно со целите на монетарната политика.

- Промовирање на непречено функционирање на платните системи

Платните системи се средство за трансфер на пари помеѓу кредитните и други финансиски институции. Оваа функција ги става нив во срцето на економската финансиската инфраструктура . Доделувањето на задачата за промовирање на нивното непречено функционирање на Евросистемот ја признава важноста за постоење ефикасен платен систем - не само за водењето на монетарната политика, туку и за стабилноста на финансискиот систем, како и за економијата како целина.

- управување со девизните резерви

Една од најважните причини за управување со портфолиото на девизните резерви е да се осигура дека ЕЦБ има доволно ликвидност за да го спроведе девизното работење. Девизните резерви на ЕЦБ се управуваат на децентрализиран начин од страна на националните централни банки кои ќе одлучат да учествуваат во функција на ЕЦБ за управување со девизните резерви. Овие националните централни банки дејствуваат во име на ЕЦБ, во согласност со инструкциите добиени од ЕЦБ. Иако националните централни банки се справуваат со своите девизни резерви самостојно, нивните операции на девизниот пазар, над одреден лимит, се предмет на одобрување на Европската централна банка, со цел да се обезбеди доследност со девизниот курс и монетарната политика на Евросистемот.[10]

Натамошни задачи на ЕЦБ се и: советодавни функции, собирање на статистички податоци, прудентна супервизија и финансиска стабилност, издавање евробанкноти и обезбедување на нивниот интегритет, меѓународна соработка итн.[11]

За разлика од националните централни банки, Европската централна банка врши само неколку операции. Таа се фокусира на формулирање на политиките и на обезбедување дека одлуките се спроведуваат доследно од страна на националните централни банки. Особено, ЕЦБ е одговорна за:

- Дефинирање на политиките на Евросистемот

- Одлучување, координирање и следење на операциите на монетарната политика

- Донесување законски акти

- Одобрување на издавање на банкноти

- Интервенции на девизниот пазар

- Работењето на платните системи и надзор на плаќањето и други инструменти на финансискиот пазар

- Меѓународна и европска соработка

- Поднесува извештаи до органите на ЕУ

- Следење на финансиските ризици

- Исполнување на советодавните функции за институциите на ЕУ и националните власти

- Водење на ИТ системи

- Стратешко и тактичко управување со девизните резерви на ЕЦБ

Органи на управување во ЕЦБ

[уреди | уреди извор]Органи на одлучување во ЕЦБ се:[12]

Управниот совет е највисокото тело за донесување одлуки на ЕЦБ, во кој припаѓаат членовите на Извршниот совет на ЕЦБ (шест члена) и гувернерите на централните банки на земјите од евро-зоната. Согласно Статутот на ЕСЦБ, Управниот совет на ЕЦБ треба да заседава најмалку десет пати годишно, во просториите на ЕЦБ во Франкфурт на Мајна, Германија. Датумите на состаноците се определуваат од самиот Управен одбор, на предлог на Извршниот одбор. Обично, Управниот совет се состанува двапати месечно, во првиот и третиот четврток од месецот. Прашањата поврзани со монетарната политика, вообичаено се дискутираат само на првиот состанок во месецот. Во другите средби, Советот дискутира главно за прашања поврзани со други задачи и одговорности на ЕЦБ и Евросистемот. За да се обезбеди поделба на монетарната политика на Европската централна банка и други задачи од својот надзорен одговорности, се одржуваат одделни состаноци на Управниот совет.

Претседателот на Советот на ЕУ и членовите на Европската комисија можат да присуствуваат на седниците, иако право на глас имаат само членовите на Управниот совет. Секој член на Управниот совет има еден глас и, освен за одлуките за финансиските прашања на ЕЦБ, Управниот одбор одлучува со просто мнозинство. Во случај на еднаквост при гласањето, Претседателот има одлучувачки глас. Во однос на финансиските прашања, на пример, капиталот на ЕЦБ, преносот на девизните резерви или распределбата на готовинските приходи, гласовите се земаат предвид според учеството на НЦБ во запишаниот капитал на ЕЦБ. Договорот за Европската унија и Статутот на ЕСЦБ и на ЕЦБ му даваат право на Управниот совет да ги носи стратешки најважните одлуки за Евросистемот.

Одлуката на монетарната политика е објаснета во детали на конференцијата за печатот што се одржува на секои шест недели и на која учествуваат претседателот и заменик-претседателот на ЕЦБ. Покрај тоа, ЕЦБ објавува редовни извештаи за состаноците на Управниот совет на монетарната политика пред датумот на следниот состанок.

Главни одговорности на Управниот совет се:[13]

- усвојување на насоки и преземање на одлуки со кои треба да се обезбеди извршување на задачите доверени на ЕЦБ и Евросистемот;

- формулирање на монетарната политика за евро-зоната. Ова вклучува одлуки во врска со монетарните цели, основните каматни стапки, понудата на резервите во Евросистемот, како и за утврдување на насоки за спроведување на тие одлуки.

- во контекст на новите надлежности на ЕЦБ во врска со банкарската супервизија, да донесува одлуки кои се однесуваат на општата рамка во која се земаат супервизорските одлуки, и да донесе комплетен предлог за одлуките предложени од страна на Надзорниот одбор.

При одлучување за монетарната политика и други задачи на Евросистемот, Управниот совет го почитува развојот во евро-зоната како целина.

Извршен одбор е оперативно тело на ЕЦБ, кое ги спроведува одлуките на Управнито совет. Извршниот одбор на ЕЦБ е составен од претседател, заменик-претседател и четири други членови. Тие се именуваат од редот на лица со признаен углед и професионално искуство во областа на монетарните и банкарски прашања, со заедничка согласност на владите и шефовите на државите од еврозоната, по препорака од Советот на ЕУ, а по консултации со Европскиот парламент и Управниот одбор на ЕЦБ, со мандат во траење од осум години, а повторен избор не е дозволен.[14] Седниците на Извршниот одбор обично се одржуваат секој вторник. Претседателот на ЕЦБ, или во негово отсуство, заменик-претседателот, претседава на состаноците на Управниот совет, Извршниот совет и Генералниот совет на ЕЦБ. Претседателот може да присуствува на седниците на Еврогрупата - неформална група на министрите за економија и финансии од еврозоната, и може да учествува на состаноците на Советот на ЕУ, кога се разговараат за прашања поврзани со целите и задачите на Евросистемот. Главните одговорности на Извршниот одбор се:

- да ги подготват состаноците на Управниот одбор;

- да применува монетарната политика во еврозоната во согласност со прифатените од Управниот совет насоки и решенија, како и при тоа да дава упатства на НЦБ;

- да раководи со тековната активност на ЕЦБ;

- да остварува одредени ингеренции, вклучувајќи регулаторни, делегирани од страна на Управниот совет.

Генералниот совет ги вклучува претседателот и заменик-претседателот на ЕЦБ и гувернерите на националните централни банки на сите земји-членки на ЕУ. Останатите членови на Извршниот одбор, претседателот на Советот на ЕУ и член на Европската комисија можат да присуствуваат на седниците на Генералниот совет, но немаат право да гласаат. Генералниот совет може да свикува седници, кога претседателот смета дека е потребно, или на барање на најмалку тројца членови. Тој заседава обично во Франкфурт, еднаш на три месеци. Генералниот совет не носи одговорност за одлуките поврзани со монетарната политика во еврозоната. Тој ги презема задачите на ЕМИ кои ЕЦБ треба да ги спроведува во третата фаза на ЕМУ, додека има земји-членки на ЕУ, кои не го прифаќаа еврото. Тоа значи дека Генералниот совет одговара главно за известување за напредокот за приближување на земјите-членки на ЕУ, кои не го прифатиле еврото, и за обезбедување на совети за неопходните подготовки за прифаќање на еврото за нивна валута. Генералниот совет ги помага советодавните функции на ЕСЦБ и помага за собирање на статистички информации.[15]

Претседатели на Европската централна банка

[уреди | уреди извор]Првиот шеф на ЕЦБ бил Вим Дуизенберг, поранешниот претседател на Холандската банка и поранешен министер за финансии на Холандија. Во ноември 2003 година, на функцијата претседател на ЕЦБ, него го наследил Жан - Клод Трише. Во ноември 2011 година бил избран третиот гувернер на ЕЦБ - Марио Драги.

Независност на ЕЦБ

[уреди | уреди извор]Европското право (acquis communautaire) за монетарна политика од Поглавјето 17 содржи специфични правила за независноста на националните централни банки во ЕСЦБ, врз чијашто основа се поставени четири групи критериуми за оцена на независноста на централната банка: функционална, институционална, кадровска и финансиска.

Принципот на функционална независност и остварувањето на основната цел на ЕСЦБ за одржување на ценовната стабилност произлегува од член 127(1) и 282 (2) од Договорот и член 2 од Статутот. Според нив, ЕСЦБ ги поддржува општите економски политики на ЕУ без да го загрози остварувањето на основната цел. Во член 105 од Мастришкиот договор е одредено дека основна цел на Европскиот систем на централни банки (во кои влегуваат земјите-членки на Економската и монетарна унија и земјите со дерогација) е стабилноста на цените. Вака дефинираната цел е утврдена и во членот 2 од Статутот на Европскиот систем на централни банки и Европската централна банка. Покрај тоа, наведено е дека задача на централните банки е и поддршка на економската политика на земјата и настојување за постигнување финансиска стабилност, притоа почитувајќи ги начелата на отворена пазарна економија и слободна конкуренција. Овие дополнителни задачи, кои може да се исполнуваат само во рамките и без да се загрози остварувањето на основната цел - ценовната стабилност, се тесно поврзани со Копенхагенските критериуми, кои бараат земјите-членки на Европската унија да создадат услови и можности за здрави и стабилни финансиски пазари.

Во однос на законодавната власт, ЕЦБ има најголем степен на независност.[16] Според Мастришкиот договор, ЕЦБ има минимална обврска за известување, т.е. таа има обврска да поднесе годишен извештај до Европскиот Парламент. Статутот на ЕСЦБ и на ЕЦБ изречно им забранува на ЕЦБ и националните централни банки да одобруваат кредити или било кој друг тип на позајмувања на институции и тела на ЕУ, централните влади, како и локални, регионални и други јавни органи на власта. Исто така, ним им е забрането директно да купуваат должнички инструменти од наведените субјекти. Регулативното користење на операциите на отворен пазар претставува дополнителна гаранција за независноста на ЕЦБ. Уште една од одликите кои зборуваат за независноста на ЕЦБ е тоа што таа самата го одредува својот буџет.[15]

Во членот 107 од Мастришкиот договор и во членот 7 од Статутот на Европскиот систем на централни банки и Европската централна банка се уредува институционалната независност на централната банка. Одредбите од овие членови им забрануваат на Европската централна банка, на националните централни банки и на лицата кои се членови на нивните органи на управување да бараат или да примаат инструкции од органите на Европската унија, од која било влада на земјите-членки на Унијата или од кое било друго тело. Притоа, се задолжуваат органите на Европската унија и владите на земјите-членки на Европската унија да го почитуваат овој принцип и им се забранува секакво влијание врз членовите на органите на управување на Европската централна банка или на националните централни банки при извршувањето на нивните задачи.

Персонална независност. Статутот на ЕСЦБ и на ЕЦБ ги предвидува следниве услови за гувернерите на националните централни банки и за членовите на Извршниот одбор:

- минимален мандат од пет години за гувернерите на националните централни банки;

- мандат од осум години за членовите на Извршниот одбор на ЕЦБ, без можност за повторен избор;

- отстранување од функцијата на членовите на Извршниот одбор во случај на неспособност за извршување на обврските или при сериозно прекршување; во тој поглед Судот на Европските заедници е надлежен да ги решава сите спорови.

Статутот на Европскиот систем на централни банки и Европската централна банка во член 14.2 предвидува заштита од отповикување на гувернерот преку експлицитно наведување на причините кои може да бидат основа за негово отповикување. Така, како единствени можни причини за отповикување, Статутот на Европскиот систем на централни банки и Европската централна банка ги предвидува: престанок на исполнување на условите потребни за извршување на нивните задачи или ако е утврдена одговорност за сериозни грешки. Во такви случаи, гувернерот на националната централна банка има можност за жалба до Европскиот суд на правдата.

Принципот на финансиска независност на националната централна банка во ЕСЦБ произлегува од член 28 од Статутот, којшто налага запишување на капитал од националната централна банка во капиталот на ЕЦБ утврден на 5.000 милиони евра, со што таа станува сосопственик на капиталот на ЕЦБ, заедно со другите национални централни банки од ЕСЦБ, соодветно на учеството. Член 29 го пропишува клучот за учеството на капиталот на националните централни банки во вкупниот капитал на ЕЦБ, а со член 48 се пропишува дека земјите-членки со дерогација, до прифаќањето на еврото, се ослободени од обврската за целосна уплата на капиталот утврден по клучот од член 29, освен минимален износ како придонес за покривање на оперативните трошоци на ЕЦБ, што го утврдува Генералниот совет.

Критериумот за забрана за монетарно финансирање на државните органи и привилегиран пристап кај финансиските институции, како дополнителен критериум за усогласеност на националната регулатива за централната банка со европското право, произлегува од член 123 од Договорот и член 21.1 од Статутот. Според нив, одобрувањето на каков било кредит од страна на ЕЦБ или од националните централни банки на институциите и телата од ЕУ, централната, регионалната и локалната власт, други јавни институции или друштва управувани од државата, како и директно купување нивни должнички инструменти, е забрането.

Стратегија на ЕЦБ

[уреди | уреди извор]Стратегијата на монетарната политика на ЕЦБ обезбедува сеопфатна рамка во која се донесуваат одлуките за соодветното ниво на краткорочните каматни стапки. Стратегијата на монетарната политика на ЕЦБ се состои од:

- квантитативна дефиниција на ценовната стабилност, и

- дваостолбниот пристап кон анализа на ризиците на ценовната стабилност.

1.Квантитативна дефиниција на ценовната стабилност: Првиот елемент на стратегијата на ЕЦБ е квантитативна дефиниција на ценовната стабилност. Управниот совет на ЕЦБ ја дефинира ценовната стабилност како пораст од година на година на Хармонизираниот индекс на потрошувачките цени во еврозоната под 2%. Притоа, Управниот совет појаснува дека, во одржувањето на ценовната стабилност, ЕЦБ има за цел да ја задржи стапката на инфлација под, но блиску до, 2% на среден рок.

2.Пристапот на два столба

Со цел најдобро остварување на својата цел за одржување на ценовната стабилност, ЕЦБ, како и секоја друга централна банка, треба темелно да ги анализира економските случувања. Пристапот на ЕЦБ за организирање, оценување и проверка на информациите релевантни за оценување на ризиците за ценовната стабилност се заснова на две аналитички перспективи, познати како "два столба": економска анализа и монетарна анализа. Тие ја формираат основата за севкупната оценка на Управниот совет за ризиците на ценовната стабилност и одлуките за монетарната политика.

- Економската анализа, по правило, се уредува со оценување на тековните економски и финансиски движења од аспект на меѓусебните дејства помеѓу понудата и побарувачката, факторите на производство и услугите.

- Монетарната анализа служи како средство за проверка на краткорочните и среднорочните показатели кои се јавуваат во економската анализа. Со неа се обезбедува преглед на состојбата на ликвидноста и се следи монетарниот раст во однос на референтната вредност.[17]

Инструменти на монетарната политика на ЕЦБ

[уреди | уреди извор]При спроведувањето на единствената монетарна политика, ЕЦБ користи три групи инструменти:

- операции на отворен пазар (open market operations),

- расположливи линии (standing facilities),

- систем на задолжителна резерва (minimum reserve system).

Операции на отворен пазар

[уреди | уреди извор]Со овој инструмент, ЕЦБ настојува да ги насочува каматните стапки во економијата, преку кои, пак, управува со ликвидноста на пазарот на пари и ја сигнализира позицијата на монетарната политика. Традиционално, во монетарната теорија, под операции на отворен пазар се подразбира купувањето или продавањето хартии од вредност од страна на централната банка. Операциите на отворен пазар обично се реверзибилни трансакции во кои ЕЦБ дава заеми врз основа на одредено обезбедување и со тоа обезбедува средства во текот на ограничен временски период.

Во рамки на операциите на отворен пазар, ЕЦБ може да спроведува репо-трансакции, дефинитивни трансакции, должнички сертификати, девизни свопови и депозити. ЕЦБ ја спроведува монетарната политика во услови на структурен недостиг на ликвидност, поради што основен инструмент од групата на операциите на отворен пазар се репо-трансакциите за обезбедување ликвидност. Репо-трансакциите се спроведуваат како основни и долгорочни операции за рефинансирање.

Во групата на операции на отворен пазар кои ги презема ЕЦБ спаѓаат следните видови:

- Основни операции на рефинансирање (main refinancing operations), кои се претставуваат неделни аукции на заеми со рок на достасување од две недели. Тендерите може да бидат со фиксна и променлива каматна стапка. Во првиот случај се тргува со износи по фиксна каматна стапка, а во вториот, банките се наддаваат и за износи и за каматни стапки, при што централната банка ја утврдува минималната каматна стапка на аукцијата. Овие операции се основниот извор за создавање ликвидност на пазарот на пари. За да ја сигнализира позицијата на монетарната политика, ЕЦБ јавно ја објавува каматната стапка (main refinancing rate, minimum bid rate) по која ги спроведува основните операции на рефинансирање, како и нивната горна и долна граница. ЕЦБ почесто применува тендер со минимална каматна стапка со која ја сигнализира насоката на монетарната политика;

- Долгорочни операции на рефинансирање (longer-term refinancing operations), кои претставуваат месечни аукции на заеми со рок на достасување од еден месец. Тие се организираат како стандардни тендери со променлива каматна стапка и со нив се обезбедува долгорочна ликвидност на банкарскиот систем. По правило, преку овие операции централната банка не ја сигнализира насоката на монетарната политика, туку остава простор пазарните учесници да го определат движењето на каматните стапки на аукцијата.

- Операции на фино приспособување (fine-tuning operations), кои се спроведуваат повремено за справување со исклучителни ситуации. Тие претставуваат нестандардизирани, ad hoc операции со цел да се управува со ликвидноста и каматните стапки на пазарот на пари, а со тоа да се ублажат ефектите од неочекувани флуктуации на овој пазар.

- Структурни операции (structural operations), со кои се приспособува долгорочниот сооднос помеѓу ликвидноста на евро-системот и ликвидноста на банкарскиот систем во евро-зоната.

Расположливите линии

[уреди | уреди извор]Расположливите линии претставуваат операции чија цел е да се контролираат флуктуациите на краткорочните каматни стапки. Тие се извршуваат на иницијатива на самите финансиски институции (банките) кои позајмуваат средства од ЕЦБ (кредити во краен случај) или ги пласираат своите слободни средства во форма на депозити кај ЕЦБ. Всушност, овие операции се тесно поврзани со системот на минимални резерви во рамките на евро-зоната, при што се користат за управување со привремените кусоци или вишоци на ликвидност во рамките на т.н. период за одржување на резервите.

Каматните стапки на расположливите линии се одредуваат на нивото кое не е привлечно за банките: каматните стапки на операциите при давање заеми се значително повисоки од пазарните, додека каматните стапки на депозитите се значително пониски од пазарните. Со тоа, каматните стапки на овие операции формираат коридор низ кој се движат краткорочните каматни стапки на пари, т.е. стапките на кредитите го одредуваат “плафонот”, а стапките на депозитите се “подот” на тој коридор.[18] Врз таа основа, основната краткорочна каматна стапка на пазарот на пари (EONIA, euro overnight index average) се движи во рамките на овој коридор, формиран од каматните стапки на заемите и стапките на депозитите, следејќи ја клучната каматна стапка на ЕЦБ - стапката на рефинансирање.

Систем на задолжителна резерва

[уреди | уреди извор]Системот на задолжителна резерва се состои во тоа што ЕЦБ пропишува процент од депозитите во комерцијалните банки кој банките се должни да го држат како резерва во централната банка: овие средства се наречени “минимална” или “задолжителна” резерва. Со менувањето на овој процент (стапката) на задолжителна резерва, централната банка влијае на зголемување или намалување на ликвидноста во банкарскиот систем.

ЕЦБ го употребува системот на задолжителна резерва во основа за две функции:

- Првата функција е да ги стабилизира каматните стапки на пазарот на пари, преку влијание врз дневните флуктуации на паричната маса.

- Втората функција е создавање структурен недостиг на ликвидност кај банкарскиот систем, со што се зголемува побарувачката на пари на банките од редовните операции на рефинансирање, преку кои ЕЦБ полесно управува со каматната стапка на пазарот на пари.[19]

Mерките на ЕЦБ за време на светската економска криза

[уреди | уреди извор]По избувнувањето на глобалната финансиска криза, Европската централна банка применувала нов модел за обезбедување на ликвидноста на банките, кој опфаќа три клучни елементи, и тоа:[20]

- Европската централна банка значајно ги приспособила нејзините редовни операции на рефинансирање кое што подразбирало зголемување на рокот на достасаност на заемите и дозвола на банките за пристап до неограничени ликвидни средства по основната каматна стапка со рок на доспевање до шест месеци. Ова било исклучителен начин на дејствување, зашто во нормални услови, на аукцијата се определува сумата на кредитите на ЕЦБ и се остава лицитантите да ја определат каматната стапка.

- Европската централна банка ја проширила долгата список на имоти коишто се сметале за прифатливо обезбедување (колатерал) на кредитите. Оваа листа веќе била многу долга пред кризата, но Банката ја проширила уште повеќе со прифаќање на многу широк домен на хартии од вредност.

- Најпосле, ЕЦБ го зголемила бројот на дополнителни придружни инструменти коишто биле користени во операциите на рефинансирање.

Притоа, Европската централна банка се фокусирала кон обезбедување неограничена ликвидност преку операциите на отворен пазар, за да овозможи правилно функционирање на пазарот на пари. На пример, од 9 до 14 август 2007 година, само преку операциите на фино приспособување, таа инјектирала 335 милијарди евра во банкарскиот систем на евро-зоната.[21] И покрај големината на овие одговори, финансиската криза кулинирала во есента 2008 година, со колапсот на банката „Леман брадерс“ (Lehman Brothers). Главна последица на овој колапс била губењето на ликвидноста и на довербата во рамките на меѓубанкарскиот систем. Како последица на тоа, дошло до нагло зголемување на премијата за ризик, а со тоа и на каматните стапки на меѓубанкарските заеми, по што следувал остар пад на глобалната економска активност. Така, во четвртиот квартал од 2008 и во првиот квартал од 2009 година, реалниот БДП во евро-зоната опаднал за речиси 4,5 процентни бодови, а невработеноста се зголемила за 1,4 процентни бодови за само шест месеци. Во исто време, извозот на стоки кон економиите надвор од Европската унија се намалил за 18%, а увозот се намалил за 12,8%. Во тие услови, ЕЦБ интервенирала директно за да ги подобри кредитните услови во конкретни пазарни сегменти. На пример, во периодот од октомври 2008 до мај 2009 година, Европската централна банка ја намалила каматната стапка на главните операции на рефинансирање за дури 325 базични бодови, со што таа изнесувала само 1%. Подоцна, со следната промена од јули 2012 година, оваа каматна стапка се спуштила на 0,75% - најниското ниво во историјата на ЕЦБ. Десет месеци подоцна, на 2 мај 2013 година, ЕЦБ повторно ја намалила референтната каматна стапка на ново рекордно ниско ниво од 0,50%.

Понатаму, Европската централна банка вовела низа нестандардни мерки за подобро функционирање на кредитниот механизам во Евро-зоната:[22]

- Воспоставување дополнителни долгорочни операции на рефинансирање на финансиските институции со зголемен рок на достасување. По пропаѓањето на „Леман брадерс“, максималниот рок на достасување на долгорочните операции на рефинансирање бил продолжен на 12 месеци. Од 2014 година, ЕЦБ извршила три серии на операции со долгорочно рефинансирање со рок на достасување до четири години при што максималниот износ и каматната стапка биле определени за секоја банка одделно.

- Промена на променливата каматна стапка во фиксна кај аукциите со целосна распределба (fixed rate – full allotment) кај операциите на рефинансирање. Така, спротивно на нормалната пракса, сите финансиски институции од евро-зоната имале неограничен пристап на ликвидност од централната банка.

- Проширување на списокот на дозволени средства прифатливи како подобно обезбедување при операциите на рефинансирање. Ова ги вклучувало, на пример, обезбедените хартии од вредност кои станале неликвидни кога пропаднала банката „Леман барадерс“.

- Озбедување ликвидност во странски валути, најмногу во долари преку линијата за своп-трансакции во соработка со Федералните резерви. Оваа мерка била насочена кон поддршка на банкарскиот систем, кој се соочувал со недостиг на американски долари за време на финансиската криза.

- Воведување двостепен систем за надомест на вишокот над задолжителната резерва.

- Гарантирана ликвидност во странска валута, особено во американскиот долар. Од декември 2007 година, ЕЦБ гарантирала дека секогаш кога ќе има побарувачка за американски долари таа побарувачка ќе биде задоволена. Оваа мерка била насочена за да се спречат поголеми флуктуации во девизниот курс на еврото во однос на доларот и да се обезбеди стабилност на девизните курсеви.

- Воведување негативни каматни стапки.

- Проширување на списокот за учесниците кои можат да учествуваат во операциите. Од 2008 година, ЕЦБ им дозволила на сите институции да учествуваат во операциите на фино приспособување.

Така, на 2 јули 2009 година, ЕЦБ ја започнала програмата за дефинитивен откуп на обезбедени обврзници на примарниот и секундарниот пазар, позната како „Програмата за купување обезбедени обврзници“ (Covered Bond Purchase Program - CBPP), а со која ЕЦБ и Евросистемот се обврзале да купуваат покриени обврзници деноминирани во евра и издадени во еврозоната со вкупна вредност од 60 милијарди евра. Оваа програма траела до 30 јуни 2010 година и била целосно искористена, а се состоела од купување обезбедени обврзници на примарниот и претежно на секундарниот пазар на пари.[23] Нејзината цел била да се оживее пазарот на обезбедени обврзници, кој е важен финансиски пазар во Европа и голем извор на финансирање на банките. Со оваа програма биле поддржани погодените пазарни сегменти кои биле зависни од банкарското финансирање и биле значително погодени од финансиската криза.

Во мај 2010 година, ЕЦБ ја започнала Програмата за пазари на хартии од вредност во чии рамки купувала државни обврзници на секундарните пазари. Истовремено, таа ги стерилизирала своите интервенции, нудејќи им на банките неделни каматоносни депозити на износ еднаков на купените државни обврзници. Исто така, ЕЦБ ја преполовила стапката на задолжителна резерва за 50%, односно од 2% на 1%. На својот врв, обемот на оваа програма изнесувал околу 210 милијарди евра.[24][25] Во ноември 2011 година, ЕЦБ ја започнала втората програма на откуп на покриени обврзници. Програмата завршила, како што било планирано, на 31 октомври 2012 година, достигнувајќи номинален износ од 16,4 милијарди евра.[26] Подоцна, по разгорувањето на должничката криза, ЕЦБ презела две операции на долгорочно финансирање (во декември 2011 и во февруари 2012 година) со рочност од три години и со вкупен износ од 1 трилион евра. Во ноември 2014 година, во контекст на Единствениот надзорен механизам, ЕЦБ започнала директно да врши супервизија над 120 значајни институции со учество од речиси 85% во вкупната актива на банките во еврозоната.[27] Во октомври и ноември 2014 година, ЕЦБ лансирала две нови програми - третата програма за откуп на обврзници и програмата за купопродажба на хартии од вредност покриени со колатерал.[28] Во јуни 2014 година, ЕЦБ објавила дека ќе доделува четиригодишни заеми со многу ниска каматна стапка, под услов банките да одобруваат кредити за поддршка на реалната економија, и тоа: за банките кои покажале пораст на нивните кредити во текот на 12 месеци (до април 2014 година), каматната стапка изнесувала 0%, додека за банките кои покажала намалување на одобрените кредити, каматната стапка варирала.

Мерките на ЕЦБ за време на европската должничка криза

[уреди | уреди извор]Во пролетта 2010 година, Светската финансиска криза зела уште еден замав со епицентар во евро-зоната. Така, почнувајќи од мај 2010 година, дошло до зголемување на распонот меѓу приносите на десетгодишните државни обврзници на “проблематичните” земји од евро-зоната (Грција, Португалија, Ирска, Шпанија и Италија) и приносот на германската државна обврзница.

Во тие околности, Управниот совет на ЕЦБ решил да интервенира со купување на грчки државни обврзници на секундарниот пазар со цел да го намали притисокот, а истовремено да им даде време на земјите од евро-зоната да го оформат Европскиот фонд за финансиска стабилност (European Financial Stability Facility, EFSF). Оттука, ЕЦБ ја лансирала „Програмата за пазарот на хартии од вредност“ (Securities Markets Programmeme, SMP). Програмата се состоела од интервенции на пазарот на приватни и државни должнички хартии од вредност за да се обезбеди ликвидност во проблематичните сегменти на пазарот. Официјалната цел на оваа програма била да се врати правилното функционирање на трансмисиониот механизам на монетарната политика со цел да се одржи ценовната стабилност на среден рок. Меѓутоа, набљудувано формално, Програмата за пазарот на хартии од вредност не претставувала облик на „квантитативно олеснување“, бидејќи ЕЦБ ги стерилизирала своите купувања на хартии од вредност преку спроведување операции за повлекување на ликвидноста за истиот износ.

Во ноември 2011, ЕЦБ ја започнала едногодишната програма, наречена „CBPP 2“ (Covered Bond Purchase Programme 2) чија цел била поттикнување на кредитните институции да го задржат или прошират кредитирањето на своите клиенти и да ги олеснат условите за кредитирање. Оваа програма во суштина била продолжение на претходната Програма за купување на обезбедени обврзници (CBPP). Целната сума на програмата изнесувала 40 милијарди евра, но до крајот на програмата биле реализирани само 16,4 милијарди евра.[29] Заклучно со октомври 2012 година, заедно со реализираниот откуп на обврзници во периодот јуни 2009 - јуни 2010 г. (CBPP1), вкупниот реализиран откуп достигнал 100 милијарди евра.[30]

Заради стабилизирање на каматните стапки на пазарите на пари и управување со ликвидноста во банкарскиот систем, ЕЦБ ја користела и задолжителната резерва. Стапката на задолжителна резерва на ЕЦБ изнесувала 2%, но во декември 2011 година била намалена на 1%, заради обезбедување на дополнителна ликвидност во системот.[30]

На 8 декември 2011 година, ЕЦБ одлучила да спроведе нова група долгорочни операции на рефинансирање со рок на достасување од 36 месеци и со можност за предвремена отплата по една година. Во првата операција, спроведена на 21 декември 2011 година, учествувале околу 500 комерцијални банки барајќи 490 милијарди евра, додека во втората операција, спроведена во февруари 2012 година, околу 800 банки барале 530 милијарди евра. Во декември 2012 година, ЕЦБ ја најавила новата нестандардна мерка - „Програмата за дефинитивни монетарни трансакции“ (Оutright Monetary Transactions Program). Со неа, ЕЦБ ја вовела можноста за откуп на државни обврзници на секундарниот пазар, со акцент на државните обврзници со преостанат рок на достасување до 3 години. Услов за спроведување на оваа програма бил во земјата веќе да се спроведува програма за финансиска стабилизација (EFSM/ESM), односно програма за макроекономско прилагодување, која вклучува спроведување структурни реформи, намалување на фискалните дефицити, намалување на задолженоста, и сл. Ваквата условеност била една од главните разлики помеѓу оваа програма и програмата за поддршка на пазарот на должнички хартии од вредност (Securities Market Program).

Подоцна, ЕЦБ одлучила да продолжи со главните операции на финансирање според принципот на целосна распределба по фиксна каматна стапка сè додека има потреба, а најмалку до јули 2013 година. Најевидентна последица од ваквите неконвенционални мерки била зголемување на билансот на состојба на централните банки. Така, во средината на 2012 година, билансот на состојбата на ЕЦБ го достигнал нивото од 3 000 милијарди евра.

Сепак, наспроти мерките на ЕЦБ, економијата на евро-зоната останала анемична неколку години по избувнувањето на Глобалната финансиска криза. Со намера да го поттикне заживувањето на економската активност, на 22 јануари 2015 година, ЕЦБ соопштила дека ќе започне со програма за откупување државни и корпорациски обврзници, во износ од 60 милијарди евра, месечно. Спроведувањето на програмата било предвидено да започне во март 2015 година и да трае сè до септември 2016 година. И по објавувањето на оваа одлука, референтната каматна стапка на ЕЦБ останала непроменета на нивото од 0,05%, како и маргиналните каматни стапки на кредитите и на депозитите, кои останале на нивото од 0,3% и -0,2%, соодветно.[31]

Наводи

[уреди | уреди извор]- ↑ „ECB: Economic and Monetary Union“. ECB. Посетено на 15 October 2007.

- ↑ „Економски и монетарен сојуз“. Дирекција за европска интеграција.

- ↑ Официјална страница на ЕСВ

- ↑ [htttp://ecb.eu./ecb/orga/capital/html/index.en.html#euro ECB (пристапено на 12.3.2016)]

- ↑ 5,0 5,1 ECB (пристапено на 12.3.2016)[мртва врска]

- ↑ ECB (пристапено на 12.3.2016)

- ↑ „Powers and responsibilities of the European Central Bank“. European Central Bank.

- ↑ ECB (пристапено на 12.3.2016)

- ↑ Bertaut, Carol C. „The European Central Bank and the Eurosystem“ (PDF). New England Economic Review (2nd quarter): 25–28.

- ↑ „Основни цели на Евросистемот“. ECB. Архивирано од изворникот на 2013-04-25. Посетено на 2013-04-22.

- ↑ Fairlamb, David; Rossant, John. „The powers of the European Central Bank“. BBC News.

- ↑ „ECB: Decision-making bodies“. Архивирано од изворникот на 2013-02-06. Посетено на 2013-04-22.

- ↑ (пристапено на 12.3.2016)

- ↑ „Европа од А до Ш - Европска Централна Банка, Deutsche Welle, на Македонски јазик“.

- ↑ 15,0 15,1 „Предговор од претседателот на Европска Централна Банка“ (PDF). ECB.

- ↑ „Independence“. European Central Bank.

- ↑ „Монетарна Стратегија на ЕЦБ“. ECB. Архивирано од изворникот на 2013-05-23. Посетено на 2013-04-22.

- ↑ Paul De Grauwe, Economics of Monetary Union, Fifth Edition, Oxford University Press, 2003, p. 319-320.

- ↑ European Central Bank, The Monetary Policy of the ECB, 2011, p.101.

- ↑ [ http://www.ecb.int/press/key/date/2009/html/sp090529.en.html ECB (пристапено на 12.3.2016)]

- ↑ „ЕЦБ“. Архивирано од изворникот на 2013-08-12. Посетено на 2014-06-10.

- ↑ Официјално мрежно место на Банката на Словенија (пристапено на 18.7.2020)

- ↑ Noeth, B. and Sengupta, R. (2012). „Global European Banks and the Financial Crisis“. Federal Reserve Bank of St. Louis Review, стр. 457-481.

- ↑ De Santis, Roberto (2016). „Impact of the Asset Purchase Programme on Euro Area Government Bond Yields using Bloomberg News“, mimeo, European Central Bank.

- ↑ Baldwin, R. (2009). „The Great Trade Collapse: Causes, Consequences and Prospects“. London: VoxEU & Centre for Economic Policy Research.

- ↑ Demertzis, Maria and Wolff, Guntram B. (2016). „The effectiveness of the European Central Bank’s Asset Purchase Programme“. Bruegel Policy Contribution Issue 2016, 10 June 2016.

- ↑ Giannone, D., Lenza, M., Pill, H., and Reichlin, L. (2012). „The ECB and the interbank market“, Economic Journal, vol. 122 (564), стр. 467–486.

- ↑ Kucharčuková, O. B., Claeys, P., and Vašíček, B. (2016). „Spillover of the ECB's monetary policy outside the euro area: How different is conventional from unconventional policy?“. Journal of Policy Modeling, 38(2), стр. 199-225.

- ↑ ЕЦБ

- ↑ 30,0 30,1 НБРМ, „Споредбена анализа и предлози за промена кај монетарните инструменти на НБРМ“, Скопје, декември 2011.

- ↑ „Во еврозоната ќе се инјектираат по 60 милијарди евра месечно“, Дневник, година XIX, број 5673, петок, 23 јануари 2015, стр. 9.

Надворешни врски

[уреди | уреди извор]- Официјална страница на ЕСБ

- Europedia: Guide to European policies and legislation

- Факти за ЕЦБ Архивирано на 25 април 2013 г.

- Дирекција за европске интеграције

- International UNESCO Education Server for Civic, Peace and Human Rights Education Архивирано на 14 јуни 2017 г.

|

|

| Оваа статија е дел од серијалот за политиката на Европска Унија |

|

|